- ¿Qué son los Ratios de Apalancamiento?

- Apalancamiento a corto plazo

- Apalancamiento a largo plazo

- Otros ratios de apalancamiento

¿Qué son los Ratios de Apalancamiento?

Los ratios de apalancamiento son todos los que hacen referencia a los niveles de deuda que tiene una compañía tanto a largo plazo como a corto plazo. Los que miden el corto plazo se focalizan en las deudas que una compañía tiene que abonar en menos de 12 meses, mientras que los de largo plazo son aquellos que se centran en los que tienen que abonar pasados esos 12 meses. En cualquier caso, hay diferentes ratios de medir unos y otros y diferentes interpretaciones.

Apalancamiento a corto plazo

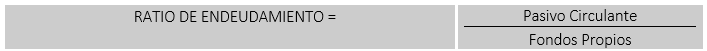

Es un ratio que se enmarca dentro de los ratios de solvencia y estructura y que sirve para saber el nivel de apalancamiento y la capacidad para hacer frente a las cargas derivadas de este. La razón entre la financiación ajena a corto plazo y los capitales propios es una ratio de endeudamiento a corto plazo. Cuanto mayor sea el ratio, mayor será la probabilidad de insolvencia de la empresa. La escasez de fondos propios implicará una dependencia casi total de sus acreedores, una escasa autonomía financiera.

La fórmula para conocer el apalancamiento total es dividir el pasivo de la empresa, entre el patrimonio neto de la misma. Ahora bien, para conocer el ratio de endeudamiento a corto plazo, lo que se tiene es que dividir el pasivo exigible corriente o circulante, que es el que mide el corto plazo entre el patrimonio neto de la empresa.

Una vez que se tiene calculado, el siguiente e importante paso es saber cómo se interpreta y se valora para poder dar un sentido a la operación matemática. El valor óptimo se encontraría en valores que se sitúen entre el 0,4 y el 0,6. Si el resultado se encuentra dentro de esos valores, quiere decir que esa empresa en concreto está en lo que suele ser normal y, por tanto, no debería tener problemas para abonar su deuda a corto plazo. En el caso de que el ratio supere el 0,6 significa que la empresa está altamente endeudada, lo cual puede significar posibles impagos e insolvencias. Sin embargo, tener un ratio por debajo del 0,4, aunque se traduce en que la empresa tiene poca deuda y que, por tanto, su insolvencia no sería un problema. También puede implicar que tiene recursos propios poco aprovechados, lo cual también daría muestras de que la gestión no es la más óptima.

Apalancamiento a largo plazo

Es un ratio que se enmarca dentro de los ratios de solvencia y estructura y que sirve para saber el nivel de apalancamiento y la capacidad para hacer frente a las cargas derivadas de este. También permite conocer qué parte de los activos de una empresa se financian mediante deuda. Es decir, es una herramienta para conocer la financiación ajena y los recursos propios que tiene una empresa. Cuanto mayor sea el ratio, mayor será la probabilidad de insolvencia de la empresa. La escasez de fondos propios implicará una dependencia casi total de sus acreedores, una escasa autonomía financiera.

La fórmula para conocer el total es dividir el pasivo de la empresa, entre el patrimonio neto de la misma. Dentro del pasivo de la empresa, hay que sumar el pasivo exigible, el pasivo exigible no corriente y el pasivo exigible corriente, que este último es el que se utiliza para conocer el ratio de endeudamiento a corto plazo. Pero, en este caso se calcula la totalidad de los pasivos, donde se engloba toda la deuda, y se divide entre el patrimonio neto de la compañía.

Otros ratios de apalancamiento

- Deuda/EBITDA: Este ratio proporciona una indicación de la capacidad del emisor de contraer deuda adicional y de refinanciar la deuda que vence.

- Deuda y valor actual de los leasings operativos/EBITDAR: Este ratio de apalancamiento, basado en el cálculo de la deuda con relación a EBITDA, se modifica para que incluya la capitalización de los leasings operativos

- Deuda neta/Recursos propios (o apalancamiento neto): Este ratio de uso bastante extendido en Europa, muestra la deuda neta con relación a los recursos propios de los accionistas.

- Deuda total/capitalización total: Como en el caso del apalancamiento neto, este ratio de uso tan extendido muestra la parte de la financiación de la compañía que corresponde a los inversores en deuda y la que corresponde a los accionistas.

Términos asociados

Apalancamiento Financiero

¿Qué es el Apalancamiento Financiero? Cuando hablamos de apalancamiento financiero estamos hablando de un concepto qu ...

Leer másAnálisis de Balance

¿Qué es el análisis de balance? El análisis de balance es una parte fundamental del análisis financiero utilizado en ...

Leer másRatio de Apalancamiento General

¿Qué es el ratio de apalancamiento general? El Ratio de Apalancamiento General (Gearing Ratio en inglés) es una métri ...

Leer másRatio de Solvencia

¿Qué es el ratio de solvencia? El ratio de solvencia es una métrica clave utilizada para medir la capacidad de una em ...

Leer másRatio de Liquidez

¿Qué es el ratio de liquidez? La liquidez indica en qué medida es fácilmente convertible en dinero el activo de la em ...

Leer másRatio de deuda/EBITDA o DFN/EBITDA

¿Qué es el Ratio de deuda/EBITDA o DFN/EBITDA? El ratio deuda/EBITDA o, también conocido como, DFN/EBITDA es un ratio ...

Leer másDeuda Neta

¿Qué es la deuda neta? En muchas ocasiones, el concepto de bruto y neto es de vital importancia para saber el cálculo ...

Leer másDeuda y valor actual de los leasings operativos/EBITDAR

Este ratio de apalancamiento, basado en el cálculo de la deuda con relación a EBITDA, se modifica para que incluya la ca ...

Leer másApalancamiento Neto

¿Qué es el Apalancamiento Neto? El apalancamiento neto es un ratio de uso bastante extendido en Europa. Su popularida ...

Leer másDeuda total/capitalización total

¿Qué es la Deuda total/capitalización total? El ratio deuda total / capitalización total, como en el caso del apalanc ...

Leer más