Los expertos de Loomis Sayles creen que hay un activo en el que podría haber oportunidades para encontrar esa rentabilidad perdida. En concreto,

Cheryl P. Stober, product manager de Loomis Sayles, acaba de publicar una nota en la que afirma que “son muchas las características que hacen que los préstamos bancarios destaquen en comparación con sus productos análogos de renta fija”.

Para los interesados en este producto, el experto apunta que hay varios factores claves que merecería la pena conocer.

1- Los precios de los préstamos bancarios no están ligados a los tipos: Explica Stober que los intereses de los préstamos se basan normalmente en un diferencial con un índice que suele ser el Euribor o el LIBOR a tres meses. Es decir, que los pagos variarán en función de los movimientos de estos índices. “Cuando los tipos suben, los cupones que reciben los inversores también suben. En teoría, se puede calcular la duración de los préstamos bancarios. Sin embargo, hemos estudiado la supuesta relación entre los cambios en los tipos y los precios de los préstamos bancarios, y simplemente no existe relación entre ellos. Cuando los tipos suben, también lo hace la demanda (y los precios) de los préstamos bancarios”, apunta.

2- Los préstamos tienden a tener un precio cercano al valor nominal. Asegura el experto que “es poco probable que los préstamos bancarios tengan un precio muy por encima o por debajo del valor nominal, ya que se pueden pagar o refinanciar en cualquier momento y por cualquier motivo. Mientras que otros mercados de renta fija a veces pueden parecer relativamente baratos o caros, pensamos que los préstamos bancarios por lo general se valoran por su precio justo”.

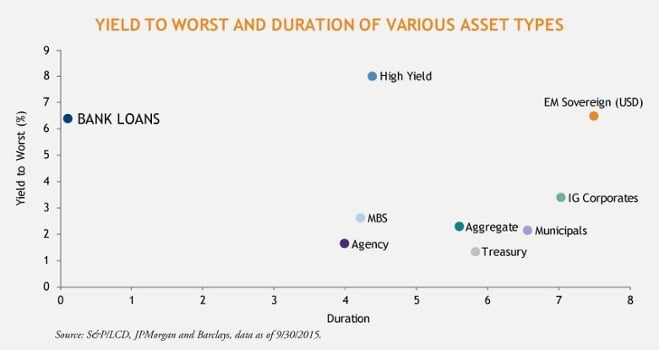

3- Activo con rendimientos atractivos y es probable que la morosidad permanezca baja. Para ilustrar esta afirmación, en la firma han presentado una tabla en la que se indican los distintos tipos de activos de renta fija, por su duración y rendimiento.

Asegura que “los préstamos bancarios pueden ofrecer un rendimiento competitivo y generalmente estable que aumenta con los tipos de interés. Además, hay pocos vencimientos de préstamos bancarios previstos de ahora al 2017. Este calendario de bajos vencimientos lleva a una previsión de morosidad por debajo del promedio histórico de la categoría de activos”.

Hay que señalar que aunque el porcentaje de créditos impagados sigue en niveles mínimos, en algunos países como España, la mora sigue elevada, en niveles cercanos al 11%, aunque algo por debajo de las cotas cercanas al 14% en las que ha llegado a estar en algunos de los momentos más dramáticos de la crisis financiera.

QUIZÁ LE INTERESE LEER: ¿Rotamos la cartera hacia valores value en Europa?