Es lo que detecta el clima inversor, desde el que se recomienda estar ojo avizor en las próximas semanas. El encarecimiento del dinero, que ya se ha iniciado en las economías anglosajonas -y cuyo itinerario futuro parece que acelerará las subidas y que serán más contundentes-, y las tensiones energéticas, sobre las materias primas y de orden geopolítico por la invasión de Ucrania, agitan la caja de los truenos, sin que se descarte una falsa alarma asociada a los todavía tipos de interés próximos a cero y a la elevada demanda de bonos de largo alcance.

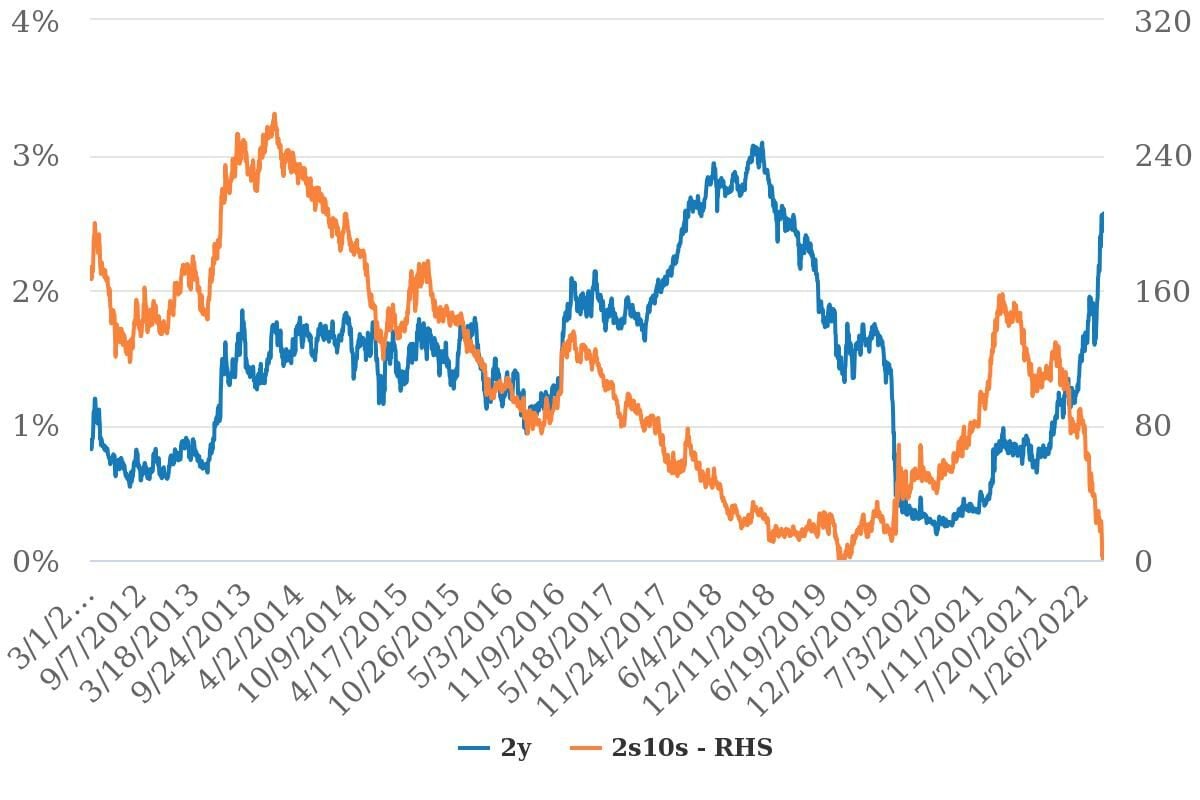

El primer trimestre de 2022 ha dejado una reversión de la curva de rentabilidad en el mercado de bonos, donde las estrategias a corto plazo superan en beneficios a las emisiones de deuda de largo recorrido. Una anomalía que podría prolongarse durante todo el ejercicio, alerta Morgan Stanley. “Recientemente -enfatizan sus analistas- la rentabilidad de los bonos del Tesoro a dos años se han movido por encima de los emitidos a diez años, lo que los economistas denominan una reversión de la curva 2s10s que, a nuestro juicio, se va a sostener como tendencia durante la mayor parte de este año”. Históricamente -explican- “esta señal anticipa recesión inminente”. Si bien, “en esta ocasión, tiene más que ver con unos tipos de interés todavía próximos a cero y a una fuerte y persistente demanda de bonos del Tesoro americanos a largo plazo que a la salud de la economía”, aclaran.

“Por norma general, además, la curva de rentabilidad ha llegado a ser menos sensible y eficiente como indicador que antecede a una etapa contractiva en los dos últimos ciclos de negocios”, se apresura a matizar Ellen Zentner, su economista jefe para EEUU. A juicio de la responsable del análisis coyuntural de la primera potencia del planeta de este banco de inversión, “si apreciamos los factores que empujan a la economía americana hacia los números rojos, como la creación de empleo, las ventas minoristas, la renta real disponible o la producción industrial, no se puede aún pronosticar una recesión”.

En ciclos pasados, las expectativas de tipos de interés más altos pudo derivar en una curva invertida

Matthew Hornbach, estratega macro global de Morgan Stanley, recuerda que esta situación de la curva de rentabilidad también responde a una fuerte indicación de que los riesgos colectivos de los inversores en el futuro inmediato de la economía se caen estrepitosamente ante algunos acontecimientos excepcionales, en este caso, la invasión de Ucrania, las tensiones energéticas y la escalada de los precios. “En realidad, en los dos últimos ciclos económicos no han respondido precisamente a los tópicos tradicionales”, porque este indicador de rentabilidades “es también muy sensible a múltiples percepciones inversoras, a veces sólo de una ralentización del ritmo de crecimiento”. Y, en la coyuntura actual, “se está valorando peor los efectos a largo plazo”.

En 2020, la Reserva Federal recortó los tipos de interés cerca de cero, lo que cargó a los bancos los gastos de financiación, para minimizar el impacto del Covid-19 y su recesión de gran calibre. Ahora, la Fed necesita intensificar su recorrido alcista para mitigar, con suma celeridad ya, los efectos de una inflación rampante. Hasta el punto de situar -avisan en Morgan Stanley- el precio del dinero en el 2,5% a finales de este ejercicio. De manera habitual, unas subidas de tipos suelen impulsar el interés de los bonos también al alza, pero no siempre de manera lineal, sino que se pueden elevar en el momento más inmediato para ir disminuyendo su rentabilidad a más largo plazo. Cuando esto sucede, el motivo es -como ahora- una fuerte demanda global de bonos del Tesoro americanos. Por cuestiones geopolíticas o de orden económico, pero de confianza en el vigor del PIB estadounidense.

Además, y como explica Hornbach, las series históricas que anticipan reversión de rentabilidades y recesión pueden llegar a ser de casi dos años, un periodo demasiado prolongado para preparar todo tipo de refugios de capital. Además, los bancos no van a dejar de prestar. Como, de hecho, siempre ha ocurrido durante los once episodios en los que la curva auguró recesión desde 1969. Y este año, presumiblemente, lo volverán a corroborar, con un alza del 7% interanual. No parece que las empresas vayan a quedarse sin crédito corporativo, ni que vayan a tener que hincar las rodillas para abordar proyectos de inversión, aclara Hornbach: “En ausencia de un crecimiento de las tensiones geopolíticas no habría ningún signo de preocupación ni la curva de rentabilidad se hubiera invertido”, sino que se atendería “a la salud de los balances fundamentales”. Eso sí, advierte de que el actual ciclo de negocios será “más intenso y más corto” de los previsto. Dado que el salto inflacionista ha sido el más espectacular en 40 años y las súbitas desaceleraciones de la actividad global, con reacciones fulminantes en las políticas monetarias, no auguran mucha longevidad a la etapa actual de prosperidad, corrobora Mike Wilson, Chief Investment Officer (CIO) de este banco de inversión.

En parecidos términos se manifiestan desde Moody’s. Ryan Sweet, su director de Investigación Económica, y Bernard Yaros, analista de la agencia de calificación de riesgos, ven, sin embargo, aspectos positivos y negativos en este fenómeno, que asocian al viraje de la política monetaria de la Fed. Entre los últimos, avanzan una menor contribución del mercado inmobiliario al PIB; muy en especial, por parte de las inversiones residenciales, tanto en el segundo trimestre como en el periodo estival. Pero, al mismo tiempo, valoran positivamente la mejora en el balance de activos de la Fed con el final del programa de compra de activos y deuda y el inicio de tipos de interés más caros.

De igual manera, consideran prematuro que la guerra de Ucrania y las restricciones en la oferta tanto de las materias primas energéticas como de las agroalimentarias y de las metálicas vayan a producir una rápida caída del consumo o de la actividad del sector servicios en EEUU. De hecho, explican, el indicador ISM de productos no manufacturados creció en 1,8 puntos, hasta el nivel 58,3 en marzo. Y todo marcado por encima de la cota de los 50 indica dinamismo. Mientras el empleo siguió emitiendo señales de consistencia en marzo y el barómetro de entregas de ofertas de productos, que cayó en 2,8 puntos, se mantiene holgadamente por encima de la frontera que separa la contracción de la actividad, al certificar una puntuación de 63,4 lo que induce a pensar que los cuellos de botella del comercio y la crisis logística asociada tenía visos de comenzar a superarse. Al menos, en el mercado estadounidense.