Creo que las presiones inflacionistas van a ser transitorias pero quién lo sabe. Por eso, cubrir un poco las carteras no está mal. En EEUU, en 2021 tenemos aprobado un plan de rescate de 1,9 billones. El plan de infraestructuras de Biden está dotado con otros 4 billones. Y el plan de familias, cuenta con 1,8 billones. En 2021, 2022 y 2023 vamos a tener un paquete de estímulo fiscal de prácticamente el 42% del PIB de EEUU.

¿Cómo podemos cubrirnos? Tenemos que tener en cuenta de que en el caso de las presiones inflacionistas no fueran transitorias se va a producir un aumento de los tipos de 10 años, con lo cual, hay que acortar el vencimiento. Se va a producir un aumento del precio de las materias primas, luego tendríamos que comprar. Y también subirá la cotización de las empresas conocidas como value.

Por lo tanto, tenemos que tener en cuenta el incremento de los tipos de interés, que pueden darse si las presiones inflacionistas son persistentes en el tiempo. Tendremos que comprar especialmente petróleo y cobre. Y luego tendremos que comprar value.

Ante la subida experimentada por el NASDAQ 100 y los FAANG, las carteras están orientadas en sentido contrario: hacia la tecnología. Esta es la clave de la bolsa.

Las carteras de los hedge funds, los fondos de inversión y los inversores instituciones están orientadas hacia el crecimiento, cuyo exponente básico es la tecnología: los semiconductores y FAANG. Luego las carteras ahora mismo no están orientadas al value, de tal manera que si produjera una subida descontrolada de la inflación las carteras serían muy vulnerables.

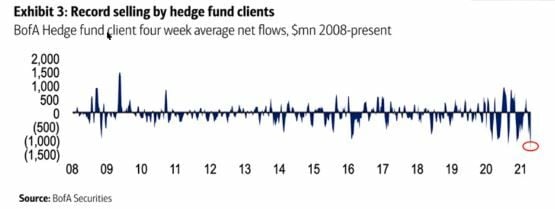

Según Bank of America, los hedge funds están registrando volumen extremos de ventas. Los hedge funds están invertidos en Apple, Google, Facebook, Microsoft… Es decir en las FAANG. Si partimos de esa idea, el Nasdaq está más débil que el S&P 500 y ha perforado un soporte dejando un hueco.

En el NASDAQ 100 en el que ponderan más los valores de mayor capitalización ha habido una descarga en abril. Frenaron la subida y ahora se les ha calentado la mano. Ahora han parado de vender y se mueve lateralmente. Si perforar el 13.400, caería a 12.200. En mi opinión, el Nasdaq está al borde de una caída. Solo falta un empujoncito. En ese caso se produciría una caída que llevaría hasta la zona 12.800/12.900 aproximadamente.

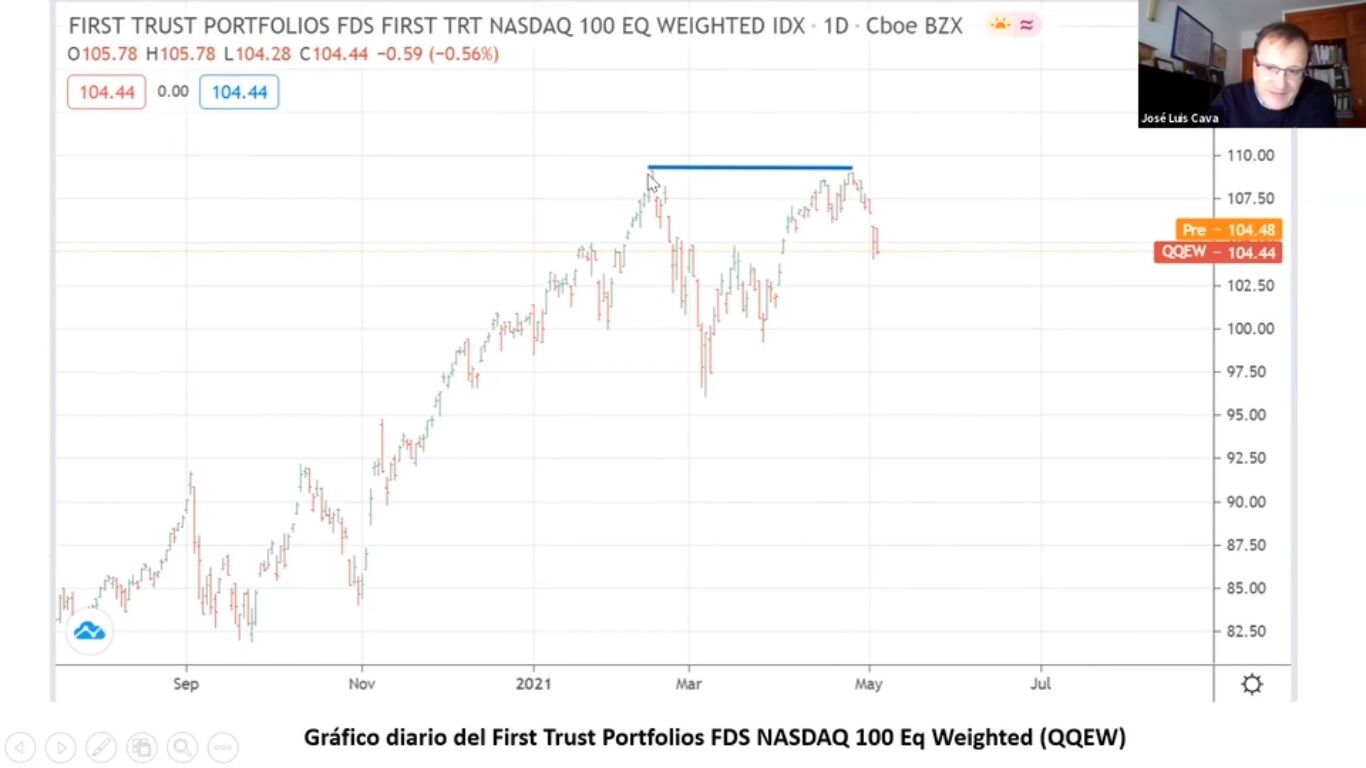

En el gráfico en el que ponderan por igual todos los valores, han parado al Nasdaq al llegar a la zona de resistencia. Ha caído y perforado el soporte con hueco.

El índice de las FAANG está todavía más débil. Da la sensación de que los FAANG van a caer porque lo que está pasado es que los hedge funds, que estaban muy cargados de tecnología, están vendiendo esos títulos para protegerse contra la inflación. Estamos asistiendo a una gran rotación, no al inicio de un mercado bajista. Los hedge funds se salen de tecnología y empiezan a tener carteras orientadas a la defensa contra la inflación.

La razón de las caídas en bolsa de las FAANG tras los resultados

Todo el mundo se está preguntando por qué las tecnológicas caen si sus resultados han mejorado lo esperado. Porque se está produciendo esa rotación. Los resultados estaban descontados y aunque han sido mejores, los gestores de hedge funds han optado por vender tecnología para proteger sus carteras ante un aumento de la inflación.

El análisis fundamental es incompleto. Las tecnológicas deberían caer hasta que los gestores de fondos se descarguen del número de títulos que consideren adecuados para enfrentarse a la inflación con una cartera suficientemente equilibrada y protegidas.

Cómo cubrir las carteras contra la inflación

Si hay un aumento de la inflación se debería producir un incremento de los tipos de interés, por lo tanto hay que acortar el vencimiento de la cartera. La segunda cuestión es que deberíamos comprar materias primas. Tenemos que comprar sector value. Y vamos a evitar valores de crecimiento como los tecnológicos porque suelen comportarse mal cuando la inflación sube porque son vulnerables a una suida de tipos de interés.

Uno de los mejores ETFs de materias primas es el de Invesco. Está expuesto a 14 materias primas, como petróleo, gasolina o cobre. Este ETF, el Invesco DB Commodity Index Tracking es el más adecuado, pero no intervengo con él. El petróleo representa el 28,55% el cobre el 10,01% y el oro y plata, el 7,31%.