Resurge un fénix

ABN AMRO fue una agresiva institución financiera europea hasta la crisis financiera, y expandió sus operaciones bancarias comerciales y de inversión en varios mercados europeos. En 2007 surgió una guerra de pujas por el banco holandés, con Barclays luchando contra un consorcio formado por RBS, Fortis y Banco Santander. El consorcio ganó la batalla, pero la adquisición y la crisis financiera resultaron excesivas para Fortis, que se vino abajo. El gobierno holandés tuvo que lanzar una operación de rescate para tomar el control de los activos de Fortis en Holanda. Tras muchos años de propiedad estatal, reestructuración de costes, desinversión de activos, elevación del capital Tier 1 y luchar con la crisis europea de deuda, ABN AMRO regresa al mercado público y a los inversores les agradará ver la fortaleza del banco en comparación con la de sus pares.

La oferta

El gobierno holandés sacará a cotización 188 millones de títulos, además de opción de compra para las entidades colocadoras sobre 28,2 millones adicionales a fin de cubrir cualquier exceso en la demanda.

Los coordinadores globales y aseguradores principales conjuntos son ABN AMRO, Deutsche Bank y Morgan Stanley. Si se ejerce la opción de compra, cosa que esperamos, el gobierno habrá sacado a la venta una participación del 23% en ABN AMRO y seguirá teniendo una mayoría de control tras la venta.

El rango inicial de precio para la OPV rondaba entre los 16-20 euros y finalmente se ha fijado en 17,75 euros el precio de salida. Si nos basamos en el precio medio, la oferta se valora en 3.890 millones de euros y el valor de mercado del banco es de 16.920 millones.

Nuestra propia investigación sobre las acciones AEX (el principal índice bursátil holandés, con 25 miembros), muestra que la mediana del volumen negociado diario expresado como porcentaje de acciones flotantes es de un 0,48%. Esperamos que el capital flotante en ABN AMRO sea de 216,2 millones de acciones. Si nos basamos en el volumen promedio de negociación en las acciones AEX y el precio medio de 18 euros, proyectamos que el valor negociado diario media en las acciones de ABN AMRO sea de en torno a 18,7 millones de euros.

Negocios y metas estratégicas

De acuerdo con los prospectos de la OPV, en la sección sobre el negocio, el banco se describe a sí mismo como sigue:

El grupo es un banco holandés líder en servicios plenos, con un transparente modelo de negocio orientado al cliente, un perfil de riesgo moderado, un balance saneado en el que predominan productos bancarios tradicionales y con una posición de capital y un perfil de financiación sólidos. El grupo da servicio a clientes de banca minoristas, privados y corporativos, con un foco primario en Holanda y con operaciones internacionales escogidas. El grupo cuenta con una fuerte posición en Holanda en los tres segmentos de mercado: banca minorista, banca privada y banca corporativa. El grupo considera que tiene una base de clientes estables que genera ingresos operativos recurrentes y robustos.

ABN AMRO tiene una cuota de mercado de en torno al 21% en el sector bancario minorista de Holanda y del 22% entre pequeñas empresas.

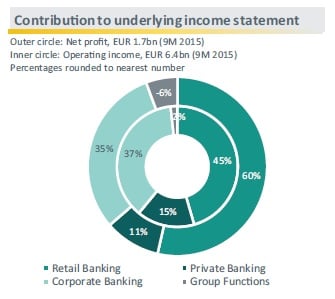

El gráfico a continuación muestra la distribución de los ingresos operativos. La banca minorista aporta el 45% de los ingresos operativos (y el 60% de los beneficios netos, lo que resalta su alta rentabilidad), la banca corporativa aporta el 37%, la banca privada el 15% y el 2% restante proviene de actividades del grupo.

Holanda ha evolucionado mejor que la mayor parte de las demás economías europeas desde la crisis financiera, y los indicadores que siguen también muestran que el panorama macroeconómico es favorable de cara a 2016.

Con un euro ponderado por comercio débil, políticas fiscales acomodaticias en todo el continente para 2016 y una agresiva política monetaria del Banco Central Europeo, la economía europea seguirá saneándose en 2016 y aportará viento de popa a la economía holandesa y a las operaciones bancarias de ABN AMRO.

En términos de rendimiento financiero, ABN AMRO camina mejor que sus homólogos europeos. Los ingresos operativos para los primeros nueve meses de 2015 son de 6.400 millones de euros, un 8,3% al alza en tasa interanual, mientras que los gastos operativos han bajado un 6,1% además de un descenso interanual del 62% en activos deteriorados.

El efecto combinado sobre el escenario de base ha sido notable, con beneficios de hasta un 125% interanual para los accionistas en estos primeros nueve meses. El capital contable total a 30 de septiembre es de 16.100 millones de euros, al alza desde los 14.900 millones de euros de finales de 2014. Los mejores resultados financieros han incrementado el ratio de capital ordinario Tier 1 hasta el 14,8% en el tercer trimestre de 2015, desde el 12,2% en 2013 y el 10% en 2012.

En el prospecto de la OPV los gestores establecen cuatro metas estratégicas muy tangibles:

1. Ofrecer un rendimiento sobre el capital ordinario de entre el 10-13%

2. Un ratio de costes/ingresos de entre el 56-60% para 2017

3. Un ratio de capital ordinario Tier 1 entre el 11,5-13,5% (plenamente implementada*)

4. Un ratio de pagos por dividendo del 50% en 2017

¿Un precio de la OPV demasiado bueno para ser verdad?

Si nos basamos en las cifras del prospecto de la OPV, esperamos que en 2015 el beneficio para los accionistas sea de 2.160 millones de euros, lo que se traduce en un retorno por acción de alrededor de un 13,7% (basado en el capital contable promedio en 2015). Con un total de 940 millones de acciones en circulación y un capital contable total de 16.100 millones de euros, el valor contable por acción a 30 de septiembre es de 17,1 euros.

En el precio medio de la OPV de 18 euros, esto se traduce en una ratio precio/valor contable de 1,05x. En comparación, los bancos europeos se cotizan de media a un ratio precio/valor contable de en torno a 0,96x, por lo que ABN AMRO sale a cotización con una valoración ligeramente por encima de sus homólogos.

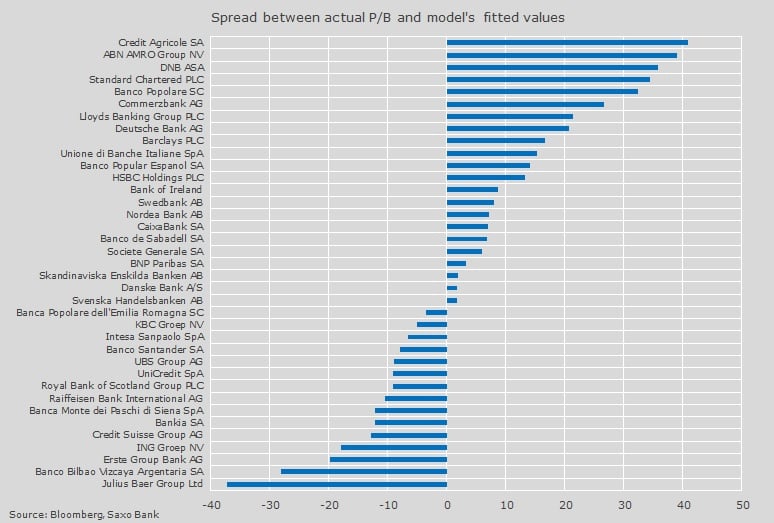

No obstante, dada la rentabilidad financiera del grupo y la solidez de su balance, el precio de la acción debería ser mucho más alto que el precio medio de 18 euros. Hay 36 bancos europeos en el índice bancario STOXX 600, con más de 10 analistas que cubren los valores y ofrecen al mercado ratios Tier 1 con las directivas UE/Basilea III plenamente implementadas. Con las dos variables (BPA 2015E y ratio Tier 1 UE) introducidas en una regresión lineal múltiple, somos capaces de explicar el 78% de la variación observada en los ratios de precio/valor contable.

Si insertamos en el modelo de regresión las cifras de ABN AMRO (BPA esperado del 13,7% y ratio Tier 1 UE del 14,8%), el ratio precio/valor contable ajustado es de 1,46x en lugar del 1,05x derivado del precio medio de 18 euros por acción. En otras palabras, si ABN AMRO cotizara correctamente basándose en sólo esas dos variables, entonces el precio por acción debería ser un 39% más alto que el precio medio señalado actualmente (ver gráfico a continuación).

Solamente Credit Agricole obtiene una mayor discrepancia positiva en el precio. De hecho, de los 36 bancos europeos del índice, sólo hay dos bancos –Lloyds Banking Group y KBC Groep- de los que se espera que arrojen un mayor BPA en 2015.

En términos del ratio de capital Tier 1 UE, sólo los bancos suecos (SEB, Nordea Bank, Swedbank y Svenska Handelsbanken) y Julius Baer cuentan con capitalizaciones superiores a las de ABN AMRO, lo que resalta la robustez del balance del banco. Si nos basamos en un beneficio esperado para los accionistas de 2.160 millones de euros en 2015 y un ratio de pagos por dividendo del 50% (en 2017), entonces el dividendo esperado por acción es de 1,15 euros si asumimos que no habrá variación en los beneficios.

En lo que respecta al precio medio, esto se traduce en una rentabilidad esperada por dividendo del 6,4%, significativamente más elevada que la de sus pares en Europa. A menos que el gobierno holandés modifique el rango de precios de la OPV, nuestra impresión es que ABN AMRO es un valor muy atractivo, y lo vemos como una buena compra a un precio de hasta 25 euros. Los precios por encima de 25 euros podrían estar justificados, pero en ese caso los retornos futuros esperados para los inversores son mucho menores.