Nuevo factor direccional en las divisas

Durante las últimas semanas la volatilidad en los mercados de divisas ha venido reduciéndose hasta su nivel medio de largo plazo y alineándose con la de otras clases de activo. Creemos que esto se debe al hecho de que en Europa se haya disipado la incertidumbre política. En este segundo semestre que comienza, esperamos que los cambios de posición sobre las políticas monetarias de los bancos centrales sean nuevamente el principal impulsor de valor en los mercados de divisas, a medida que los inversores reducen el foco sobre los riesgos políticos. Como contracara de ello y ante una evidente presión inflacionaria que comienza a surgir, los diferenciales de los tipos de interés reales empiezan a ser más relevantes en el mundo FX.

El USD en proceso de formación de un suelo

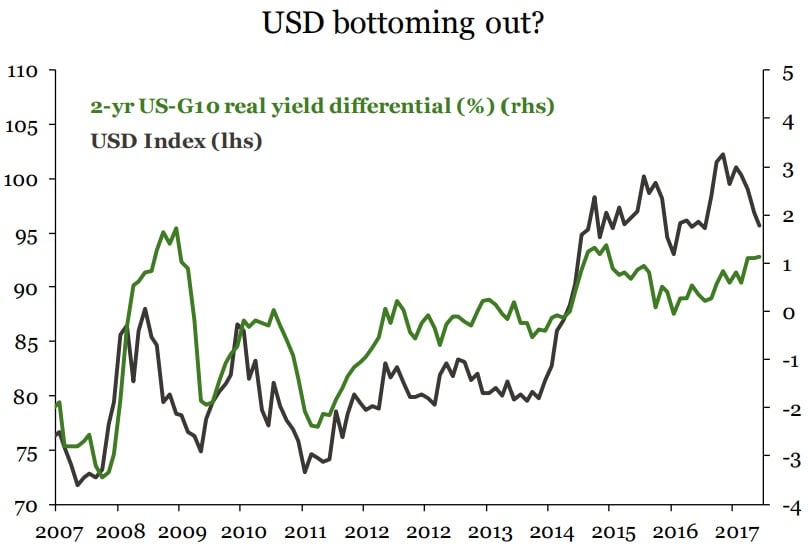

La posición más restrictiva marcada por la Fed en las últimas semanas, es clave para que el USD inicie en esta primera parte del segundo semestre una nueva fase alcista. Los comentarios de los miembros del central americano después de la subida de tipos de interés de junio, parecen ser más proactivos, lo que sugiere la implementación de una política más restrictiva a fin de año. Históricamente, la Fed ha mantenido siempre un criterio muy reactivo al fijar los intereses. No obstante, es bienvenido que vuelva a priorizar su mandato de estabilidad de precios mientras el mercado laboral yace casi sobre el nivel de pleno empleo y la economía continúa creciendo. Asimismo este cambio sobre la posición monetaria muestra su resolución de combatir los efectos adversos de las expectativas de inflación no contempladas sobre el crecimiento. A medida que la Fed recupera su credibilidad en su capacidad para combatir la inflación, el dólar mantendrá su valor frente a otras divisas del G10, sobre todo frente al EUR y al JPY –las divisas de mayor ponderación en el Índice del Dólar-.

Esperamos que, a pesar de que sea gradual, los aumentos de tipos de interés de la Fed en 2017 y principios de 2018 respalden al valor del USD a medida que se incrementan los diferenciales de los tipos de interés reales. Como resultado, el billete verde debería revertir su reciente caída y recuperarse a fin de año hacia la parte superior de su rango de negociación de seis meses, lo que equivaldría a una apreciación del 3%.

El euro parece mantener una valoración excesiva

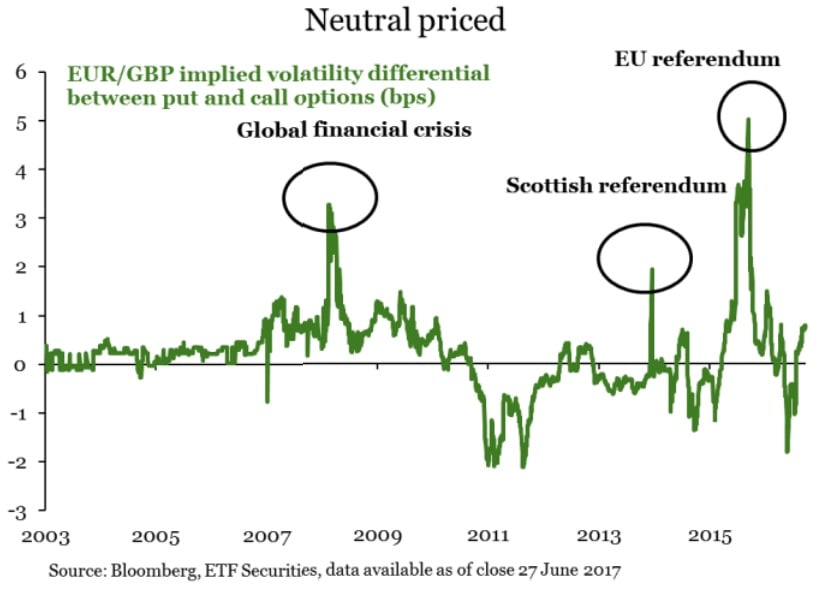

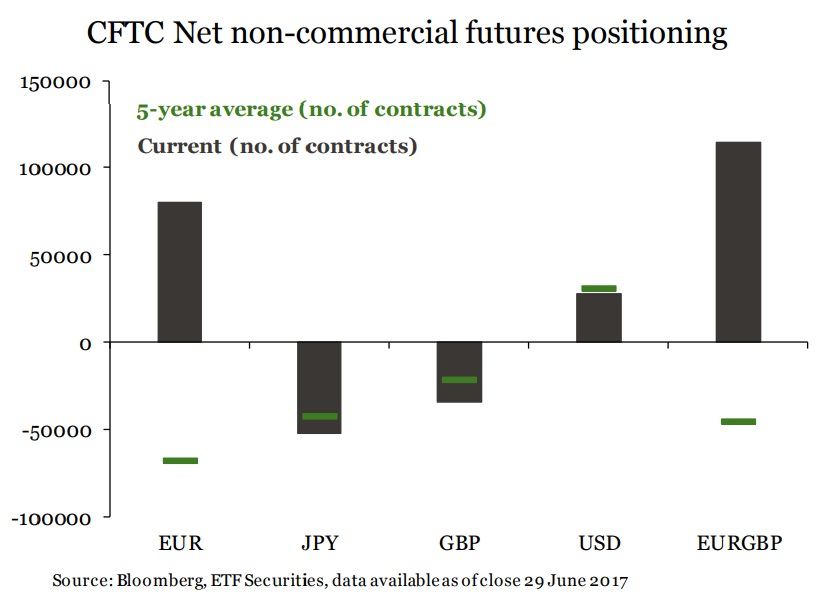

No vemos que la fortaleza que el euro ha ganado en las últimas semanas tenga un sustento sólido y por tanto, lo vemos vulnerable a que el mercado liquide rápidamente el posicionamiento largo a medida que el BCE continúa siendo conservador en sus próximos pasos a dar. Si comparamos el posicionamiento medio histórico de largo plazo, sobre todo frente al GBP, lo vemos que mantiene una valoración muy pero muy excesiva. El optimismo de los inversores no concuerda con lo que se descuenta en el mercado de opciones, el cual mantiene una posición neutral y alineada con los niveles medios históricos. Los inversores parecen estar descontando un accionar del BCE que no sucederá a corto plazo y por tanto, terminan descontando en realidad una discusión exagerada sobre cuánto se reducirá el balance patrimonial de la entidad.

Históricamente la posición monetaria del BCE ha sido conservadora, siendo siempre muy cuidadoso de no asustar a los mercados. Los comentarios muy equilibrados de Draghi sugieren que los estímulos continuarán por un tiempo más aún, lo que hace que pueda generarse una decepción en los mercados cuando caigan en la cuenta de que los mismos no se reducirán en el corto plazo. Sobre esto Draghi ha hecho hincapié al declarar que: “nuestra estrategia debe ser persistente y necesitamos ser prudentes en cómo ajustamos los parámetros a medida que mejoran las condiciones económicas”. Estos comentarios se han interpretado erróneamente, lo que ha impulsado al valor del euro a pesar de que hay un 75% las probabilidades a que haya un aumento de tipos en septiembre de 2018.

¿Está Carney perdiendo el control?

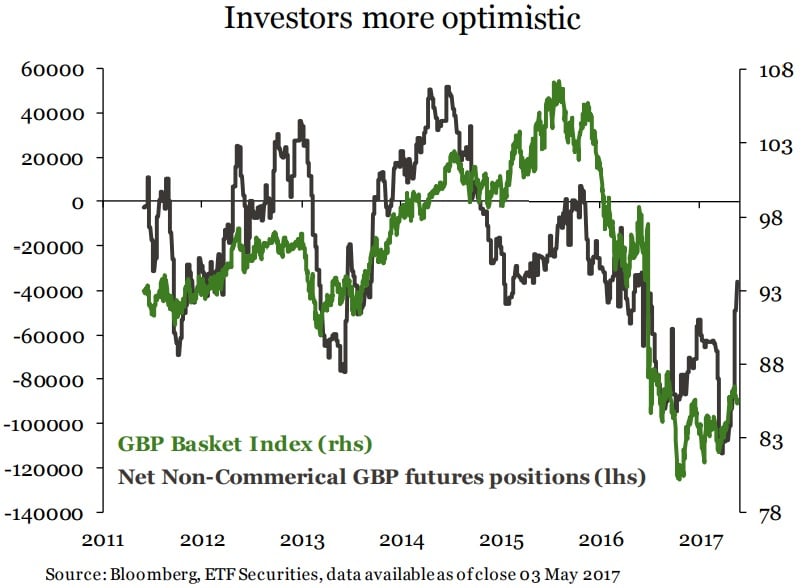

De manera similar, hay un 75% de probabilidades a que los tipos de interés se aumenten en agosto de 2018 en el Reino Unido. La libra esterlina se ha apreciado tras el fuerte cambio de direccionamiento registrado en la reunión de junio del Comité de Política Monetaria (MPC) del BoE, en donde la votación a favor de no aumentar los tipos pasó de 7 -1, a 5-3. Esto también sugiere que el gobernador del BoE está perdiendo el control sobre el MPC.

No obstante, es difícil obtener un sólido consenso cuando el mensaje de política monetaria es tan inconsistente. Por empezar, el economista jefe del BoE, Andrew Haldane (quien votó a favor de no alterar los tipos), resaltó que “los peligros de actuar demasiado lento son mayores a los de actuar demasiado rápido”. Sus comentarios representan la primera señal de cambio de perspectivas dentro del MPC. Por su parte el vice gobernador Jon Cunliffe, dejó entrever que “la presión inflacionaria doméstica...nos da un poco de tiempo...”. Este caso indica una posición monetaria relativamente neutral, estando en línea con la supuesta perspectiva del gobernador Carney. No obstante este último, recientemente ha sorprendido a los mercados al declarar que “es probable que sea necesario reducir en parte los estímulos monetarios”.

Los mensajes mixtos del BoE están confundiendo a los inversores y mantienen elevada la volatilidad en el mercado del GBP. Aunque esperamos que el BoE deshaga el recorte de tipos realizado tras el resultado del Brexit durante la segunda mitad de 2017, no esperamos que remueva los planes de estímulo. De todas maneras, esperamos que el GBP se beneficie de este ajuste en la política monetaria.

JPY: sin luz al final del túnel

A medida que se disipan los riesgos de una desaceleración de la economía mundial, esperamos que el JPY continúe con su condición de divisa de financiamiento. Esperamos que el Programa de Flexibilización Cuantitativa y Cualitativa del Banco de Japón (BoE) continúe expandiéndose a lo largo del año. Asimismo esperamos que dicho programa mantenga los rendimientos en niveles bajos y fuerce a los inversores locales a colocar su capital en el exterior en busca de mayores rendimientos. Esta salida de capitales no hará otra cosa que seguir depreciando al JPY. Lo único por lo cual la divisa nipona podría valorizarse, sería por un fuerte “re-descuento de la prima de riesgo” (en palabras de la Junta Europea de Riesgo Sistémico), lo que a su vez provocaría una corrección en los activos de riesgo.

La cuestión de fondo…

A medida que continúa moderándose la volatilidad, el GBP desafiará nuevamente el nivel del 1.30 y posiblemente lo romperá para dirigirse hacia el 1.35. Esperamos que el euro, la divisa que mejor desempeño ha tenido dentro del G10 durante la primera mitad del año, sea una de las más rezagadas en este segundo semestre. El dólar se apreciará pero el yen continuará marcando el peor desempeño dentro del grupo de divisas del G10.