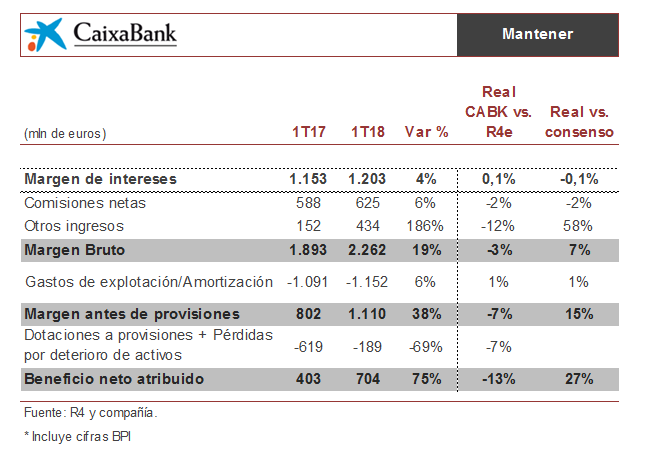

El resto de parámetros de Caixabank analizados, se han situado por debajo de lo previsto por Renta 4, con una bajada del 2% en comisiones netas, del 3% en margen bruto, del 7% en margen neto y del 13% en beneficio neto. En comparativa con el consenso, superan el margen bruto en un 7%, el margen neto en un 15% y el beneficio neto en un 27%.

La diversificación de los ingresos Grupo se hace más evidente. El BPI representa el 8% del margen bruto y el 6% del beneficio neto en el trimestre, mientras que el negocio de seguros supone el 9,5% del margen bruto y el 20% del beneficio neto. En el trimestre destaca una mayor contribución de BFA y una evolución operativa que está en línea para cumplir con los objetivos planteados.

La tasa de morosidad se reduce hasta niveles de 5,8%, con un descenso del saldo de dudoses del 4% trimestral que recoge la mejora de la calidad del activo y la venta de carteras por 104 millones de euros. La tasa de cobertura se sitúa en el 55% y el coste de riesgo en el 0,29%.

Se espera que la compañía aumente el margen de intereses y el de comisiones, con el resto de líneas de ingresos principales creciendo a tasas que rondan el 4%. También se espera un aumento del 3% de los gastos de explotación recurrente, por lo que respecta a la calidad crediticia esperan mantener el coste del riesgo por debajo del 0,3% y alcanzar un RoTE de entre el 9 y el 11%