No habrá cambios, ni anuncios…tal solo la reiteración de que la FED estará ahí mientras sea necesario. Esa la principal conclusión que se extrae de las estimaciones de los analistas para esta primera reunión de la FED de 2021 y la primera bajo el mandato de Joe Biden como Presidente de EEUU. Y eso es lo único que necesitarán los mercados. Contundencia en el mensaje de que el organismo seguirá apoyando mientras haga falta. El nombramiento de Janet Yellen como secretaria del Tesoro de EE.UU. probablemente ayudará a las futuras negociaciones entre la Reserva Federal y el Gobierno.

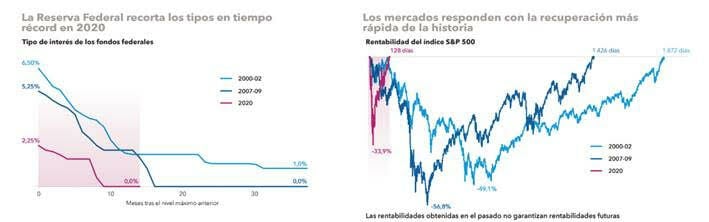

Y es que mientras el coronavirus se extendía por todo el mundo, el mercado estadounidense de renta variable se desplomaba más del 33%, recuperándose después en tiempo récord y alcanzando nuevos máximos en septiembre. Desde entonces, con la economía estadounidense tratando de salir de la recesión, los mercados han mantenido la tendencia alcista, aunque también han registrado una elevada volatilidad.

Seguirá el mensaje Dovish de Powell…con prudencia en cuanto al tapering

La rápida y enérgica reacción de la Reserva Federal, que recortó los tipos y puso en marcha programas de préstamos, desempeñó un papel crucial en el cambio de tendencia de los mercados. Los bancos centrales de todo el mundo también reaccionaron con rapidez. Y ahora, aunque la situación ha mejorado, no se espera que Powell cambie su actual mensaje “dovish” a pesar de los recientes debates sobre el tapering.

A pesar de todos los factores atenuantes en juego en el entorno actual, el debate sobre el posible tapering (ralentización de las compras de activos) ya ha comenzado en los mercados. “Están convencidos de que el próximo movimiento de la Fed será hacer menos en lugar de más. Cualquier cambio en el régimen de política monetaria sería un paso importante para los inversores, y las experiencias de reducción gradual de compras que se implementaron en 2013 y 2018 aún están frescas en la memoria de todos. Por tanto, los inversores estarán atentos a la más mínima señal de que han comenzado las conversaciones dentro del propio banco central”, reconoce Franck Dixmier, Director de Inversiones Global de Renta Fija de Allianz Global Investors.

En este sentido, François Rimeu, estratega senior de La Française AM habla de la cautela de Powell en cuanto a cómo y cuándo gestionar la retirada progresiva de los estímulos económicos después de lo ocurrido en 2013. “Dados los recientes avances (sólido crecimiento, aumento de la distribución de vacunas y estímulos fiscales) por un lado, y el empeoramiento de la situación de la salud pública por otro, el mensaje debería ser equilibrado y prudente”.

Y es que la FED también quiere darse tiempo para reevaluar sus previsiones sobre las consecuencias de la crisis económica, la campaña de vacunación contra el virus y el impacto del paquete presupuestarios que votó el Congreso a finales de diciembre. Consciente de los riesgos de una comunicación prematura sobre el tema, que conduciría a tensiones en los tipos y a un endurecimiento de las condiciones financieras mientras la economía estadounidense sigue siendo frágil, Powell tomó la iniciativa en un discurso en Princeton el 14 de enero. "Este no es el momento para debatir una salida del programa de recompra de activos mensual de 120 mil millones de dólares", dijo. Se espera que pronuncie el mismo discurso en la reunión del FOMC.

La FED, centrada en alcanzar sus objetivos de crecimiento e inflación

Mientras el organismo continuará centrándose en alcanzar sus objetivos de crecimiento e inflación a largo plazo. Aunque cada vez son más los informes que aluden a la subida de los precios, todavía no es un tema capital en las reuniones del organismo. Desde Bank Degroof Petercam Spain, Juan Ramón Casanovas, Head of Private Portfolio Management de la gestora, reconoce que “sí es un tema que seguir de cerca en próximos meses según se vaya afianzando la recuperación. El crecimiento de la masa monetaria y la subida registrada por algunas materias primas indican que la tendencia está cambiando. De hecho, los tipos a largo plazo están repuntando ligeramente desde el inicio del año y hemos visto una positivación de la curva”.

Sin subidas de tipos hasta, mínimo, 2023

Como ya es conocido, un entorno de tipos de interés ultrabajos anima a los inversores a optar por activos de mayor riesgo, y en concreto por los activos de renta variable, dicen los expertos de Capital Group. «A más largo plazo, creo que va a registrarse una recuperación más amplia en más sectores». ¿Durante cuánto tiempo se mantendrán los tipos de interés próximos a cero? Según el gestor de renta fija de la gestora, Pramod Atluri, «la Reserva Federal se ha comprometido a mantener los tipos de interés próximos a cero hasta bien entrada la fase de recuperación. No creo que los tipos vayan a subir en los próximos dos o tres años».

A más corto plazo no parece que esta reunión vaya a tener un gran impacto en los mercados, ya que no se publicarán nuevas previsiones económicas ni se actualizará el famoso "gráfico de puntos". Además, “prevemos que no habrá cambios en su comunicado y que la FED continuará con las compras de activos al ritmo actual, al menos 80.000 millones de dólares de bonos del Tesoro y 40.000 millones de dólares de MBS al mes”, dicen desde la Francaise.

Desde Allianz GI creen que la Fed podría comenzar a comunicar una desaceleración en su programa de compra de activos a fin de año, si el repunte económico se materializa en la segunda mitad del año y si la campaña de vacunación permite que el consumo se recupere. La secuencia de la política de salida de la Fed ya se ha especificado: la Fed primero ralentizará sus recompras y luego las detendrá. Solo entonces podrá prever una subida de los tipos de interés, que no se prevé antes de 2023.

Durante marzo/abril de 2020, los mercados financieros, incluido el mercado de bonos corporativos, han experimentado una histórica disminución de los precios y de la liquidez, ya que los participantes en el mercado no estaban preparados ni dispuestos a tocar ciertos segmentos del mercado. Para evitar un escenario en el que las empresas estadounidenses no pudieran refinanciarse, estas facilidades, como las de crédito corporativo, fueron una herramienta eficaz en este sentido y ayudaron a estabilizar la economía.

Ahora la situación ha mejorado, ya que el mercado de bonos corporativos funciona bien y no es necesario prolongar estas facilidades.

En cualquier caso, “me parece que la Fed no está dispuesta a convertirse en un participante importante en el mercado de bonos corporativos, ya que esto también puede tener efectos secundarios negativos. Además, la cantidad de bonos corporativos comprados por la Fed era minúscula en comparación con la cantidad total de deuda en circulación y se podría argumentar que estos programas beneficiaban desproporcionadamente a las grandes empresas. Aunque se hayan cancelado por ahora, estas facilidades pueden volver a implementarse rápidamente en caso de que sea necesario, sabiendo que los obstáculos administrativos podrían ser un poco más importantes ahora con el nuevo gobierno estadounidense”; dice Christian Hantel, gestor de Vontobel AM.

Con respecto al mercado de divisas, hemos visto en la última semana un repunte del dólar americano (USD) contra el resto de divisas, recuperando el nivel psicológico de los 90,00 dólares tras testear el precio de los 89,40 dólares. No obstante, "ante la llegada de dicho nivel, podemos ver la entrada de demanda en dicho punto, lo que dio origen al rebote mencionado"; dice Diego Morín, analista de IG. Centrándonos en el EUR/USD, la divisa europea continúa cotizando en torno a los 1,2140 dólares después de realizar un soporte en los 1,2060 dólares la semana pasada. Por la parte superior, vuelve a toparse con la resistencia de los 1,2180 dólares, un nivel que le ha costado muchos dolores de cabeza a los inversores.