Un valor en subida libre, haciendo nuevos máximos y sin síntomas de que vaya a corregir. No, no hablamos de una tecnológica. Cencora es una empresa estadounidense de venta al por mayor de medicamentos y organización de investigación por contrato que se formó por la fusión de Bergen Brunswig y Amerisource en 2001.

La compañía publicará resultados mañana y se espera que registre un aumento del 10,2% en sus ingresos, hasta los 69.233 millones de dólares, desde los 62.850 millones alcanzados un año antes. Esta estimación supone un beneficio de 2,89 dólares por acción. Unas cifras que llegan después de publicar unos resultados del cuarto trimestre por encima de las expectativas.

Cencora se ha estado beneficiando de las ventas de medicamentos especializados -medicamentos que tratan enfermedades complejas como el cáncer y la artritis reumatoide- a medida que los precios de los medicamentos genéricos siguen cayendo debido a la intensa competencia. La compañía, que obtiene la mayor parte de sus ingresos de su negocio centrado en EE.UU., dijo que los ingresos de la unidad se vieron impulsados por el aumento de la demanda de nuevos medicamentos para la diabetes, pertenecientes a la clase GLP-1, también utilizados como tratamientos para perder peso.

Su unidad de soluciones sanitarias en EE.UU. obtuvo un crecimiento de las ventas de 13% y aseguró que, de cara a las cifras del ejercicio fiscal 2024, no espera una contribución material de los productos relacionados con COVID más allá del primer trimestre. Para este año, la compañía aseguró que espera ganancias ajustadas en el rango de 12,70 a 13,00 dólares por acción. Los analistas esperaban un beneficio ajustado para 2024 de 12,79 dólares por acción, según datos de LSEG.

A pesar de la subida que ha experimentado el valor en los últimos años, la calificación media que mantiene por parte del consenso es la de “comprar” con un total de 12 recomendaciones de compra o fuerte compra frente a 5 que son mantener. Por el momento, no hay analistas que recomienden vender esta acción.

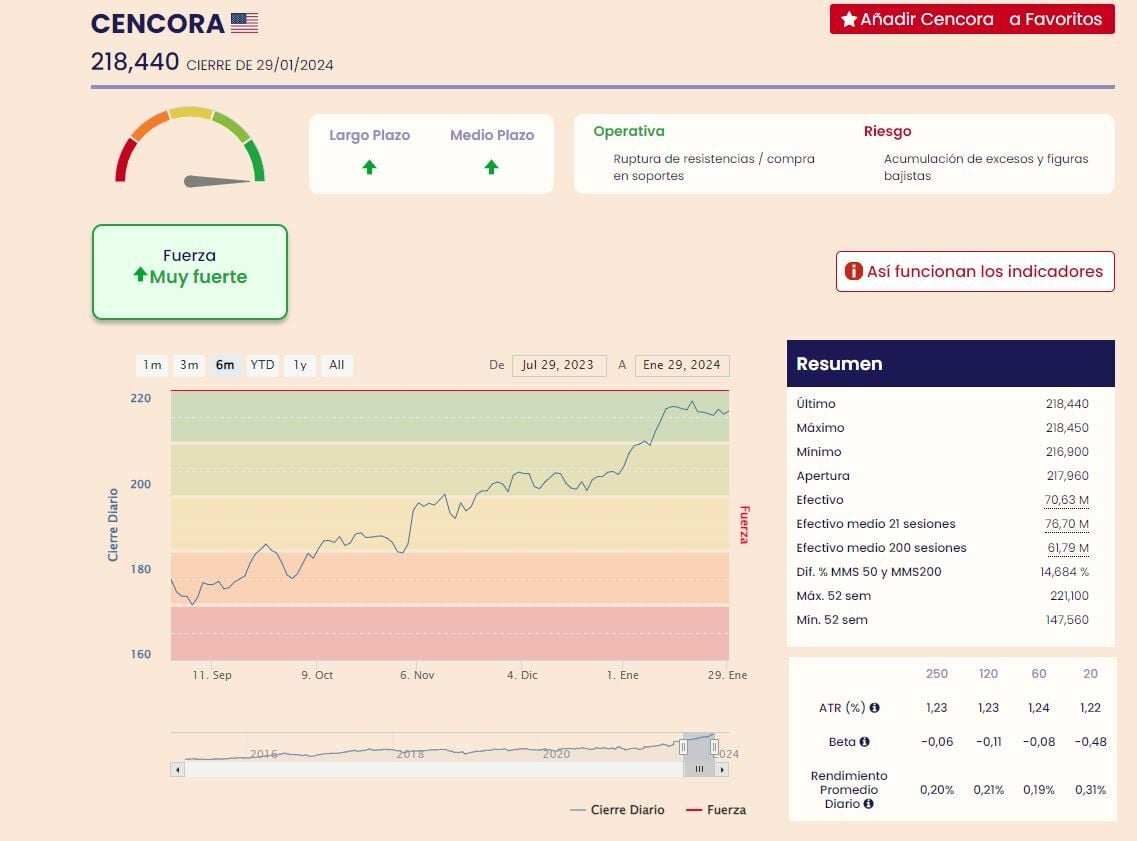

El precio objetivo medio a doce meses es de 225 dólares, por encima de los 218 dólares en los que está cotizando.

La pregunta ahora es si puede ser buen momento para entrar. Antonio Espín, analista técnico independiente reconoce es un valor alcista y fortísimo “con lo que no es mala idea. Tiene soporte en 215 y resistencia cerca de 222 dólares. A corto plazo, puede tener una figura de continuación de tendencia que le haga repuntar así que el momento es ahora”, aunque también reconoce que el valor ha subido mucho.

Los indicadores técnicos del valor reflejan la fortaleza que ha tenido la compañía en bolsa a medio y largo plazo. De hecho, está entre las diez compañías con más fuerza tendencial del S&P 500. Una compañías cuyo riesgo es la acumulación de excesos y figuras bajistas.

¿Quieres descubrir acciones con tendencia alcista ?

Descubra las acciones más fuertes en este momento en bolsa, seleccionadas por criterios cuantitativos nos permiten conocer la forteleza de más de 10.000 acciones e índices. Así es más facil centrar nuestras inversiones en los sectores fuertes en cada momento.

Además dispondrá de nuestro boletín de análisis bursatil, disfrutarás de nuestras herramientas para invertir, análisis independientes y nuestros cursos de formación gratuitos. Registrate gratuitamente aquí.