Apenas una semana, eso es lo que le queda al actual mercado alcista para cumplir nueve años después de que el S&P 500 tocara mínimos en 666 puntos el 9 de marzo de 2009. En este tiempo el movimiento alcista de los mercados se ha convertido en el segundo bull market más largo de la historia.

En una reciente nota enviada a sus clientes, el experto advierte de que todos los indicadores aconsejan vender. Alerta de lo que ha llamado “el movimiento Icarus”, que indicaría que los mercados estarían a punto de revertir las subidas que comenzaron a principios de 2010. Merece la pena tener en cuenta lo que explica el estratega, ya que justo antes de que se produjera la corrección de este año ya avisó de que los indicadores de la firma apuntaban a las ventas.

“El ‘Icarus trade’ de 2017 se ha extendido gracias a la codicia”, explica. El experto comenta cómo la asignación de los clientes privados del banco en renta variable está en máximos históricos. El posicionamiento de los inversores es “extremadamente bullish”. Lo afirma aferrándose a uno de los indicadores preferidos de BofA merrill Lynch, el Bull & Bear Indicator que, en estos momentos está en 8,1.

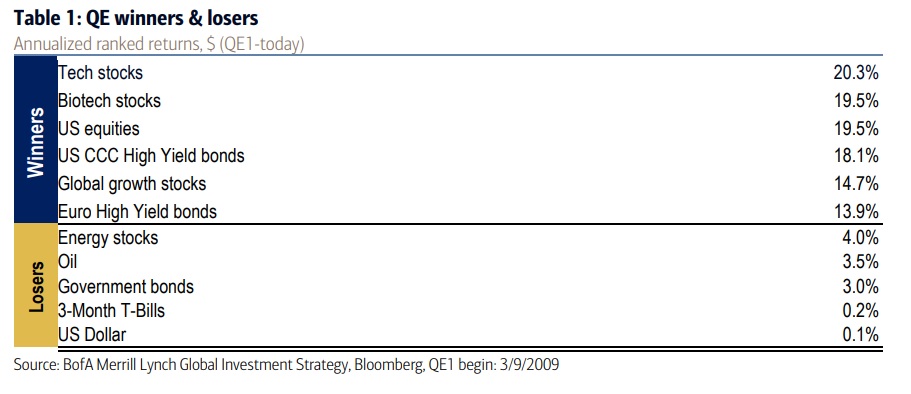

Recuerda el experto en el informe que las subidas del actual mercado alcista se ha producido gracias a los diferentes programas de expansión cuantitativa de los distintos bancos centrales del mundo. Y eso, señala, “va a tocar techo en 2018”. En la nota explica que “las compras de activos de cuatro billones de dólares de los dos últimos años van a reducirse hasta 4.000 millones en 2018. Activos como las tecnológias y los bonos de alto riesgo, que han sido los ganadores de esta barra libre de liquidez van a perder su apoyo”, alerta.

En su opinión, el discurso del actual presidente de la FED, Jerome Powell indica que la institución va a acelerar la normalización y que va a liderar el fin de la era del QE. Por eso, apunta que “el consenso alcista está a punto de capitular y el mercado buscará una postura más defensiva en 2018”.

El punto optimista

A pesar de que el experto tiene una perspectiva más bien bajista, todavía ve posibilidades de que el rally continúe hasta convertirse en el más largo de la historia. “Sólo necesita unos 1.200 días más sin una corrección de un 20% para serlo”, calcula. ¿Cuáles son esos dos catalizadores de las subidas?

Un inesperado aumento de la productividad. En su opinión, “la productividad ha confundido a los economistas en los últimos años”, comenta. Con todo, un reciente estudio de McKinsey Global Institute sugiere que podríamos estar a punto de un cambio.

Que se produjera una rotación desde la renta fija con retornos negativos a los mercados de renta variable.