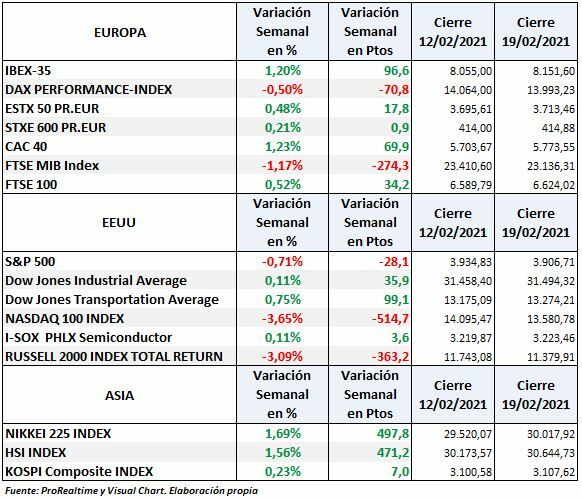

Ha concluido una semana complicada con cierres variopintos tanto en EEUU como Europa.

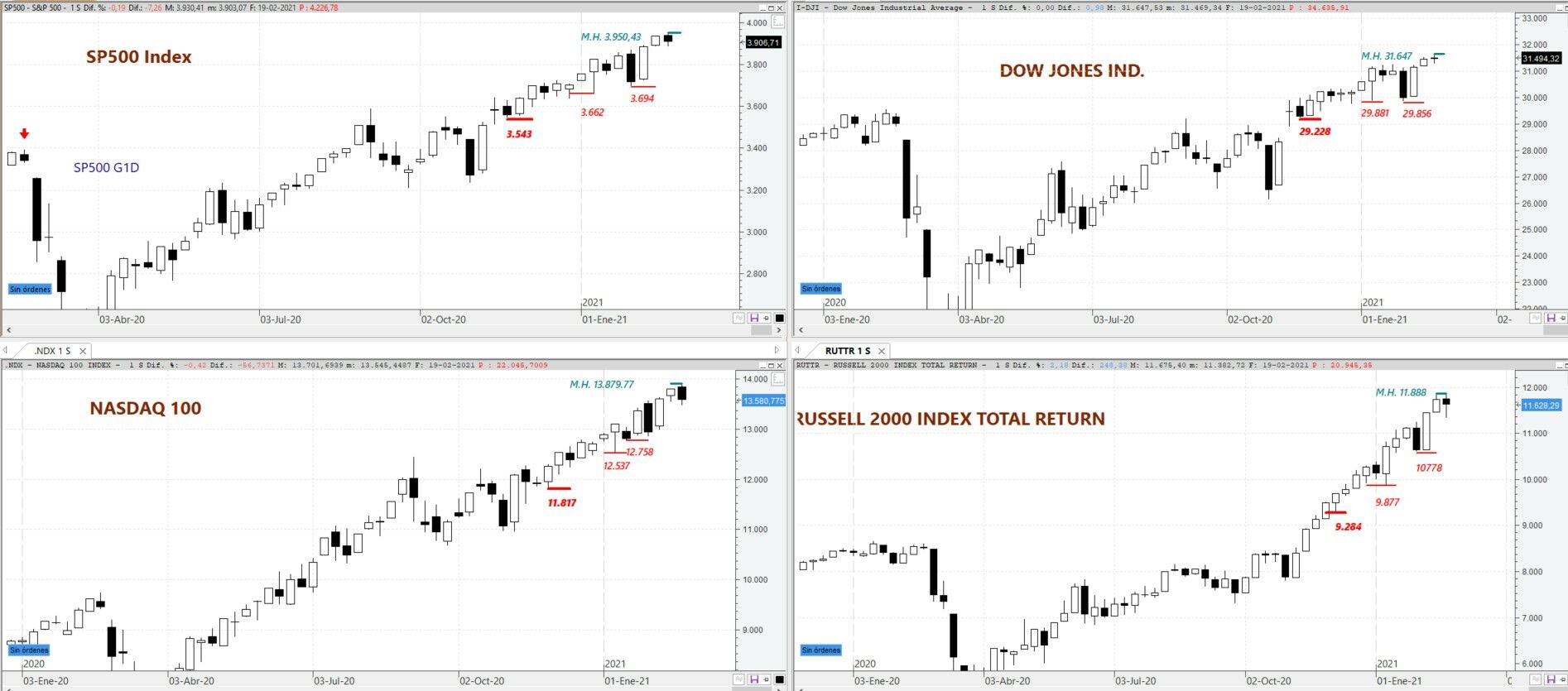

Durante la semana en EEUU se han logrado nuevos máximos históricos en todos los índices con la excepción del Russell2000 que lo alcanzó la semana anterior.

El S&P 500 tras dejar un máximo en 3.950 el miércoles, cerró el viernes en 3.906 con una caída semanal del 0,71% sin mayor trascendencia por el momento. El NASDAQ 100 dejo un nuevo máximo histórico el martes en 13.879 pero al final cerró con una caída semanal de mayor importancia, -3,65%, sin embargo el DOW JONES Ind logró un tímido avance semanal del 0,11% tras marcar el mismo viernes un máximo histórico en 31.647 y posteriormente cerrar prácticamente plano la jornada.

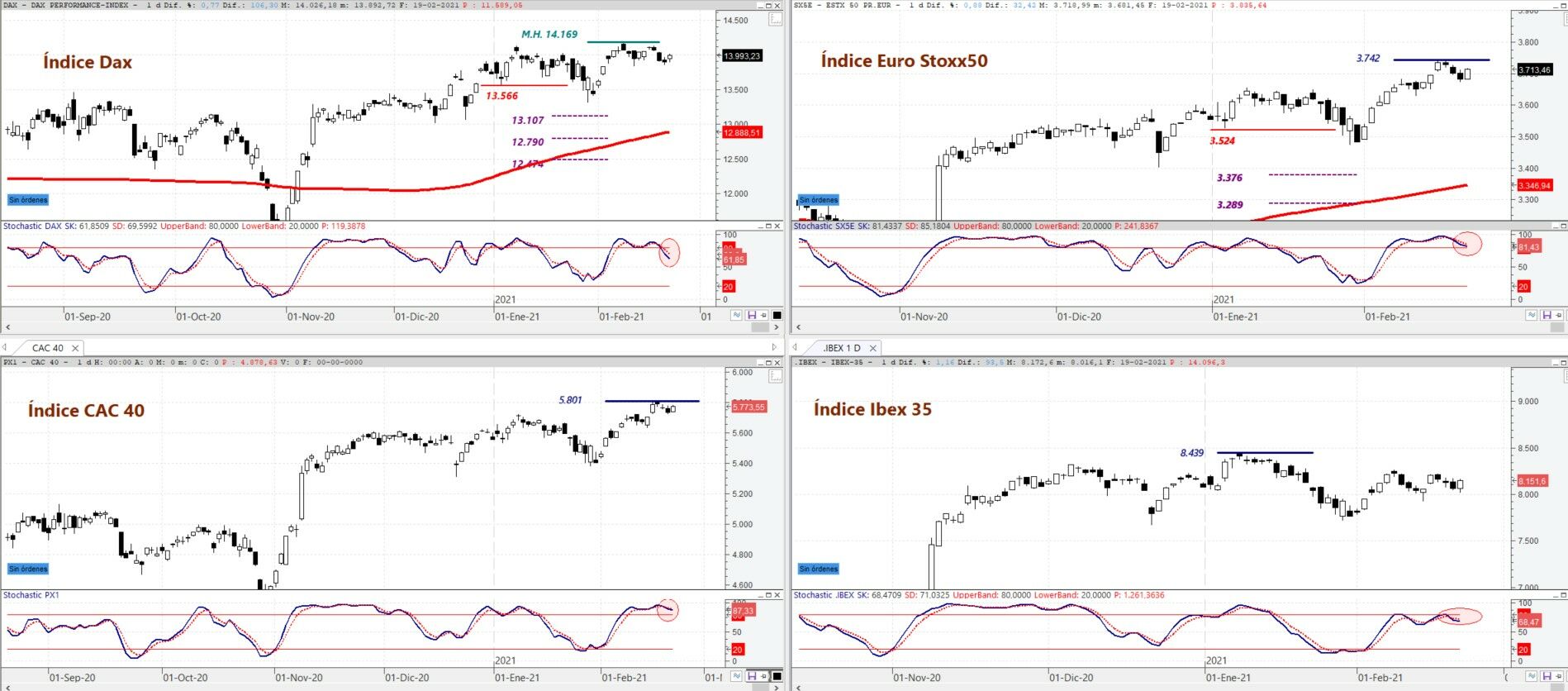

En Europa el Dax está muy cercano a su máximo histórico en 14.169, pero cerró con una variación semanal de un -0,5%, mientras que el EURO STOXX 50 avanzó en la semana un 0,48%.

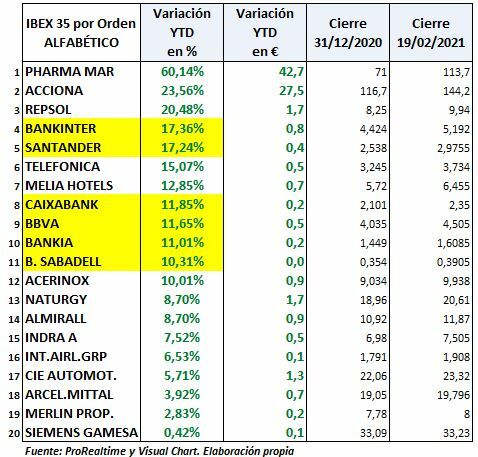

Esta semana el IBEX 35 logró un avance del 1,20% con cierre en 8.151, impulsado fundamentalmente por el sector bancario que de momento durante 2021 está progresando muy bien como se puede ver en la siguiente tabla donde se muestran las mayores subidas anuales del IBEX 35 y donde se observa el buen comportamiento de los bancos en lo que va de año y en el que todos reflejan subidas superiores al 10% en poco más de mes y medio:

SITUACIÓN GENERAL

La situación es muy compleja tanto desde el punto de vista económico como del de los mercados financieros.

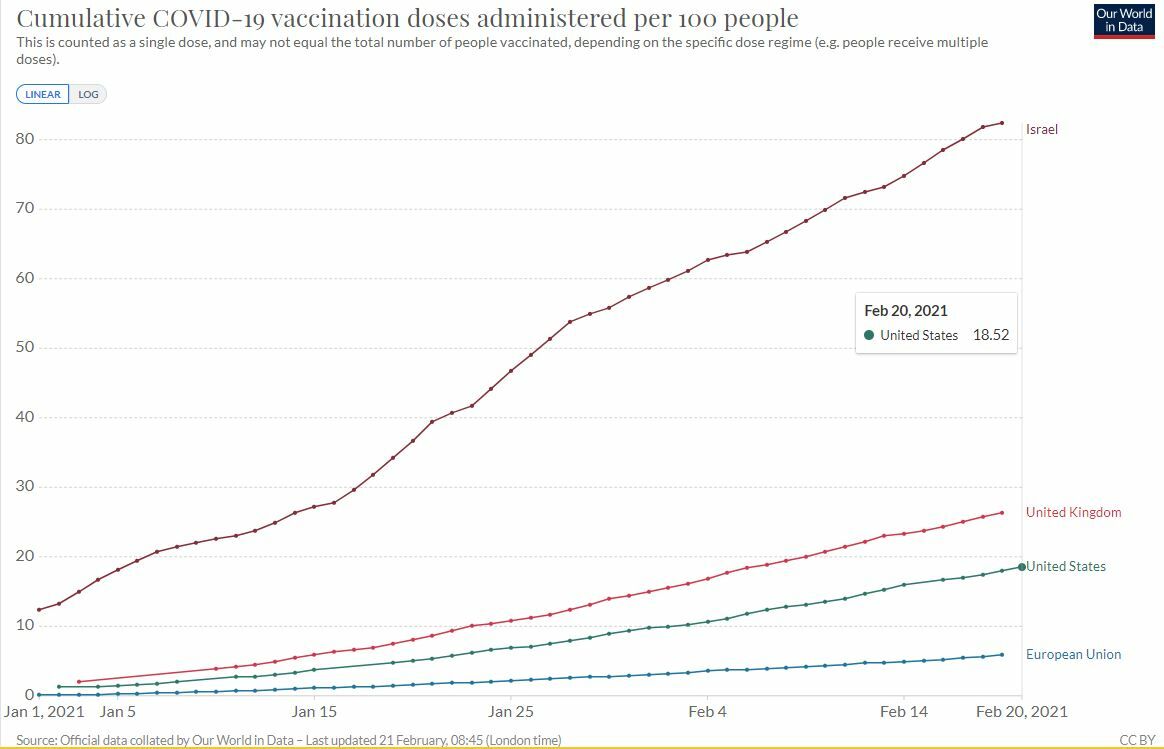

De una parte nos encontramos con la esperanza de que las vacunas solucionen los problemas del COVID-19 pero su avance es muy lento lo que implica que la recuperación económica teóricamente, será más lenta de lo esperado, al menos en la Unión Europea donde el proceso lleva mucho retraso y las mutaciones del virus amenazan la efectividad de las vacunas.

Por otra parte, las inyecciones de liquidez y el aumento de los balances de los bancos centrales continúan echando gasolina al fuego y sosteniendo los mercados.

¿Cuándo vendrán los problemas? Probablemente antes de lo que imaginamos, ya que el riesgo de inflación cada vez es más alto y claro, al menos así lo muestran tanto el aumento de los precios de las materias primas como el rendimiento de los bonos estadounidenses, el aumento de los bonos soberanos mundiales y los datos macro de EEUU:

Veamos el ejemplo de las materias primas:

Las energéticas han subido en lo que va de año del orden del 20%, Los metales aluminio, cobre, hierro y níquel entre el 5 y el 11% y las agrícolas maíz y algodón del orden del 11% y la soja y el azúcar el 4 y 5% respectivamente.

El cobre es un buen indicador de que las economías se reactivan, cuando esto sucede, el consumo de cobre aumenta y los precios del metal suben y en lo que va de año lleva un ascenso del 7,29%.

Hay medios de comunicación que vaticinan que en EEUU durante la próxima semana podría producirse un repunte en las cotizaciones de las acciones gracias a la esperanza de la publicación de datos macroeconómicos más sólidos y que la recuperación económica iba a ser mucho más rápida de lo previsto. No me quiero pronunciar al respecto, porque aunque en un principio debiera ser así, esta semana hemos vivido un hecho disonante.

Si nos vamos a revisar el último dato de ventas minoristas* en EEUU cuya última publicación fue el pasado 17 de febrero y salió un resultado muy bueno, mucho mejor de lo esperado y sin embargo, los mercados no reaccionaron al alza.

* Las ventas al por menor es una medición mensual de todos los bienes vendidos por los minoristas sobre la base de una muestra de tiendas minoristas de diferentes tipos y tamaños en los EE.UU. Es un indicador importante de gasto de los consumidores y también está relacionada con la confianza de los consumidores y es considerado como un indicador del ritmo de la economía de los EE.UU.

¿Es una muestra de que entre los inversores comienza a haber temor a la inflación o al anticipo de un programa de tapering o a la disminución de las ayudas a la economía? Al menos, la falta de reacción a un dato excepcionalmente bueno es una llamada de atención para los inversores.

Habrá que tener en cuenta que en cuanto los gobiernos comiencen reaccionar a la inflación que ya ha comenzado a manifestarse de forma cada vez más seria, los mercados se verán seriamente afectados y los bonos también.

Sin embargo, en Europa el sector de servicios se encuentra sumido en un profunda contracción mientras persisten las pérdidas de empleo. Esto es imputable sin duda a la pésima gestión de la pandemia y los consiguientes e ineficientes bloqueos que se padecen en Europa.

Un dato al que habrá que estar atentos el miércoles 24, vendrá desde las antípodas, procedente de Nueva Zelanda. Nueva Zelanda ha sido el primer país en el que han logrado reducir casi por completo los casos de COVID-19 tendrán reunión de su banco central (el Banco de la Reserva de Nueva Zelanda) y habrá que ver si también se convierte en el primer país en recortar los apoyos en su política monetaria, ya que su economía está superando las previsiones y los mercados ya no prevén tipos negativos.

La reunión del Banco de la Reserva de Nueva Zelanda del miércoles podría decirnos si el primer país en reducir los casos de COVID-19 casi por completo será también el primero en considerar la posibilidad de recortar el apoyo de la política monetaria. En estos momentos y en lo que va de año los rendimientos de los bonos soberanos a 10 años han subido 50 puntos básicos.

Según los analistas de las grandes entidades que consultamos podemos encontrar opiniones para todos los gustos, pero quizás las mayores diferencias estén entre JP Morgan y Nomura, entidades que opinan de forma bien distinta.

En JPM piensan que la subida de rentabilidad no es problema para las bolsas y que la subida de rentabilidades de los bonos se debe simplemente a la mejora de la economía en EEUU y que dicha mejoría seguirá forzando el alza den las bolsas.

Sin embargo, en Nomura piensan que las bolsas reaccionaran con fuerza a las subidas de los bonos pero que la reacción de las bolsas diferirá en función de dónde lleguen previendo un escenario muy negativo (caídas del orden del 8%) si alcanzaran del 1,5% en adelante y distintas correcciones en función de que se un 0,1% o 0,2% menor.

FLUJOS SENANALES DE FONDOS (según Bank of America)

- Fuertes entradas en acciones, 27,8 mil millones de dólares,

- Entradas en bonos, 12.600 millones de dólares,

- Entradas de 31 millones de dólares en oro,

- Entradas en cash 2.100 millones de dólares. Es el aspecto que menos me gusta ya que significa que hay inversores que están haciendo liquidez.

Además, en las 6 semanas pasadas, ha habido varios récords de entradas: en tecnológicas 19 mil millones en el sector financiero y en bonos municipales. También ha sido la mejor semana de entradas en deuda de emergentes.

Los HEDGE FUNDS están cortos en el futuro del S&P 500, con el mayor volumen neto de cortos en 25 semanas (Fuente: Hegopia.com)

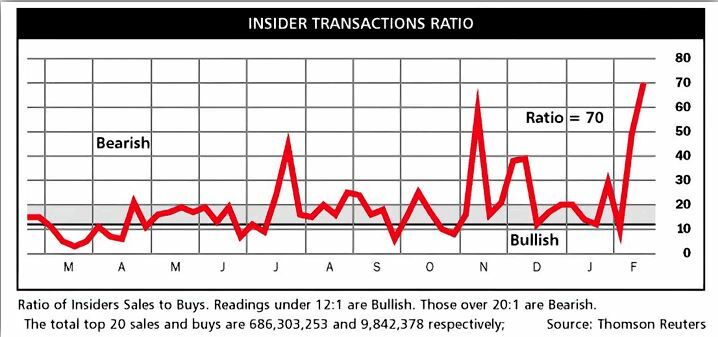

INSIDERS

Los insiders que recordemos, son aquellos funcionarios, directivos o propietarios del 10% o más de las acciones de una empresa están fuertemente bajista y no es buen augurio para los mercados (imagen de Barron’s):

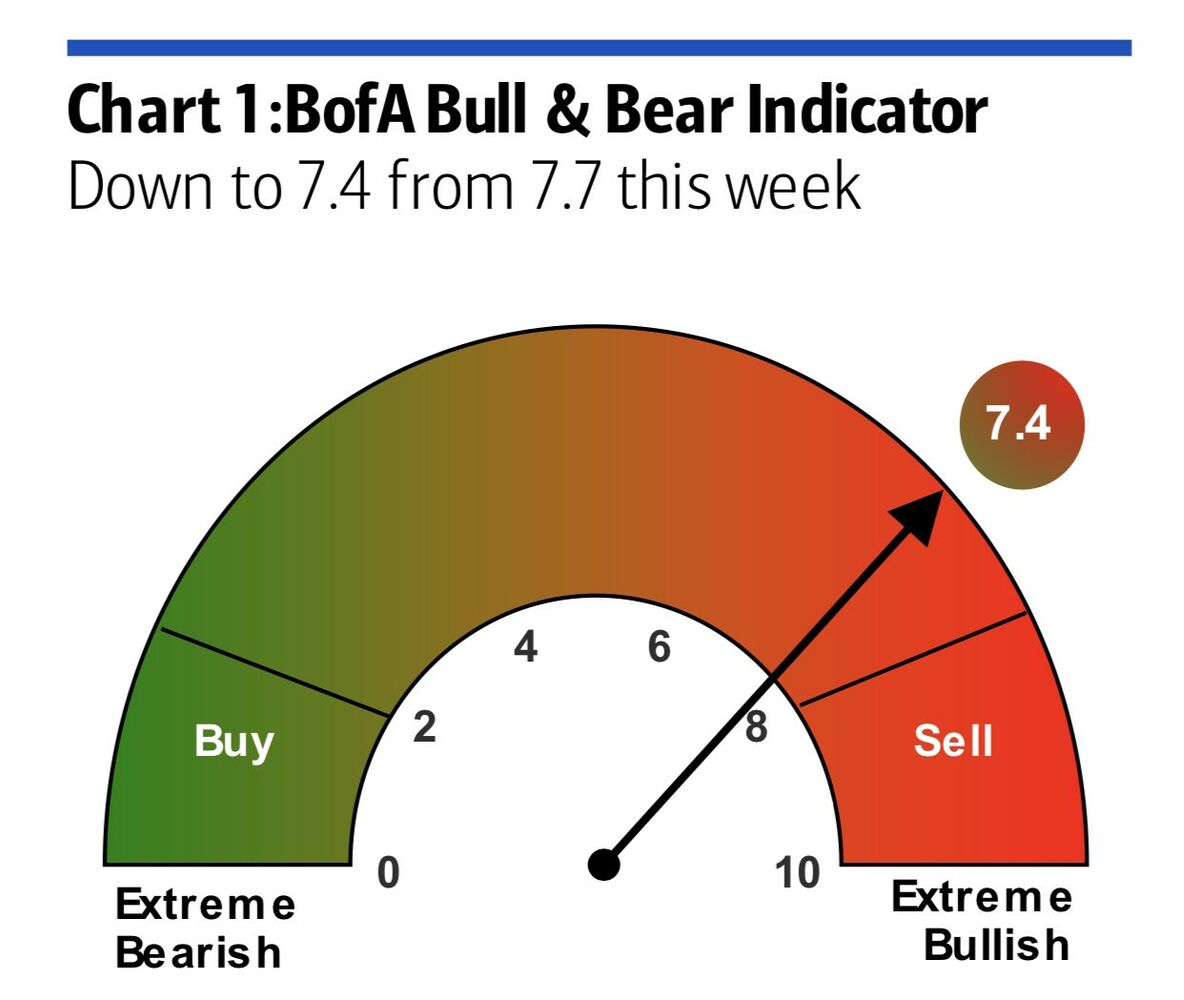

INDICADOR BULL&BEAR DEL BANK OF AMERICA

Ha descendido ligeramente del 7,7 al 7,4 pero el riesgo sigue latente y apunta a una próxima corrección en un futuro próximo que no se extendería más allá de los 3 meses.

Según el propio Bank of America en su informe semanal, apunta a que estamos inmersos en una serie de burbujas:

Los bancos centrales en el mundo compran cada hora 1.100 millones de dólares en activos financieros.

El balance de la FED ha alcanzado ya el 36% del PIB de los EEUU

La capitalización global de los mercados aumenta en 6.200 millones por hora desde marzo de 2020

Y el aspecto que parece preocuparles tal como hemos comentado, es el buen dato de ventas minoristas, solo fue superada en feb de 2004, pero fue un dato que acabó provocando subidas de tipos de interés.

SITUACIÓN TÉCNICA

Al margen de lo que digan los análisis macro y los grandes analistas, siempre nos gusta revisar la situación técnica de los mercados que en esto momentos, poco o nada tienen que ver con los datos macro según se desprende de cómo han ido evolucionando las bolsas, lo que no significa que en algún momento se vuelva a una cierta normalidad.

Charles Hernry Dow, quien en 1900 sentó las bases de lo que hoy es el análisis técnico, fue quien, dicho de forma muy sintética, creó junto a Edward David Jones los índices Dow Jones Industrial y Dow Jones Transportes. Precisamente lo que buscaba Dow era encontrar en las bolsas un indicador adelantado que le permitiera determinar la probable evolución de la economía de los EEUU.

Análisis técnico de los índices de EEUU

La buena señal es que siguen marcando nuevos máximos históricos y lo hacen en convergencia. Están en subida libre que sin duda un día corregirán, pero de momento nadie sabe cuando vendrá, aunque pienso que será más pronto que tarde. Pero la realidad es que aún están allí arriba.

¿Qué no me gusta? La vela semanal dejada por el NASDAQ 100 que siendo pequeña no deja de ser una envolvente bajista.

¿Pueden seguir las subidas? Sí, claro, ¿por qué no? Fijénse en el mes de noviembre de 2020, esa vela, alcista es muy significativa.

S&P 500, DOW JONES Ind, NASDAQ 100 y Russell 2000 en gráfico semanal

En gráfico diario siguen en zona de sobrecompra el S&P 500, DOW JONES Ind, NASDAQ 100 y Russell 2000 han empezado a salir de ella según el estocástico.

Análisis técnico de los índices europeos

Tras el crash de hace un año, el mercado europeo presentaba una debilidad manifiesta. Sin embargo ahora, el Dax está mostrando fortaleza, solo le falta romper definitivamente al alza la zona de los 14.000 y arrastrar al resto de índices europeos.

Dax, EURO STOXX 50, CAC 40 e IBEX 35 en gráfico diario

¿De dónde procede esa fortaleza?

Del impulso provocado por los sectores bancarios que desde zona de giro han mostrado que arrancan al alza y soportan los índices, principalmente al Ibex y el sector de automoción también continua su subida.

Sectores bancarios SX7R y SX7E en gráfico semanal

Técnicamente miedo no, pero prudencia si y pensar que una corrección podría aparecer en cualquier momento y según el calado nos daría la oportunidad de entrada.

¿Qué es lo llamativo? que hasta ahora el mercado europeo era la debilidad y ahora también ha ganado en fortaleza gracias al sector bancario donde los bancos son los que en buena medida, lideran las subidas mostrando su fuerza en gráfico semanal.

El Dax está en subida libre en zona de máximos históricos, si los supera junto EEUU y tira de las bolsas europeas, seguiremos con alzas. Lo que no me cuadra mucho es que hay debilidad en Europa y los bancos están al alza, es poco común esta situación, por lo que la corrección de estos días podría no haber acabado.