El mercado lo tiene claro. Un presidente bajo sospecha de este tipo de cosas, y que además puede ser que despidiera al director del FBI precisamente para que no salieran a la luz más asuntos relacionados con esto, va a generar rechazo dentro de su propio partido. Ya saben cómo son estas cosas, ya hay algunos republicanos que se están intentando apartar de él. Y al mercado lo único que le importa es si van a salir las reformas que prometió. Con estas perspectivas parece muy improbable. Le va a faltar consenso entre sus propias filas. De ahí que el dólar lo esté pasando tan mal.

La acusación concreta que ha montado el enredo, es que pidió al director del FBI que pusiera fin a la investigación sobre las relaciones con los rusos de su ex consejero de seguridad.

La realidad es que aunque no sea algo fácil de llevar a cabo, se habla abiertamente en numerosas crónicas y análisis de bancos de que la posibilidad de una destitución de este presidente no es algo imposible. Teóricamente, le sustituiría el vicepresidente, pero claro, habría que ver cómo quedaría el partido de tocado, y desde luego, es totalmente posible que las reformas que quiere el mercado quedaran aplazadas.

Londres es la que más aguanta gracias al peso de los valores mineros y de Lloyd´s que sube con fuerza tras la salida del estado de su capital.

Todos los activos refugio habituales están activados, oro, yen y bonos.

El asunto tampoco es tan gravísimo para el mercado, hay que valorar las cosas en su justa medida. Pero si vemos el último precedente, no es muy tranquilizador:

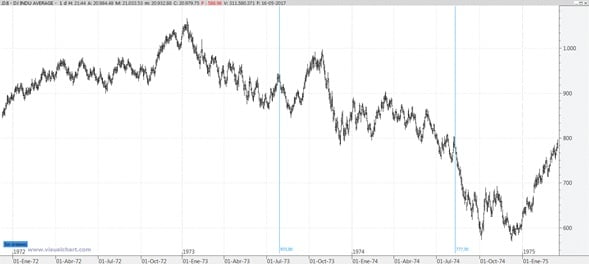

Toda la prensa, relacional esto con el Watergate. El Wall Street Journal se ha hartado de escribir artículos comparando ambos asuntos. Pues creo que urge ver los gráficos del Dow Jones de aquella época:

La primera línea vertical la hemos trazado cuando estalla el escándalo con Nixon, y la segunda cuando dimite. Visto así es para salir corriendo porque el crash, fue durísimo. Uno de los peores de lo historia.

Pero ojo, que el crash no vino por el escándalo de Nixon, desde luego algo influyó y es muy difícil saber en qué proporción, pero el detonante ya venía de más atrás y no tenía nada que ver con el Watergate. El problema fue la ruptura de los acuerdos de Bretton Woods. En los mismos el dólar se definió como la moneda de referencia de intercambio internacional. Además para que el dólar fuera estable se adoptó la figura del patrón oro. La ruptura precisamente de esta figura hizo estallar todo por los aires, como puede verse en esta cita de la Wikipedia:

La quiebra del sistema acordado en Bretton Woods se produjo durante la Guerra de Vietnam, cuando Estados Unidos imprimía y enviaba al exterior miles de millones de dólares para financiar la guerra. Además, en 1971 el país tuvo un déficit comercial por primera vez en el siglo XX.

Los países europeos comenzaron a cambiar los dólares sobrevalorados por marcos alemanes y por oro. Así, Francia y Gran Bretaña demandaron a Estados Unidos la conversión de sus excedentes de dólares en oro. Por tanto, las reservas de Fort Knox, donde está depositado el oro de Estados Unidos, se contrajeron.

Como respuesta, el presidente Richard Nixon impidió las conversiones del dólar al oro y lo devaluó, para hacer que las exportaciones estadounidenses fuesen más baratas y aliviar el desequilibrio comercial. Asimismo, Nixon impuso un arancel temporal de 10 %, forzando a estos países a revalorizar su moneda.

Como consecuencia, las principales potencias económicas comenzaron a abandonar el patrón oro, y la economía mundial pasó a regirse por un sistema de tipos cambiarios fluctuantes.

Todo este enredo desestabilizó gravemente a los mercados, y después apareció el Watergate. Como vemos no es situación comparable, y no sabemos con certeza que podría pasar si lo de Trump se liara más aún.

Pasando al análisis técnico quisiera destacar un indicador técnico nuevo que ha puesto Visual Chart, muy recientemente, y que me ha parecido muy interesante. Lo pueden ver en este enlace:

El estudio Elder Impulse System

http://developers-blog-es.visualchartdata.com/2016/05/el-estudio-elder-impulse-system.html

Vean esta cita:

Esta herramienta está basada en dos indicadores, la media exponencial de 13 días y el MACD Histogram (es decir, la diferencia entre el MACD y su media de señal). La media móvil se utiliza para determinar la tendencia, mientras que el MACD permite detectar el momento. Por tanto, el sistema combina el seguimiento de tendencias con el estudio del momento, para identificar los impulsos más representativos.

El otro punto interesante del estudio es que aplica reglas de colores para determinar las señales detectadas. Esto permite una mayor facilidad a la hora de estudiar el gráfico.

Y un gráfico de ejemplo:

Le he dado un vistazo, y sin ser el santo grial, como ningún indicador, si se hace caso a las señales por ejemplo con dos velas consecutivas para confirmar siempre a favor de tendencia, y con lectura de mercado anexa, da señales bastante buenas. Yo ya lo he incorporado al abanico de posibilidades de mi Visual Chart 6.

Para terminar un artículo interesante:

Sell In May? Empirical Evidence On A Market Adage

https://seekingalpha.com/article/4072942-sell-may-empirical-evidence-market-adage

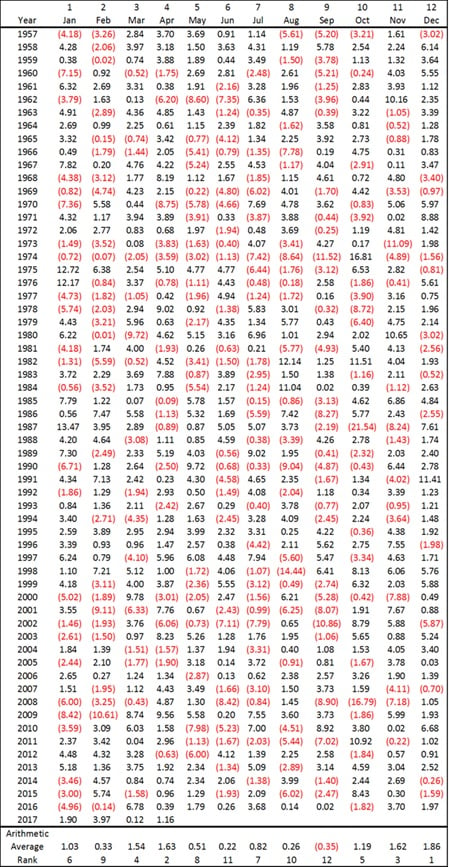

Muy interesante, y les destaco un gráfico: