Dado que los inversores están poniendo en tela de juicio la sostenibilidad de las valoraciones en la renta variable en un contexto de aumento de los rendimientos de los bonos, un vuelco de la dinámica (Momentum) en la renta variable está cobrando forma.

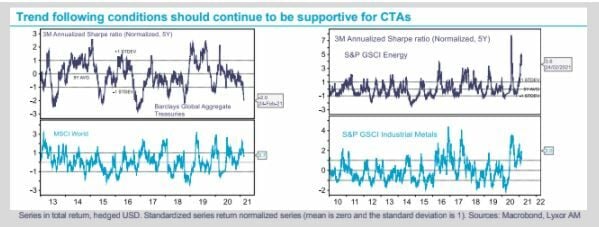

Los sectores defensivos y, más recientemente, los valores tecnológicos se vieron sometidos a presiones bajistas, mientras que los valores financieros y la energía repuntaron, lo que provocó una caída del -8,3% del índice Dow Jones U.S. Momentum (largo/corto) desde principios de mes. Ahora bien, pese al desplome del estilo Momentum en renta variable desde el anuncio de la vacuna de Pfizer el 9 de noviembre (-25%), las primas de riesgo Momentum en todas las clases de activos que se negocian con estrategias de seguimiento de tendencias están evolucionando muy satisfactoriamente. Las estrategias CTA se han revalorizado desde comienzos de mes, con un aumento del +3,6% según nuestras estimaciones (+2,5% desde principios de año).

Las materias primas han catapultado considerablemente la rentabilidad de las estrategias CTA, gracias a las posiciones largas en todos los segmentos del mercado. En el caso de estrategias que no operan con esta clase de activos, las monedas vinculadas a las materias primas, como el AUDUSD, han constituido un buen sustituto para capturar la tendencia alcista de los precios de la energía y los metales. Por motivos diferentes, el par GBPUSD también impulsó los resultados entre las divisas del G-10.

Por lo que respecta al universo de renta variable-renta fija, las posiciones largas en renta fija se han reducido de forma significativa, pero últimamente han lastrado la rentabilidad. Las posiciones largas en renta variable, especialmente en Estados Unidos, también se revelaron favorables para la rentabilidad de las estrategias CTA.

De cara al futuro, han mejorado su postura en la estrategia desde «neutral» a «sobreponderación». Las estrategias CTA podrían beneficiarse del repunte de las expectativas de inflación y/o de los rendimientos reales de los bonos a través de sus exposiciones a divisas y materias primas a medida que entran en vigor los nuevos estímulos fiscales en Estados Unidos. El desapalancamiento en la renta fija también sugiere que la estrategia podría estar bien preparada para afrontar cualquier reducción paulatina de las compras de activos por parte de la Fed en compases posteriores de este año.

Por último, según Lyxor ETF's, las estrategias CTA ofrecen actualmente exposición a la renta variable en un grado moderado y, en su mayoría, se muestran inmunes a las rotaciones sectoriales que se están produciendo. En general, las CTA ofrecen, hoy en día, un elevado nivel de diversificación frente a las excesivas valoraciones de los mercados de renta variable y renta fija. Algunas estrategias han comenzado a operar con activos exóticos, como las criptomonedas, o en segmentos remotos de los mercados de materias primas, aunque dichas exposiciones siguen siendo demasiado pequeñas para tener un impacto significativo en la rentabilidad.