Si por algo se ha caracterizado este último año y medio, desde que comenzó la pandemia, es por el éxito absoluto que han supuesto tanto los estímulos monetarios - en términos de PIB, los cinco principales bancos centrales del mundo han triplicado sus balances – y fiscales, con una inyección de 10 billones de dólares que han dejado en nada el “primer simulacro” de QE que ocurrió en 2008. Unos meses en los que pandemia y vacunas han sido los protagonistas. Algo que continuará pero con el foco en otro lado: si los países desarrollados se debaten entre una dosis de refuerzo adicional, la vacunación en los emergentes todavía sigue siendo un reto “lo que nos hace pensar que la vacunación avanzará de forma más lenta y nos parece complicado pensar en una inmunización global para la próxima primavera”, dice Joan Bonet, director de estrategia de mercados de Banca March.

A nivel económico, dice este experto, el ciclo aborda una fase mucho más madura con un crecimiento desigual por regiones. Pero ¿estamos ante un fin de ciclo? Si uno mira la historia se aprecia que la duración suele ser mucho más fuerte de lo que llevamos acumulado con un promedio, desde los años 1950, de 5 años. Y si se hace zoom a los últimos 30 años, la duración promedio de los ciclos es de 8 años. “Esto no asegura nada pero sí nos ayuda a evitar el vértigo que uno podría tener con tasas de recuperación tan rápida y nos puede ayudar a pensar cuánto más podría seguir creciendo”. Un crecimiento que llegará del consumo privado.

Sector turismo y energético, cara y cruz de la economía española

Actualmente nos encontramos en fase de expansión, donde el crecimiento es más moderado, los mercados son más volátiles y se termina culminando con una subida de tipos de interés, algo que por el momento se ve lejos. A juicio de la entidad, EEUU crecerá un 5,9% este año, China crecerá un 7,9% para reducir su crecimiento al 5,6% en 2022 y en España “el crecimiento se pospondrá hacia los próximos años”.

Una economía que tiene factores a favor para seguir creciendo como el sector turismo – que se ha recuperado pero todavía no ha alcanzado niveles prepandemia – el desempleo, que sí ha recuperado niveles previos a la crisis pero que tiene uno de los grandes retos en el sector energético. “No sólo a nivel global o europeo sino también a nivel español donde el 75% de la energía la recibimos de fuera y donde el coste de la electricidad sobre la renta disponible es algo superior al 8%, por encima de los países europeos”.

Un reto que se une a otro de los grandes riesgos que ve Banca Marcha: la inflación. “La inflación será transitoria pero esto no significa breve. Si miramos EEUU que es la economía más anticipada se ve que la senda de crecimiento de los precios será más lenta. Para EEUU esperamos que sobre niveles actuales del 5,3% acabe el año en el 4,5% para ir al 2,2% a finales de junio de 2022. La curva europea sin embargo aumenta porque la base comparativa es peor y todavía esperamos alguna sorpresa positiva al alza. Volveremos al 2,8% hacia finales del año y por debajo del 2% en junio de 2022”. Un dato que seguirán monitorizando los bancos centrales, que ya han anticipado reducción en las compras mensuales de bonos. Los mercados anticipan que la FED subirá tipos a finales de 2022 mientras que para Europa “los futuros descuentan que no habrá subida de tipos hasta diciembre de 2023 con tipos en torno al 0% al menos hasta 2025”.

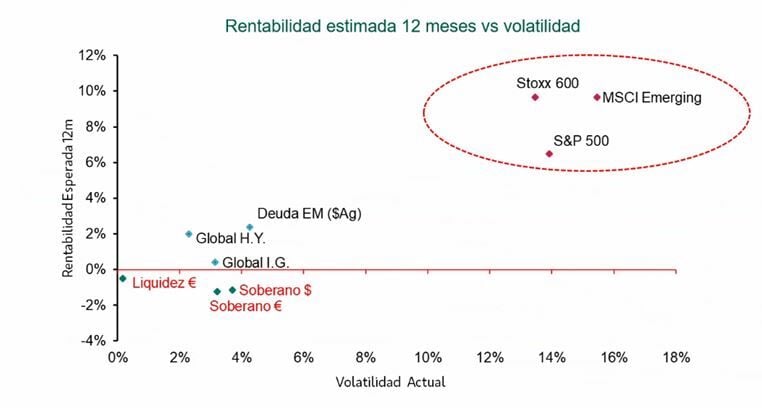

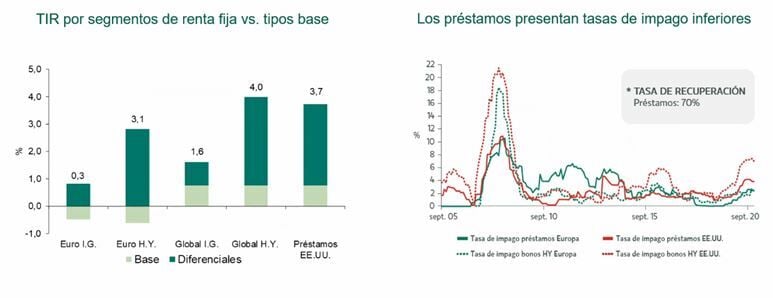

Con este escenario ¿dónde están las oportunidades? La renta fija gubernamental y las estrategias con duraciones elevadas no son alternativa en este momento. Desde Banca March creen que la renta fija no cotizada “presenta rentabilidades superiores con tasas de impago más bajas que las que presentan los bonos de alto rendimiento y con tasas de recuperación más elevadas. A cambio de menos liquidez podemos tener más rentabilidad. Además, la fijación de las deudas de estos activos se hace a tipo variable, lo que permite esquivar el tema de la duración”.

Bancos, tecnología , salud y energía para esta fase del ciclo bursátil

En cuanto a la renta variable, Bonet reconoce que los inversores “se han malacostumbrado. En los últimos 11 meses la bolsa americana no había caído un 5% de máximo a mínimos y esa situación era algo atípico que no habíamos visto desde los años 90. Los últimos ciclos han sido mucho más largos y el retorno ha sido 4-5 veces más grande”. Abordamos una fase que es natural. “Cuando los ciclos entran de fase recuperación a expansión y aumenta la volatilidad suele haber caídas superiores al 5%”.

En esta fase de expansión, donde los tipos de interés acabarán subiendo, los bancos lo hacen mejor. Adicionalmente, dice Bonet, es bueno tener menos ciclicidad. “Antes de verano observamos que las compañías de consumo discrecional, relacionadas con apertura económica y viajes lo habían hecho muy bien y pensamos que ya lo han hecho demasiado bien con lo que una buena forma de reducir beta es reducir consumo discrecional en favor del sector salud”.

Además, cuando hablamos de problemas en las cadenas de suministros como las que tenemos actualmente “es bueno encontrar compañías con capacidad para fijar precio. Y finalmente está bien navegar el ciclo acompasando pero hay que estar comprometido con dos idea que tendrán crecimiento a largo plazo: tecnología, que siempre está entre los sectores más rentables mientras el ciclo está en recuperación (a evitar cuando está en recesión) y por otro lado temas vinculados a transición verde.