Los Warrants son instrumentos financieros que obtienen su valor del mismo modo que las opciones financieras. Los Warrants son emitidos por un banco, como Société Générale, en forma de título. Cotizan en bolsa, lo que permite a los inversores comprarlos y venderlos durante toda su vida útil con la misma facilidad que se compran y venden acciones. Los creadores de mercado de Société Générale desempeñan un papel crucial a la hora de proporcionar liquidez continua a los Warrants, garantizando a los inversores la flexibilidad necesaria para entrar y salir de sus posiciones en función de sus necesidades.

Paremos un segundo y reflexionemos sobre la idea de tener opciones. En el ámbito de la toma de decisiones, tener opciones a nuestra disposición puede ser inmensamente valioso. Ya se trate de elegir entre varios caminos, explorar distintas posibilidades o diversificar riesgos, las opciones nos proporcionan una sensación de poder y flexibilidad. En otras palabras, una opción puede describirse como una valiosa oportunidad o derecho a tomar una decisión o emprender una acción concreta.

Las opciones son una herramienta esencial para gestionar los riesgos y tomar decisiones con criterio. Cuando disponemos de opciones, podemos evaluar los posibles resultados y elegir el camino que mejor se adapte a nuestros objetivos y a nuestro deseo de riesgo. Evaluando cuidadosamente las opciones disponibles, podemos minimizar las pérdidas potenciales, aprovechar las oportunidades y optimizar nuestras posibilidades de éxito.

En los mercados financieros, un inversor que compra un Warrant vinculado a un activo concreto (el subyacente) tiene la opción de comprar (Warrant Call) o vender (Warrant Put) ese activo concreto a un precio acordado previamente (precio de ejercicio) en la fecha de vencimiento del Warrant o hasta la fecha actual. En relación con las ideas anteriores sobre tener opciones entre las que elegir, un Warrant de este tipo también se consideraría algo valioso para el inversor (titular del Warrant). Pero, ¿a quién se pagaría el precio por hacerse con dicha opción? Al vendedor de la opción, también conocido como emisor de la opción. Dado que el titular de la opción tendrá derechos que podrá reclamar al emisor de la opción, el emisor de la opción asumirá a su vez obligaciones frente al titular. Por lo tanto, para adquirir una obligación con el titular de la opción, el emisor de la opción solicitará una comisión al titular de la opción cuando se realice la operación.

La determinación exacta del precio de los Warrants requiere modelos financieros complejos. Los inversores deben ser conscientes de que los Warrants no sólo se ven afectados por los cambios en el precio del activo subyacente, sino que también están sujetos al deterioro temporal y a los cambios en la volatilidad implícita. El deterioro temporal se refiere a la pérdida de valor del Warrant a medida que se acerca su fecha de vencimiento. La volatilidad implícita, por su parte, mide las expectativas del mercado sobre las futuras fluctuaciones del precio del activo subyacente. Los cambios en la volatilidad implícita pueden afectar al valor del Warrant.

Al considerar una inversión en Warrants, es esencial evaluar su valor potencial. Una forma de hacerlo, evitando métodos financieros complejos, es determinar el perfil de riesgo de un Warrant utilizando el punto de break-even. El punto de break-even es el precio al que debe cotizar el activo subyacente en la fecha de vencimiento para que la inversión no genere ni pérdidas ni ganancias. Calculando el punto de break-even, los inversores pueden determinar objetivamente si el precio objetivo del activo subyacente que debe alcanzarse hasta la fecha de vencimiento del Warrant es razonable.

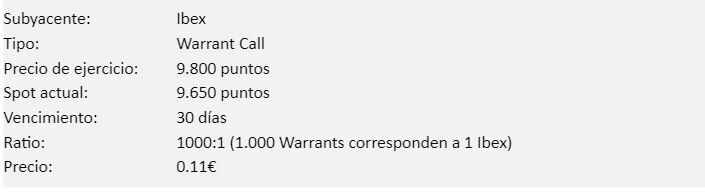

Veamos el siguiente ejemplo para mostrar cómo utilizar el punto de break-even:

Fuente: Société Générale, elaboración propia. Las cifras utilizadas en la ilustración sólo tienen un valor indicativo e informativo ya que su finalidad es exponer el mecanismo del producto. No constituyen en manera alguna una oferta comercial por parte de Société Générale.

Este Warrant Call le da al comprador el derecho a recibir:

- La diferencia entre el valor del Ibex al vencimiento (en este caso, en 30 días) y el precio de ejercicio (9.800 puntos)

- Ajustado por la ratio (1000:1 o 0.001)

Este Warrant, hoy tendrá un precio de 0.11€ con el Ibex cotizando 9.650 puntos.

Al vencimiento, si el Ibex se mantiene por debajo del valor de ejercicio de 9.800 puntos (el Warrant permanecerá out of the money) o exactamente en el nivel de ejercicio (at the money), entonces la opción de comprar (call) hipotéticamente el Ibex a 9.800 no sería de interés para el titular de la opción, ya que podría comprar el Ibex al mismo precio o más barato en el mercado. Por lo tanto, en ese momento la opción/Warrant carecería de valor. El Warrant expiraría sin valor, el inversor perdería la totalidad de la inversión inicial de 0,11 euros. Hay que tener en cuenta que el inversor nunca perdería más que el precio pagado (0,11€) por muy fuerte que fuera la caída del Ibex.

En cambio, si el Ibex supera el precio de ejercicio al vencimiento (in the money), el tenedor de la opción estaría en condiciones de comprar a 9.800 y vender al precio de mercado más alto. Esta diferencia positiva sería el valor de reembolso del Warrant. Por ejemplo, un valor del Ibex de 10.000 al vencimiento daría lugar a un valor intrínseco de 200 puntos y el Warrant se reembolsaría a 0,2 euros (200 puntos ajustados por la ratio del Warrant de 1000:1). Esto supondría una rentabilidad del 81,8% sobre la inversión inicial frente a una revalorización del Ibex del 3,6%. La mayor rentabilidad potencial (apalancada) ligada a la pérdida limitada es uno de los aspectos que hacen de los Warrants un instrumento atractivo.

Aparte de comprar un Warrant y mantenerlo hasta su vencimiento, los inversores también utilizan Warrants comprándolos y vendiéndolos continuamente a lo largo de su vida. El punto de break-even puede utilizarse como guía para seleccionar Warrants con el perfil correcto (precio de ejercicio y vencimiento) que se ajuste a los escenarios previstos por el inversor.

- Break Even = Precio x Ratio + Precio de ejercicio

- Break Even = 0.11 x 1.000 + 9.800 = 9.910

Si al vencimiento el Ibex cierra a 9.910, entonces el Warrant Call reembolsaría el siguiente valor:

- Reembolso (Call) = (Ibex – Precio de ejercicio) / Ratio

- Reembolso (Call) = (9.910 – 9.800) / 1.000 = 0.11€

Esto significa que el Ibex debe subir de los 9.650 puntos actuales a los 9.910 puntos (+260) en la fecha de vencimiento para que el Warrant alcance su precio de equilibrio. En porcentaje, el Ibex debe subir un 2,69% en 30 días. Definimos este valor porcentual de equilibrio como prima. ¿Es una subida igual o superior al 2,69% del Ibex en 30 días un escenario razonable que el inversor cree alcanzable?

Alternativamente, si un inversor compra este Warrant hoy y tiene previsto venderlo dentro de 15 días, ¿cuál debería ser aproximadamente el valor objetivo del Ibex? Podemos simplemente ajustar la prima de equilibrio a un plazo de 15 días:

- Valor Objetivo Subyacente = Spot x (1 + [Prima] / [Tiempo hasta vencimiento] x [Fecha Objetiva])

- Valor Objetivo Subyacente = 9.650 x (1 + 2,69% / 30 x 15) = 9.779,79 puntos

En este escenario de inversión de 15 días, el Ibex debería subir de los 9.650 en 130 puntos hasta situarse en torno a los 9.780. Con este comportamiento, la probabilidad de que el Ibex alcance el valor de equilibrio calculado al vencimiento se mantendría intacta. Si el Ibex se comportara por debajo de este nivel objetivo, entonces tendríamos que esperar una pérdida potencial al invertir en este Warrant, incluso si el Ibex subiera por encima de 9.650 durante esos 15 días. En terminología de Warrants, esto significaría que la Delta ganada por la subida del Ibex es inferior al deterioro temporal (Theta) e inferior a la disminución de la volatilidad (Vega).

En el siguiente cuadro se comparan los valores de equilibrio y las primas de equilibrio de los Warrants con diferentes precios de ejercicio. Añadimos tres escenarios (negativo, neutro y positivo) para destacar los diferentes rendimientos de cada Warrant en la fecha de vencimiento.

Los precios de los Warrants que figuran a continuación se basan en una cotización al contado actual del Ibex de 9.650. Los Warrants tienen 90 días de vencimiento y en esta ocasión utilizamos una ratio de 1 Warrant por 1 Ibex (1:1).

Precio de ejercicio | Precio | Break-Even | Prima % | Negativo Ibex = 8.000 | Neutro Ibex = 9.700 | Positivo Ibex = 11.000 |

9.000 | 761,63 | 9.761,63 | 1,16% | 0 (-100%) | 700 (-8,1%) | 2 000 (+163%) |

9.650 | 297,49 | 9.947,49 | 3,08% | 0 (-100%) | 50 (-83,2%) | 1 350 (+354%) |

10.000 | 181,69 | 10.181,69 | 5,51% | 0 (-100%) | 0 (-100%) | 1 000 (+450%) |

10.500 | 62,02 | 10.562,02 | 9,45% | 0 (-100%) | 0 (-100%) | 500 (+706%) |

Fuente: Société Générale, elaboración propia. Las cifras utilizadas en la ilustración sólo tienen un valor indicativo e informativo ya que su finalidad es exponer el mecanismo del producto. No constituyen en manera alguna una oferta comercial por parte de Société Générale.

Podemos comprobar que los Warrants Call con precios de ejercicio más bajos darán lugar a valores de break-even y primas más bajas. La probabilidad de producir un importe de reembolso positivo al vencimiento es mayor y también lo es el precio de dicho Warrant. En cambio, un Warrant con un precio de ejercicio más alto (out of the money) será mucho más económico, pero tendrá primas más altas. Requieren subidas más fuertes del precio subyacente para no expirar sin valor. Una conclusión podría ser que cuanto más extremo sea el rendimiento esperado del subyacente (ya sea al alza o a la baja), es mejor elegir un Warrant más out of the money. Sus rendimientos son mayores al alza y el importe total de las pérdidas se reduce debido a su menor inversión inicial. Por el contrario, para estos Warrants existen más escenarios de rentabilidad inferior en comparación con los warrants con los precios de ejercicio más bajos en caso de que el subyacente no presente la volatilidad esperada.

En los casos de inversión en Warrants Put que se benefician de la caída de los mercados, estos ejemplos y fórmulas deben ajustarse en consonancia.

Aunque al principio los Warrants pueden parecer complejos, pueden ser productos valiosos para los inversores minoristas que buscan diversificar sus carteras y aprovechar las oportunidades del mercado. Comprendiendo el funcionamiento de los Warrants y, evaluando los puntos de break-even para simplificar la contabilización del deterioro temporal y de la volatilidad implícita, los inversores pueden tomar decisiones con fundamento y gestionar sus expectativas con mayor eficacia.

Al igual que con cualquier inversión, es fundamental llevar a cabo un análisis exhaustivo, considerar su tolerancia al riesgo, y contar con un asesor financiero antes de participar en la inversión con Warrants. De este modo, podrá moverse por el mundo de los Warrants con confianza, mejorando potencialmente sus estrategias de inversión y alcanzar sus objetivos financieros.

La inversión en Productos Cotizados requiere una vigilancia constante de la posición. Los Productos Cotizados comportan un alto riesgo si no se gestionan adecuadamente. Existe la posibilidad de que el inversor pierda la totalidad de su inversión. Antes de invertir los inversores deben consultar el KID, el Folleto Base y las Condiciones Finales del producto disponibles en https://bolsa.societegenerale.es/.