Fidelity International ha realizado un estudio que establece un vínculo entre las características de sostenibilidad de una empresa y el crecimiento histórico del dividendo. Huelga decir que las rentabilidades históricas no garantizan rentabilidades futuras, pero las conclusiones sugieren que los líderes en la dimensión ESG tienen más probabilidades que los rezagados de ofrecer atractivos niveles de crecimiento del dividendo a largo plazo en un conjunto de escenarios económicos.

Un crecimiento estable de los dividendos puede brindar cierta protección durante periodos de precios al alza. Vínculo claro entre el crecimiento histórico del dividendo y la calidad de la dimensión ESG Factores como la posición competitiva de una empresa y sus mercados finales son importantes para el crecimiento del dividendo, pero un modelo de explotación sostenible y un equipo gestor con visión de futuro también importan.

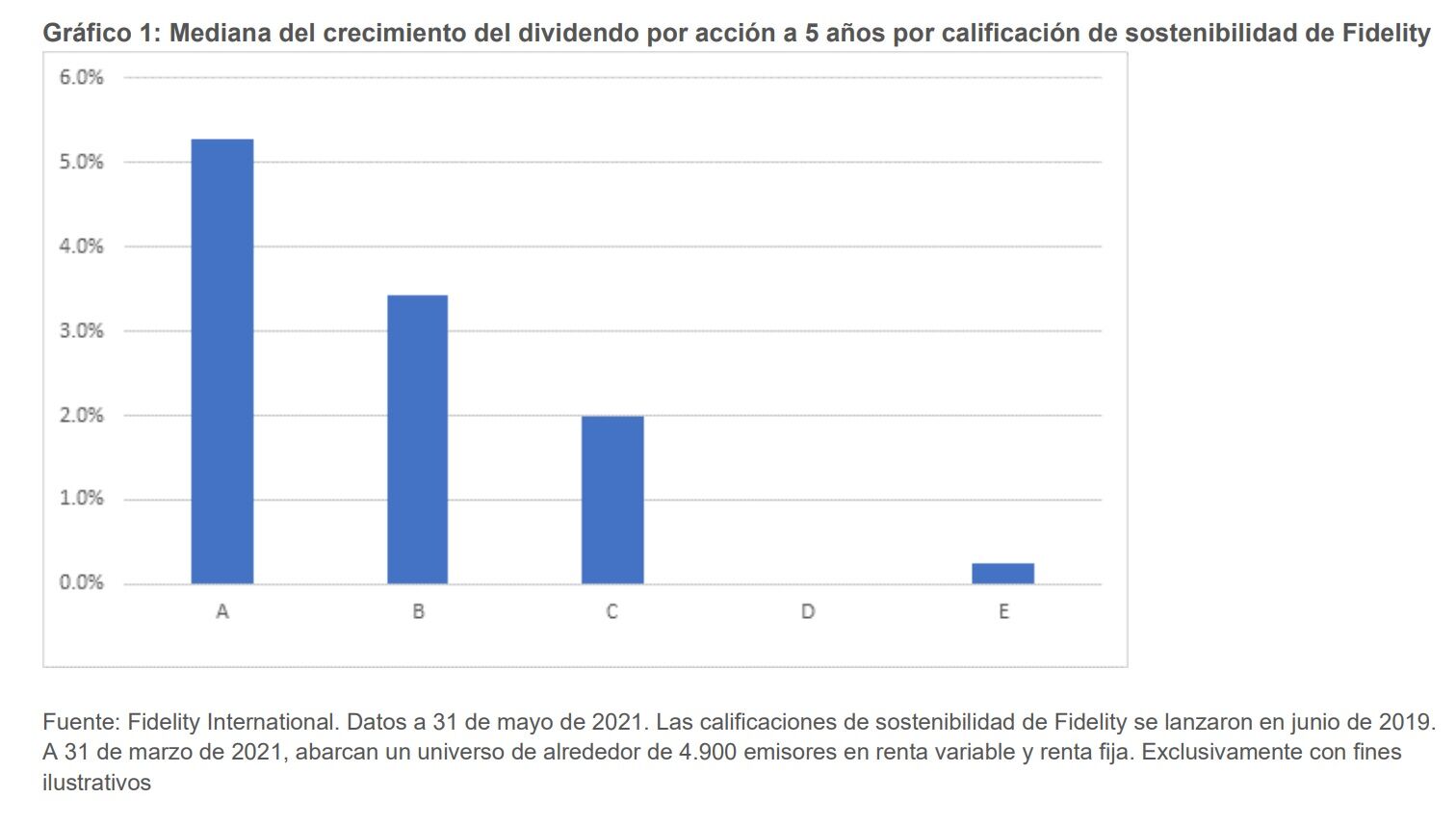

El análisis de las calificaciones de sostenibilidad de Fidelity (que evalúa a alrededor de 4.900 empresas asignando calificaciones de la A a la E) muestra un vínculo claro entre el crecimiento histórico del dividendo y la calidad de la dimensión ESG.

No obstante, se observa una relación clara. ¿A qué obedece? Una gestión adecuada de los riesgos (y oportunidades) medioambientales y sociales suele ayudar a las empresas a evitar más costes normativos, litigios, erosiones de la marca y activos obsoletos. Por su parte, un gobierno corporativo sólido reduce las amenazas derivadas de balances que presentan un nivel excesivo de apalancamiento o riesgo u operaciones corporativas que destruyen valor.

Eso protege los beneficios y posibilita que estos puedan repartirse a los accionistas como dividendos.

La sostenibilidad del sector también influye

Sin embargo, las empresas en sectores con problemas de sostenibilidad estructurales, con independencia de que estén bien gestionadas o no, podrían mostrar un menor crecimiento del dividendo. Por ejemplo, las grandes petroleras como Shell y BP redujeron considerablemente sus dividendos el año pasado para financiar la transición a activos con menores emisiones de carbono. Otras empresas energéticas podrían seguir sus pasos ante la multiplicación de los llamamientos a elevar la inversión en energías renovables.

Por el contrario, las empresas de servicios públicos que explotan energías renovables están experimentando efectos beneficiosos desde el punto de vista reglamentario y de inversión.

Enel, una de las primeras utilities en invertir con decisión en energías renovables y actualmente el mayor proveedor de renovables del mundo por producción eléctrica, se ha comprometido a incrementar sus dividendos un 7% anualmente hasta 2023. En un sector completamente diferente, Unilever (otra empresa a la que Fidelity asigna una calificación de sostenibilidad elevada) presenta un récord de crecimiento del dividendo a largo plazo (alrededor del 6% anual a lo largo de 20 años).

Los líderes en sostenibilidad pueden ofrecer rentabilidades por dividendo atractivas

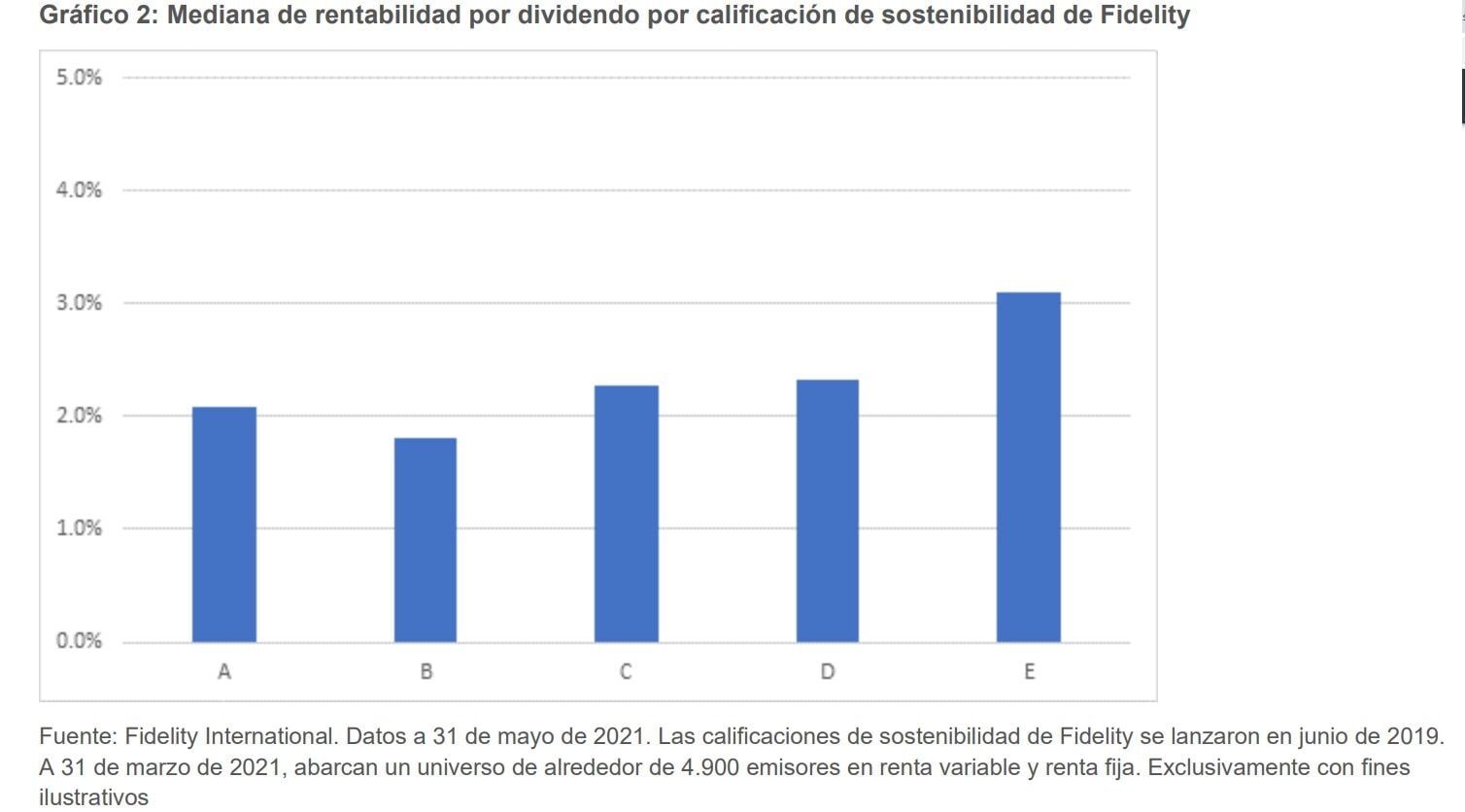

A la vista de sus mejores perspectivas de crecimiento del dividendo, uno podría esperar que los valores con calificaciones de sostenibilidad elevadas cotizaran con rentabilidades por dividendo considerablemente más bajas.

Por suerte para los inversores con enfoque de rentas, ese no parece ser el caso. La diferencia de rentabilidad por dividendo entre los valores con las calificaciones ESG más altas y bajas es modesta y ciertamente manejable en el contexto de un universo de inversión amplio como la renta variable mundial. Algunos líderes en sostenibilidad incluso ofrecen rentabilidades por dividendo que igualan o superan las de los valores con calificaciones más bajas.

Por ejemplo, Enel ofrece actualmente una rentabilidad por dividendo en torno al 4,5%, y Unilever alrededor de un 3,5%.

Una de las variables que influyen en la rentabilidad por dividendo es el porcentaje de los beneficios que reparte una empresa, que pone de relieve las actitudes hacia la asignación del capital. Un porcentaje de reparto de beneficios adecuado dependerá de factores específicos de cada empresa, como la necesidad de reinvertir para preservar la solidez de los negocios y para gestionar el endeudamiento.

Sin embargo, Fidelity cree que unos repartos de dividendos sensatos (con una perspectiva a largo plazo) son un indicador de un buen gobierno corporativo, ya que ayudan a poner en sintonía los intereses de los accionistas y la dirección y reducen el “riesgo de agencia”, es decir, el riesgo de que los intereses de la dirección y los accionistas no converjan.

Una segunda variable es la valoración de las empresas.

Las valoraciones pueden verse afectadas por muchos factores (interrelacionados), como las expectativas de crecimiento, el coste del capital y el sentimiento de los inversores. Los inversores con enfoque ESG suelen recelar de valores donde las rentabilidades por dividendo son elevadas debido a unas valoraciones bajas motivadas por modelos de negocio insostenibles. Los niveles de reparto de beneficios de estas empresas probablemente no se mantengan.

El tabaco, por ejemplo, es un sector con una elevada rentabilidad por dividendo donde las inquietudes en torno a sus efectos para la salud y la regulación alimentan la incertidumbre sobre la seguridad de los dividendos y el potencial de crecimiento de estos. En cambio, los negocios sostenibles de alta calidad deberían ser capaces de mantener los dividendos en niveles más sostenibles y, como demuestran nuestros análisis, ofrecer un mejor crecimiento potencial del dividendo a lo largo del tiempo.

Esta conclusión complementa el estudio que realizó el equipo de analistas de Fidelity el año pasado, que demostró que los líderes en la dimensión ESG batieron a los rezagados durante el hundimiento y posterior recuperación del COVID-19. Nuestras calificaciones ESG pueden ayudar a identificar a las empresas con sólidas características de sostenibilidad.

Orientar las carteras hacia este tipo de empresas puede ayudar a mantener el poder adquisitivo de las carteras de bolsa con reparto de dividendo, lo que podría resultar útil si la inflación se mantiene en niveles elevados ante la reapertura de las economías.