No obstante, las cuestiones que preocupan a los bancos centrales son las siguientes: ¿Qué ocurrirá con los salarios? ¿Y hasta cuándo y en qué medida deberán los bancos centrales ajustar sus políticas?

La recuperación industrial global, los trastornos de la cadena de suministro y los efectos básicos han impulsado la inflación

A lo largo de los últimos doce meses, la inflación, con exclusión de los sectores alimentario y energético, alcanzó el 3,8% en Estados Unidos, su nivel más alto en casi treinta años. Este ritmo extremadamente rápido de los incrementos de precios no debería ser una sorpresa.

La pandemia se puede percibir como un shock que interrumpió la actividad económica, pero que prácticamente no produjo cambios en la demanda (gracias al apoyo de los gobiernos). Como norma, una vez superadas las catástrofes, la demanda se recupera con rapidez.

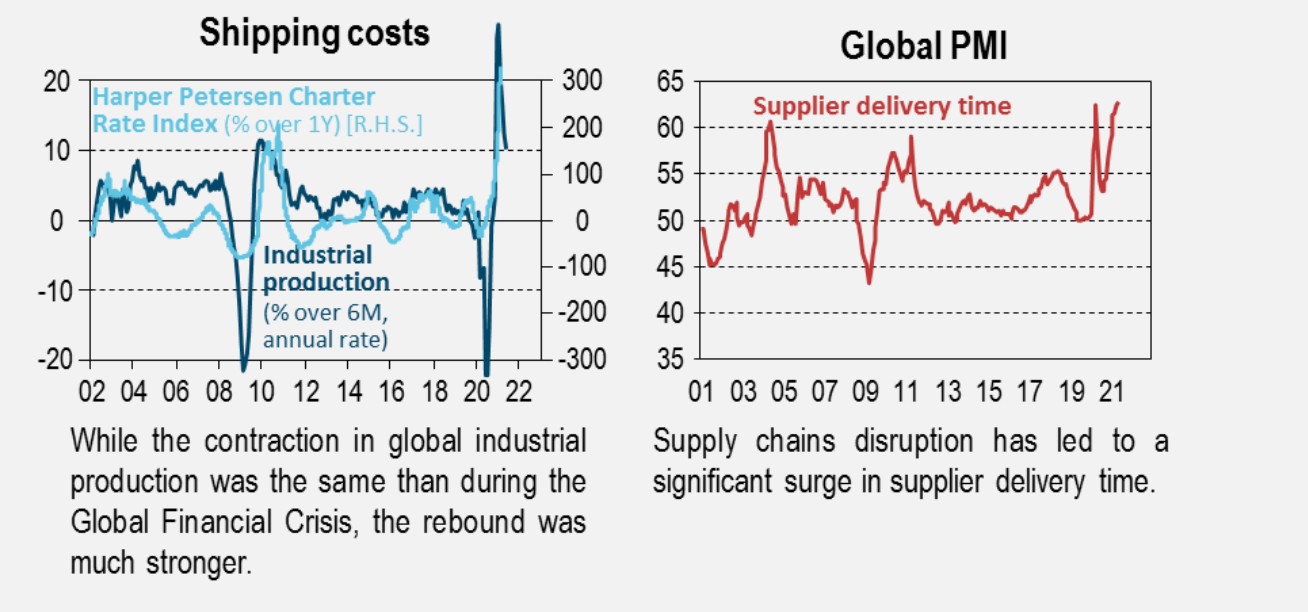

Aún así, aunque la pandemia ha dejado la capacidad de producción global más o menos sin cambios, la economía global se ha desorganizado y las cadenas de suministro han experimentado graves trastornos: los costes del transporte están por las nubes, los precios de los productos básicos también se han incrementado en gran medida,… y la carencia global de semiconductores no muestra síntomas de resolución (¡ni se prevé que termine antes del T1 2022!).

Como resultado, el funcionamiento de las cadenas de suministro vigentes antes de la pandemia se ha deteriorado gravemente, lo que ha provocado un aumento significativo de los tiempos de entrega de los proveedores. Esta desorganización presenta una naturaleza temporal, pero su resolución requiere cierto tiempo1 .

1 El 8 de junio, la Casa Blanca anunció la creación de un grupo de trabajo sobre las carencias de la cadena de suministro y la inflación resultante.

Aunque la contracción de la producción industrial global fue la misma que durante la Crisis Financiera Global, el repunte ha sido mucho más fuerte PMI Global – Tiempos de entrega de los proveedores –Los trastornos de las cadenas de suministro han provocado un incremento significativo de los tiempos de entrega de los proveedores Los recientes desarrollos de los índices de precios al consumo han arrojado luz sobre las dinámicas en juego.

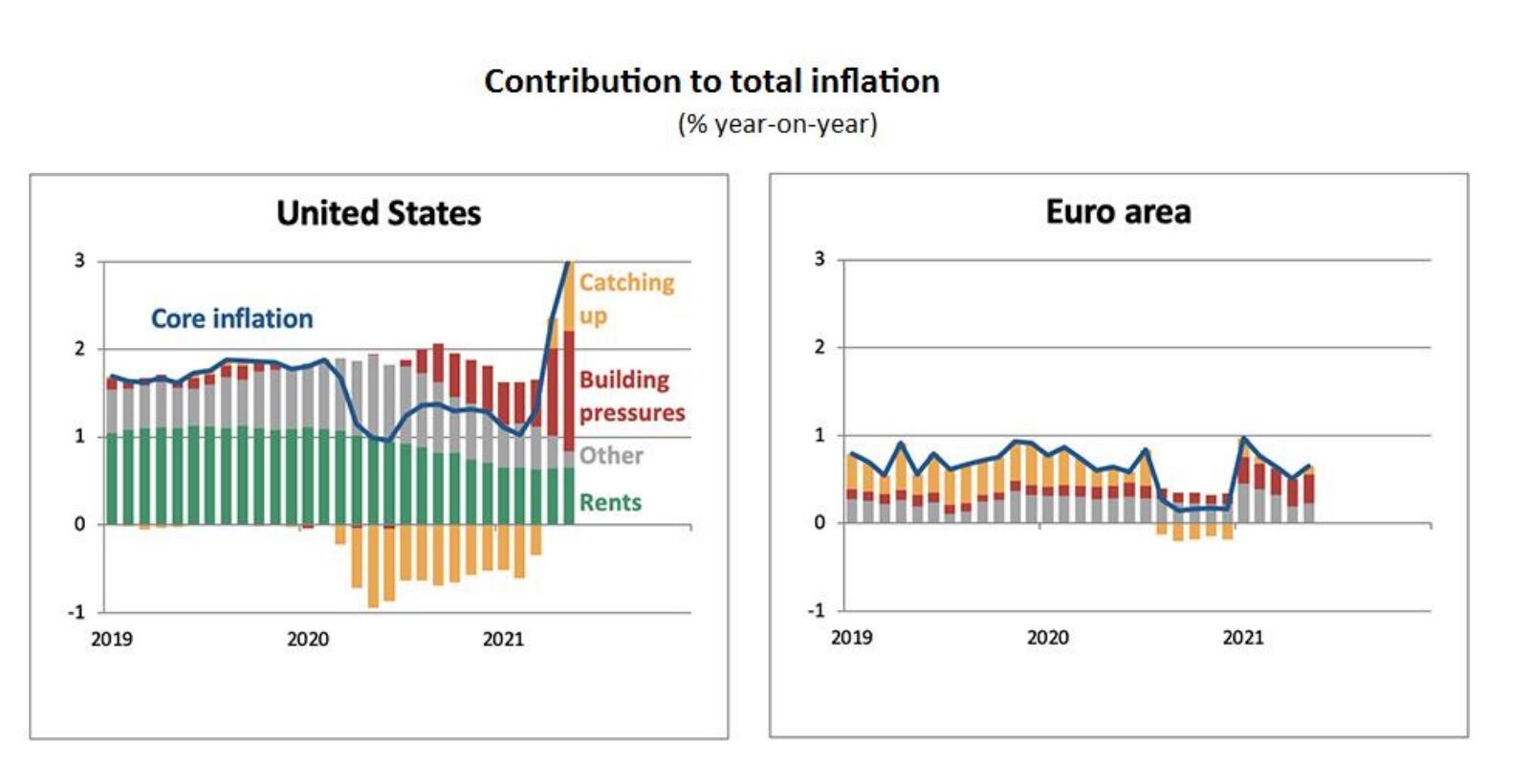

En las últimas dos décadas, la inflación se ha visto impulsada en gran medida por los servicios, mientras que la competencia global y la globalización de las cadenas de suministro han ejercido una influencia restrictiva sobre la inflación de los bienes. Sin embargo, desde el inicio de la pandemia, la inflación de los bienes se ha incrementado de manera significativa, mientras que la inflación de los servicios se ha amortiguado.

Este hecho se debe a que la pandemia ha distorsionado temporalmente la estructura de la demanda en favor de determinados bienes (productos deportivos, muebles, coches de segunda mano, etc.). Dicho fenómeno, combinado con los trastornos de la cadena de suministro, ha provocado un drástico incremento de los precios de estos bienes.

Algunos servicios también se han visto afectados de manera indirecta. Los precios de los vehículos de alquiler han aumentado en más del 60% desde febrero de 2020: durante la pandemia, las empresas de alquiler de vehículos se vieron obligados a vender parte de su flota para sobrevivir, y actualmente están luchando por reponer sus flotas para satisfacer la demanda. Pero, a escala global, la inflación de los servicios se ha amortiguado en la medida en que la pandemia ha afectado especialmente al consumo de servicios.

De este modo, los precios de los servicios “no esenciales” (transporte aéreo, hoteles, etc.) se han desplomado durante la pandemia. Aunque a medida que se produce la reapertura de la economía, estos precios se están empezando a recuperar y probablemente continuarán haciéndolo. Por lo tanto, existen buenas razones para que la inflación se mantenga bajo presión durante varios meses más. No obstante, aunque las presiones inflacionistas podrían ser más duraderas de lo que algunos piensan, este repunte se puede considerar razonablemente como temporal.

En la Eurozona, aunque están en juego dinámicas similares, las presiones inflacionistas han sido mucho más limitadas, puesto que la recuperación de esta región se encuentra rezagada con respecto a Estados Unidos y la inflación inicialmente estaba más amortiguada: a finales de mayo, aunque la inflación básica se aproximaba al 4% en Estados Unidos, todavía se encontraba por debajo del 1% en la Eurozona.

Ciertamente, la inflación se ha acelerado en una serie de países que han superado la crisis mejor que otros. Pero, incluso en estos países, el incremento ha sido limitado, mientras que en los países más afectados del sur de Europa, la inflación se encuentra más deprimida que antes de la crisis.

El excedente de ahorros acumulado ha impulsado la demanda ligeramente por encima de la tendencia en Estados Unidos Más allá de estos efectos temporales, la fortaleza de la recuperación no tiene precedentes y el rápido aumento de la demanda está planteando miedos acerca de una aceleración sostenida de la inflación. En especial, éste es el caso de Estados Unidos, donde los ingresos de los hogares no solo se preservaron (al igual que en la Eurozona), sino que se han incrementado considerablemente gracias al apoyo fiscal. Como resultado, los hogares han acumulado una cantidad significativa de ahorros.

¿Qué ocurriría si mañana se gastaran completamente los potenciales ahorros adicionales generados durante la pandemia? Se debe subrayar que una gran parte probablemente ya haya sido utilizada por los hogares de rentas bajas, en especial para pagar deudas y también para pagar alquileres atrasados. Aunque parte de estos ahorros adicionales (más de 1 billón $) se encuentra en manos de los hogares más ricos, los cuales, durante más de un año, no han sido capaces de adquirir tantos servicios “no esenciales” como era habitual.

Ahora pueden desear recuperar ese nivel. No obstante, un sencillo cálculo deja claro que esto resultaría difícil. Si los hogares decidieran gastar 1 billón $ para pagar los servicios de los que fueron privados durante la pandemia, el consumo total de estos servicios sería un 30% superior al existente antes de la crisis, lo que no resulta plausible.

Es más probable que no todos los citados ahorros se gasten (y que sirvan para continuar impulsando principalmente compras de activos financieros… o de activos inmobiliarios): nuestro escenario principal presupone que se gastará aproximadamente una tercera parte de ese 1 billón $ de ahorros adicionales relacionados con la disminución del consumo durante la pandemia.

En la Eurozona también se han acumulado ciertos “ahorros adicionales” durante la pandemia, pero en mucha menor medida. Como consecuencia, el exceso de demanda es una preocupación mucho menor para la Eurozona, en la que se prevé se complete la recuperación como pronto a finales de 2021 en algunos países principales, pero no hasta finales de 2022 en otros países de la región.

En resumen, la actividad se puede desarrollar por encima de su nivel previo a la crisis en Estados Unidos, a medida que los hogares gasten los ahorros adicionales acumulados durante la pandemia, pero la probabilidad de que se produzca este escenario en Europa parece más remota.

Además, la perspectiva centrada en las presiones inflacionistas a corto plazo no sirve para comprender la cuestión: para que las presiones inflacionistas sean sostenidas, los desarrollos de los salarios y de la productividad resultan esenciales. La demanda superior al nivel anterior a la pandemia no implica necesariamente un nivel de empleo superior con respecto a dicho periodo.

En Estados Unidos, a finales de mayo, el cambio en los salarios ya era espectacular en algunos sectores: a un tipo anual, los salarios por horas se habían incrementado en más del 15% desde marzo en el sector de los servicios de ocio y en casi el 10% en los sectores minorista y de transporte.

Pero este fenómeno se debe a que, cuando se reabren las economías, las necesidades de contratación son muy elevadas en algunos sectores… mientras que algunas personas pueden ser más reticentes a ocupar dichos puestos de trabajo presenciales -y generalmente mal pagados- (reapertura incompleta de los centros educativos, preocupaciones por el virus, prestaciones de desempleo generosas,…).

La mayoría de estos desajustes temporales desaparecerán a medida que la campaña de vacunación gane impulso, se reabran los centros educativos y se terminen las generosas prestaciones de desempleo promulgadas durante la pandemia (25 estados ya han decidido finalizar estos programas, mientras que el resto de estados lo hará próximamente, a principios de septiembre).

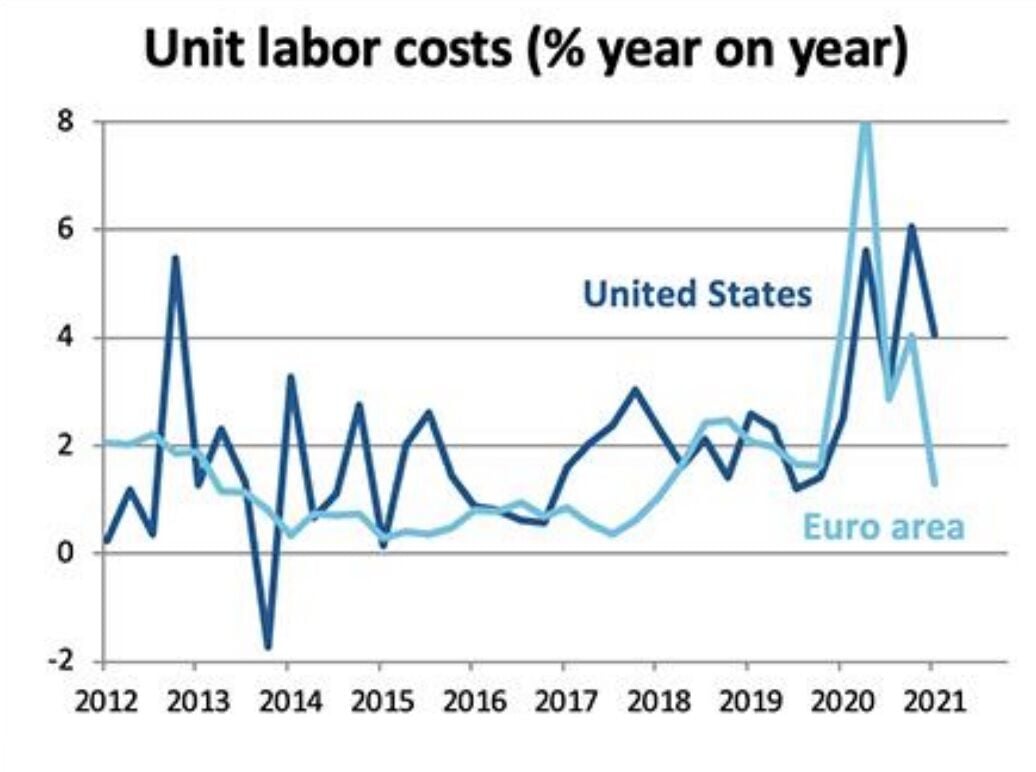

Estas tensiones microeconómicas no deben desdibujar la panorámica general: el nivel de empleo todavía es inferior en 7 millones de personas con respecto a su nivel de febrero de 2020. Con este telón de fondo, resulta difícil esperar unas tensiones sostenidas y generales en el mercado laboral. Resulta aún más improbable si tenemos en cuenta que la productividad se ha acelerado recientemente. Aunque se trata de un fenómeno cíclico en gran medida, este incremento de la productividad se inició antes de la pandemia, puesto que las empresas aumentaron significativamente sus esfuerzos de inversión no solo en equipamientos, sino también en inversiones intangibles como I+D.

Además, no se puede descartar que, al acelerarse las tendencias preexistentes hacia la automatización y la digitalización (teletrabajo, comercio electrónico,…), la pandemia contribuya a alcanzar unas ganancias de productividad más rápidas a lo largo de los próximos dos años.

En relación con la inflación, estas ganancias de productividad resultan clave en dos aspectos: se puede lograr un nivel determinado de producción con menos trabajadores, lo que amortiguará las tensiones sobre el mercado laboral, y por lo tanto, sobre los salarios. Esto ayudará a las empresas a preservar sus márgenes, puesto que reducirá sus costes laborales unitarios.

En la Eurozona, los planes de empleo de corta duración han resultado claves para limitar el incremento del desempleo. Dentro de este contexto, las tasas de desempleo proporcionan una medición engañosa de la inactividad del mercado laboral. Por el contrario, las tasas de empleo resultan mucho más fiables a este respecto.

En el sur de Europa, los grupos más jóvenes de población se han visto especialmente afectados por la pandemia. Incluso antes de la pandemia, las tasas de empleo de las personas en edad de máximo rendimiento todavía se encontraban lejos de sus niveles de la década 2000-2010, y la pandemia ha provocado que se reduzcan aún más, en especial en España e Italia. Con la inactividad significativa existente en el mercado laboral, no existen motivos para que los salarios experimenten presiones en la Eurozona.

En último término, la inflación está en manos de los bancos centrales El cambio en el marco de la política monetaria de la Reserva Federal puede haber planteado preocupaciones acerca de su tolerancia a la inflación. En realidad, en virtud de su nuevo Marco flexible de objetivos de inflación media, la FED tolerará de manera temporal una inflación más alta en compensación por no haber alcanzado su objetivo previamente.

Asimismo, el cambio hacia un objetivo de empleo inclusivo puede haber acrecentado las preocupaciones. Pero ninguno de estos dos factores (ni los dos factores combinados) implica que la FED se quede de brazos cruzados y permanezca inactiva ante un incremento de la inflación. Por supuesto, aunque dichas actuaciones servirían para controlar la inflación, también supondrían una serie de riesgos en términos de crecimiento. La Eurozona está haciendo frente a algunos de los mismos retos que Estados Unidos, pero de una forma mucho menos intensa.

Antes de la pandemia, la Eurozona presentaba una inflación demasiado baja y su recuperación se encuentra rezagada con respecto a Estados Unidos. Las preocupaciones acerca de la próxima revisión de la política monetaria por parte del BCE, que podría ocasionar un cambio profundo de su perspectiva con respecto a la inflación, no tienen fundamento. Con independencia de los cambios que se decidan, dichos cambios no pondrán en peligro el compromiso del BCE de mantener una inflación baja.