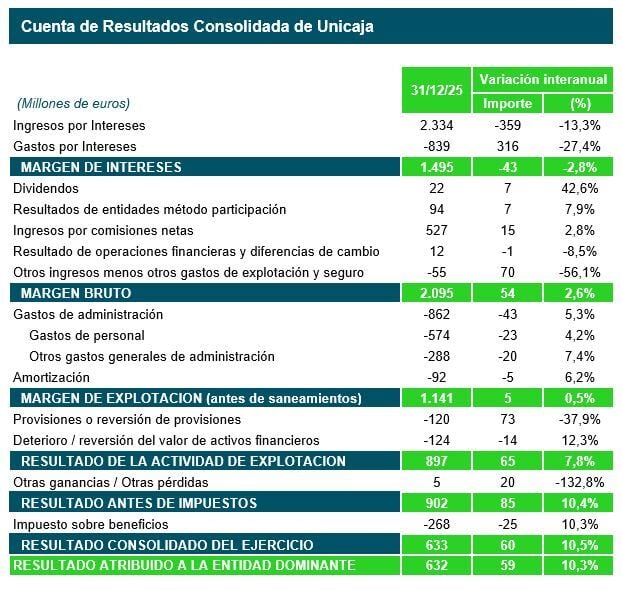

Unicaja registró en 2025 un beneficio neto de 632 millones de euros, frente a los 573 millones del año anterior, lo que supone un incremento del 10,3%. Según ha comunicado la entidad, este resultado se apoya en un margen de intereses robusto, de 1.495 millones de euros, así como en el crecimiento de las comisiones netas (2,8% interanual) y la reducción de la partida ‘Provisiones o reversión de provisiones’ y de ‘Otros ingresos y cargas de explotación’, que recogía el gravamen temporal de entidades de crédito (88 millones de euros en 2024).

Cuenta de resultados

Unicaja destaca que el margen de intereses se mantiene “sólido”, apoyado en la reducción del coste de los depósitos y el buen comportamiento de la inversión mayorista. Los ingresos por renta fija, el ahorro en el coste de emisiones mayoristas y el vencimiento de las cédulas hipotecarias contribuyen a que el margen alcance 1.495 millones de euros al cierre del año (+1% trimestral).

Por su parte, los ingresos netos por comisiones alcanzan los 527 millones de euros al cierre del ejercicio, con un incremento interanual del 2,8%. La buena dinámica comercial repercute en un aumento de los activos bajo gestión, especialmente en fondos de inversión, cuyas comisiones netas se incrementan un 19,6% interanual. Las comisiones de seguros también evolucionan positivamente, con una subida del 4,2% interanual.

El margen bruto crece un 2,6%, hasta 2.095 millones, y la ratio de eficiencia se sitúa en 45,5%. El ROTE, ajustado el exceso de capital, mejora en 1,3 p.p., hasta el 12,1%.

El margen de explotación (antes de saneamientos) asciende a 1.141 millones el año, mientras que los saneamientos de crédito aumentan un 12,3%. Las necesidades de dotación a provisiones y otros deterioros han disminuido sustancialmente en el ejercicio (-25% interanual).

El beneficio consolidado antes de impuestos asciende a 902 millones de euros, con un resultado neto de 632 millones. La línea de gasto por impuesto sobre beneficios incluye la periodificación del Impuesto sobre el Margen de Intereses y Comisiones.

Mejora de las guías y del dividendo

La entidad ha cumplido todas las guías comunicadas al mercado en las principales métricas, gracias a la ejecución del Plan Estratégico 2025-2027, que impulsa la dinámica comercial, con un incremento en el año del 3% del volumen de negocio de clientes. De hecho, el resultado neto y el margen de intereses han superado la guía inicial en un 26% y un 7% respectivamente. El mayor crecimiento del margen bruto (2,6% en variación interanual) ha permitido mantener la ratio de eficiencia estable en el 45,5%, pese al aumento interanual del 5,3% de los gastos de administración. Por su parte, la ratio de rentabilidad ROTE, ajustado el exceso de capital, mejora en 1,3 p.p. respecto a diciembre de 2024, alcanzando el 12,1%.

La mejora de la rentabilidad y la positiva evolución del negocio han permitido revisar al alza las guías comunicadas al mercado, elevando en un 19% la previsión de resultado neto acumulado para el ciclo 2025-2027, por encima de 1.900 millones de euros (frente a los 1.600 millones estimados inicialmente) y con una remuneración al accionista superior al 85%. Para el periodo 2026-2027, la entidad también actualiza sus objetivos y prevé un ROCET (rentabilidad sobre capital regulatorio) por encima del 15% (frente al más de un 13% anterior), un margen de intereses superior a los 1.500 millones de euros (frente a 1.400 millones previstos), y un beneficio neto que se prevé que supere los 630 millones, por encima de los más de 500 millones estimados inicialmente.

El Consejo de Administración de Unicaja aprobó en enero una actualización de la política de dividendos que eleva el objetivo de distribución al 70% del beneficio neto, frente al 60% anterior, y añade la posibilidad de que el Consejo de Administración, al tiempo de publicar resultados, pueda especificar una remuneración adicional por encima de dicho objetivo del 70%. De acuerdo con ello, para 2026 y 2027, el Consejo de Administración considera la posibilidad de una remuneración adicional mediante recompra de acciones propias o dividendos adicionales, estimada, para el presente ejercicio, en torno al 25% del resultado neto consolidado del grupo en este año. Incluso con este aumento en la distribución, Unicaja mantiene una posición de capital holgada, muy por encima de los requisitos regulatorios.

Con esta actualización, la entidad distribuirá con cargo a los resultados de 2025 un dividendo de 443 millones de euros. Esta cantidad incluye los 169 millones pagados en septiembre de 2025, así como un dividendo de 274 millones de euros que la entidad propondrá a la Junta General de Accionistas para su aprobación.

Balance y ratios de solvencia

Los resultados del ejercicio vienen acompañados, además, por una mejora en la calidad del balance: La tasa de morosidad se reduce 10 p.b. en el trimestre y 57 p.b. en los últimos doce meses hasta el 2,14%. El coste del riesgo permanece contenido en 26 p.b. en el año. El volumen de activos improductivos (NPAs) cae un 25,3%, con descensos del 32,9% en adjudicados y del 20,0% en dudosos. La calidad del crédito se aprecia en aspectos como la evolución de las entradas en dudoso, que se reducen un 20,4% en el último trimestre.

La tasa de cobertura de los activos improductivos alcanza el 76,7%, y la de activos dudosos, el 77,1%, en tanto que la de activos adjudicados, se sitúa en el 76,1%. La intensa reducción de NPAs y el incremento de las coberturas se traduce en la caída interanual, de los NPAs netos, del 40%.

En cuanto a la solvencia, Unicaja mantiene una ratio CET 1 Common Equity Tier 1 del 16%, una ratio de capital nivel 1 del 17,9% y una ratio de capital total del 19,9%. De este modo, la entidad presenta 2.197 millones de exceso sobre requisitos regulatorios, gracias a la generación orgánica de resultados e incluyendo un pay-out del 70%.

La entidad mantiene una sólida posición de liquidez, reflejada en el indicador de financiación del crédito con depósitos minoristas (Loan to Deposit), que se situó en el 68%, en una ratio de liquidez a corto plazo (LCR), del 301%, y en la ratio de disponibilidad de recursos estables (NSFR), del 160%.

Estos son los mejores brokers para invertir en bolsa en 2025