Un año en el que el rendimiento de las carteras de crédito ha frenado la tendencia de deterioro que podemos dar por finalizada tras un segundo semestre de estabilidad. Del mismo modo, la reducción del coste del pasivo minorista ha llevado a éste a niveles mínimos que dejan poco margen para mejoras adicionales.

En este sentido, será el coste del pasivo mayorista el que determine la evolución de los costes del pasivo en gran medida, y el comportamiento del Euribor una recuperación del rendimiento de la inversión crediticia. Por lo que respecta a los volúmenes, en 2017 han continuado recuperándose (comparativa homogénea) y apuntan a un 2018 donde podríamos comenzar a ver crecimientos de la inversión crediticia bruta por primera vez desde 2010.

De cara a 2018, el principal riesgo que vemos es la falta de una recuperación sostenida del Euribor (-0,189% de media en enero-18 vs 0% 2018e AFI a cierre de año) y que podría dar lugar a revisiones a la baja del margen de intereses en el conjunto del año frente a la guía proporcionada por las entidades. Unas guías que apuntan a un avance de los ingresos recurrentes apoyados por mayores volúmenes, recuperación del Euribor a 12 meses, y crecimiento de los activos fuera de balance y del negocio de seguros.

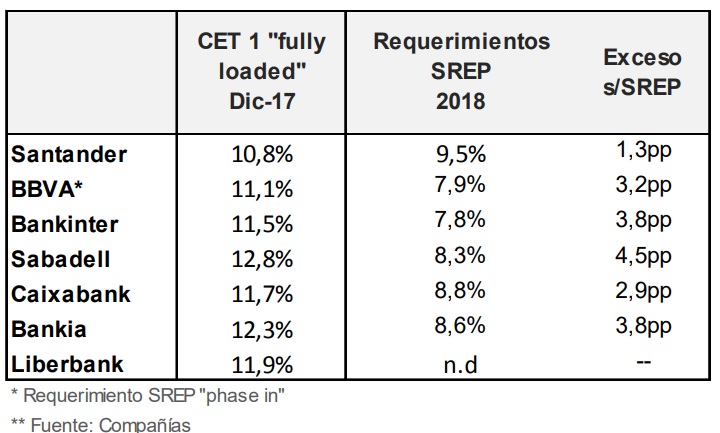

En términos de capital no esperamos sorpresas en 2018, donde todas las entidades (sin impacto de adquisiciones) han mejorado sus niveles de CET 1 “fully loaded” que les permitirá absorber el consumo que supondrá la aplicación de IFRS 9, y cuyos efectos veremos ya en 1T18. A futuro los pilares en la estrategia a seguir por el sector continuarán siendo la reducción de los activos problemáticos y la mejora de la rentabilidad en un contexto donde aún queda pendiente una recuperación sostenida de la misma (ROE medio en 2017 del 7% en línea con 2016). Aprovecharíamos posibles correcciones del mercado para tomar posiciones en el sector destacando nuestra preferencia por Santander y Sabadell.