Es siempre lo mismo. La pasada semana el S&P 500 ha vuelto a conseguir nuevos máximos.

Ahora bien, el grafico del índice bursátil mundial excluyendo a las bolsas de los EEUU, sigue dentro del amplio movimiento lateral en el que ha estado atrapado durante casi la última década.

En este sentido, es preciso señalar que una economía como la China con tasas de crecimiento del PIB por encima del 6% durante los últimos años, sin embargo, sus bolsas han subido bastante menos que el S&P 500.

La razón es sencilla: las empresas norteamericanas han invertido en programas de recompra de acciones a un ritmo frenético. Y en muchos casos financiando dichas compras con recursos ajenos.

Estos programas de recompra de acciones se han desarrollado en un entorno de bajo crecimiento, inflación moderada y enormes cantidades de liquidez, lo que ha impulsado la cotización de las acciones con fuerza al alza.

Además, como la mayor parte de las empresas de S&P 500 presentan rendimientos de dividendos que exceden el rendimiento del Tesoro a 10 años, ante cualquier oleada de ventas el retroceso del S&P 500 se ve más limitado.

Ahora bien, todo tiene un límite y la subida del S&P 500 también, ya está cotizando con un PER cercano a 19 veces.

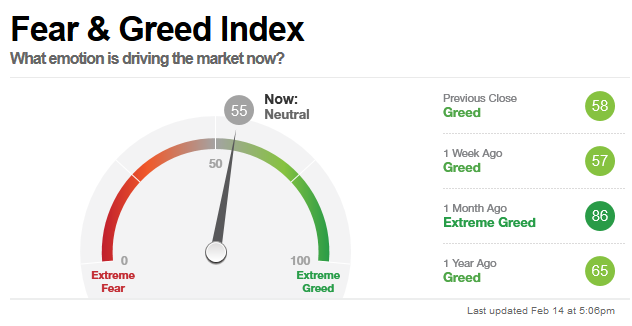

Por otro lado, es preciso reconocer que los inversores no han alcanzado todavía la fase de la euforia, por lo que lo más probable es que al S&P 500 le queda todavía recorrido al alza, hacia el 3.500.

Los sectores del S&P 500 que más han subido en lo que llevamos de año han sido “electric utilities”, tecnología, REIT y consumo discrecional, mientras que el sector de la energía ha sido devastado por el coronavirus.

Es probable que los valores de los sectores que han liderado la subida en lo que llevamos de año continúen haciéndolo.

Un hecho similar estamos viendo en Europa, donde las eléctricas y los REIT son los motores de la subida.

En lo que llevamos de año estamos viendo que la inversión de los fondos de inversión se está concentrando en muy pocos valores, con lo que podemos decir que sus carteras presentan una estructura muy similar.

También se observa que los gestores de fondos están incrementando su apalancamiento.

En resumen, podemos afirmar que los gestores de fondos están largos en un puñado de valores y lo hacen de forma apalancada.

Este comportamiento supone un aumento del riesgo de caída de las bolsas ante cualquier aumento de la volatilidad.

En este entorno muchos gestores están optando por la compra de opciones de compra ("call"), concentrándo sus compras de opciones "call" fundamentalmente en los valores conocidos como “megatech”.

Los inversores particulares están comprando también bonos de forma agresiva, el Tesoro de los EEUU vendió 19 mil millones de bonos a 30 años a una rentabilidad históricamente baja del 2,03%, por lo que ahí queda dinero para ser canalizado hacia la bolsa cuando llegue la euforía.

El 75% de las empresas del S&P 500 ya han publicado sus cuentas, con lo que podemos decir que la temporada de publicación de resultados prácticamente ya ha llegado a su fin.

Los resultados del primer trimestre han sido ligeramente mejores de lo esperado, pero no debemos olvidar que el crecimiento anual ha sido muy bajo.

Podemos decir que en 2019 se han producido dos recesiones: una recesión de los beneficios empresariales (al menos dos trimestres de caída), y una recesión industrial.

El motor de la economía de los EEUU es el consumo privado: el gasto real del consumidor creció en el cuarto trimestre del 2,6%.

La encuesta de opinión del consumidor de la Universidad de Michigan publicada el viernes, revelo que los consumidores estadounidenses creen que el mercado de valores estará más alto dentro un año, alcanzando su segunda lectura más alta desde 2002, sólo superada por la de principios de 2018, por lo que vamos a considerar que ese sentimiento optimista del consumidor estadunidense siga apoyando el aumento del consumo privado.

El mercado ha descontado que el coronavirus retrasará la recuperación pero no llevará a la economía global a una recesión. Por ese motivo, si se produjera una aceleración inesperada de la actividad económica probablemente provocaría una reacción bajista de las bolsas y de los bonos,pero por el momento vamos a considerar como escenario más probable retrocesos controladosen tanto en cuanto el S&P 500 se mantenga por encima de 3.160.