En el primer trimestre de 2021, los mercados cuestionaron el discurso desinflacionista a largo plazo, ya que los umbrales de inflación siguieron aumentando. Sin embargo, el momentum comenzó a desvanecerse en cierta medida en el segundo trimestre de 2021 cuando el IPC de EE.UU. alcanzó un máximo del 5,4% en junio, y la Reserva Federal (Fed) comenzó a emitir mensajes vez más agresivos en relación con el futuro de sus políticas.

Esto ha mantenido el punto de equilibrio en los precios de Estados Unidos a medio y largo plazo en los últimos meses, ya que el mercado está esperando más pruebas de cualquier cambio estructural en la inflación.

En opinión de abrdn es probable que la inflación general de EE.UU. vuelva a acercarse al objetivo del 2% de la Fed a medio plazo, pero los riesgos siguen siendo al alza. Esto se debe a la expectativa de que la Fed no endurecerá su política monetaria de forma agresiva y preventiva, y a que las perspectivas de crecimiento económico siguen siendo razonablemente positivas. Por este motivo, en abrdn mantienen una sobreponderación en la inflación estadounidense a largo plazo.

Por su parte, Reino Unido ha sufrido una escasez de oferta centrada en la energía, los alimentos y el combustible por una amplia variedad de motivos. Sin embargo, los expertos creen que estos cuellos de botella serán en gran medida transitorios. Por lo tanto, el aumento de la inflación en Reino Unido previsto para finales de 2021 y principios de 2022 debería disiparse a medida que la economía se reabra por completo.

En abrdn no prevén un periodo prolongado de exceso de demanda sostenido, ni un desanclaje de las expectativas de inflación, ni tampoco un banco central preparado para acomodar una inflación persistentemente elevada. Por ello, mantenemos una posición corta en la inflación británica a medio plazo.

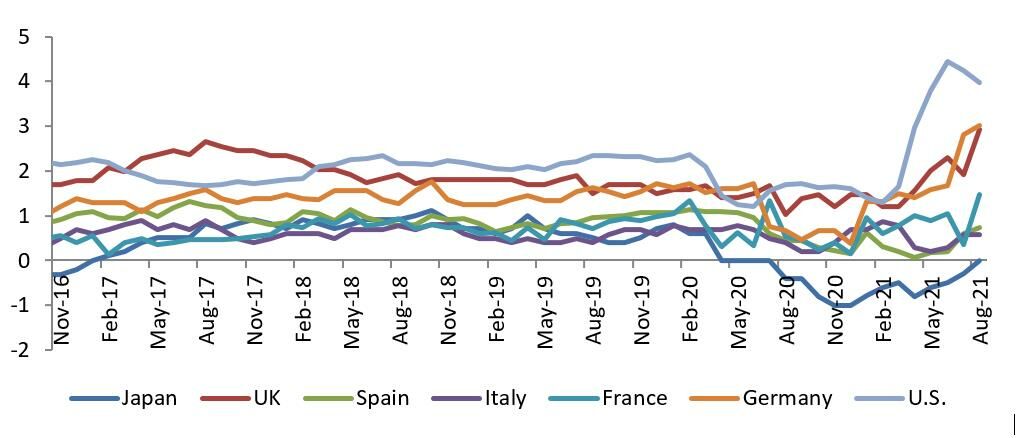

Elevadas tasas de inflación subyacente en los países desarrollados

Fuente: Haver, octubre de 2021

Los rendimientos de los bonos del Tesoro de EE.UU. han subido debido a las mayores expectativas de inflación y al debate de la Reserva Federal sobre una relajación de la política ultraacomodaticia. Sin embargo, para que se produzca un aumento significativo de los rendimientos, creemos que tendríamos que ver un aumento de los tipos de interés en lugar de una reducción de las compras de activos, o un período sostenido de inflación por encima del objetivo.

Dicho esto, los expertos creen que existe una probabilidad relativamente baja de que se produzcan cualquiera de estos dos escenarios. Por lo tanto, aunque en abrdn piensen que los rendimientos del Tesoro pueden subir, es poco probable que sea un movimiento dramático.

Del mismo modo, creen que el Banco de Inglaterra trataría de endurecer su política si se considerara que el aumento de la inflación es más estructural. Al mismo tiempo, querría evitar el descarrilamiento de la recuperación económica actuando prematuramente.

En general, los bancos centrales tratan de encontrar un delicado equilibrio entre el apoyo a la recuperación económica y la amenaza de una mayor inflación. La opinión de abrdn es que mantendrán una postura razonablemente prudente en estos tiempos de incertidumbre, pero que estarán muy atentos a cualquier signo de inflación más estructural impulsada por la demanda.

Implicaciones para las perspectivas/estrategias de renta fija en general

Es probable que la economía mundial supere la actual ralentización de China y el endurecimiento de las condiciones fiscales en Occidente y que el año que viene registre un crecimiento superior a la tendencia. Aunque es posible que las tasas de inflación general sigan permaneciendo elevadas durante un tiempo, en última instancia creemos que se acercarán gradualmente a los objetivos de los bancos centrales.

Sin embargo, un factor de riesgo clave para los mercados de bonos mundiales será la preocupación por la excesiva complacencia en el frente de la inflación (especialmente por parte de la Fed), y el riesgo asociado de error en la política del banco central. Si estas preocupaciones aumenten, podríamos asistir a fuertes subidas de los rendimientos del Tesoro, como ocurrió en marzo.

Dada la creciente importancia de China para la economía mundial, los recientes problemas en el mercado inmobiliario del país, y la posibilidad de que esto tenga un impacto más amplio en el crecimiento nacional, China es también un factor de riesgo global clave.

Mercados de deuda pública desarrollada: aunque los bancos centrales están empezando a pensar en la normalización de sus políticas, cuando esto ocurra será muy gradual, es decir, se pasará de la velocidad de un caracol a la de una tortuga, en lugar de a la velocidad de una liebre. Por lo tanto, el contexto monetario debería seguir siendo bastante favorable para los mercados desarrollados de deuda pública.

Dentro de estos mercados, la deuda pública estadounidense ofrece el mejor valor relativo, mientras que los bunds y la deuda pública periférica parecen más caros. Sin embargo, cabe recordar que los mercados de bonos de la zona euro son los más favorecidos por el contexto monetario, dadas las expectativas para la política del BCE.

Crédito global con grado de inversión: los mercados están económica, técnica y fundamentalmente bastante bien respaldados en la actualidad, con un comportamiento de búsqueda de rentabilidad que también resulta útil, especialmente en Europa. Sin embargo, las valoraciones ya no son baratas y los riesgos a la baja son más limitados, especialmente en la zona BBB cíclica.

Por lo tanto, prevén que podrían surgir oportunidades de recogidas de beneficios selectivas en áreas en las que los diferenciales pueden haberse estrechado excesivamente. Al mismo tiempo, en abrdn plantean añadir selectivamente exposición al riesgo si la volatilidad observada en los mercados de deuda pública se extendiera a los mercados de crédito.

Alto rendimiento (high yield): el contexto macroeconómico y de beneficios es generalmente favorable, con un bajo riesgo de refinanciación en la actualidad. El mercado de bonos de alto rendimiento está probablemente mejor situado que el de grado de inversión, dado que los impagos (que son muy bajos en la actualidad) tienden a retrasarse con respecto al ciclo económico, y que los niveles de los diferenciales son más amplios.

Sin embargo, esto se ve compensado en cierta medida por unas valoraciones en general menos atractivas (sobre todo en las áreas más cíclicas del mercado), así como por unas emisiones más localizadas, que exigen ser muy selectivos.

Deuda emergente: la selección de países seguirá siendo fundamental, sobre todo teniendo en cuenta las condiciones variables del Covid. 19, las diferentes etapas del ciclo económico y el endurecimiento monetario que ya se está produciendo en algunos lugares.

En general, los bonos soberanos en moneda fuerte parecen estar plenamente valorados en la actualidad, aunque todavía hay oportunidades individuales. Sin embargo, podrían surgir puntos de entrada más atractivos en los soberanos en moneda local, especialmente en aquellos casos en los que los participantes en el mercado pongan en precio un endurecimiento excesivo. Aunque los recientes problemas del sector inmobiliario y la ralentización del crecimiento en China han mejorado sin duda las valoraciones de los mercados de crédito asiáticos, no somos partidarios a considerar las ventas como una oportunidad de compra regional generalizada.