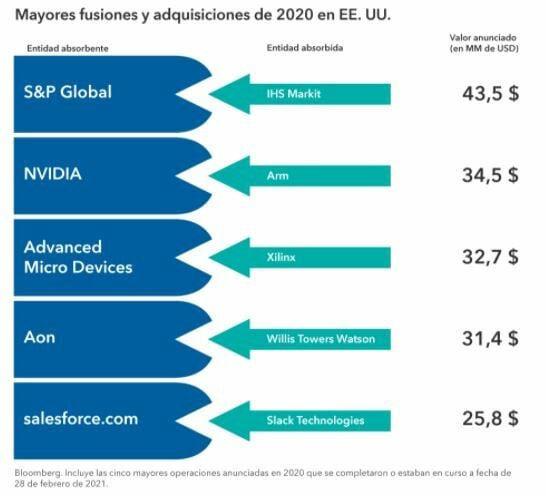

Las fusiones y adquisiciones no solo revisten gran importancia en el sector de la pequeña capitalización. Pueden afectar por igual a las compañías de los mercados de renta fija y variable. Sin perder de vista esta consideración, Wendt y otros gestores de Capital Group ofrecen sus reflexiones en torno a 5 cuestiones clave sobre la futura avalancha de fusiones y adquisiciones:

1. ¿Qué causa este auge de las fusiones y adquisiciones?

«Las compañías han superado la conmoción vivida durante la primera mitad de 2020 y ahora miran al futuro con más optimismo», señala Wendt. Muchas de ellas cuentan con balances sólidos y conciben las fusiones y adquisiciones como una estrategia de crecimiento.

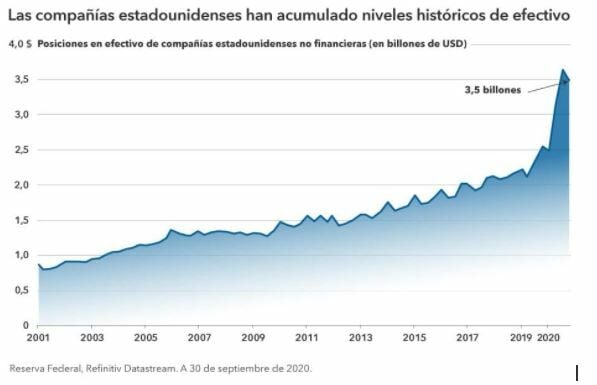

Además, según el gestor de renta fija Scott Sykes, las compañías han amasado cantidades de efectivo sin precedentes. Ciertos sectores, como las navieras de cruceros y las cadenas hoteleras, recaudaron efectivo con el propósito de capear la pandemia. Otros, tras la carrera inicial en busca de efectivo para protegerse de una recesión prolongada si fuera necesario, recaudaron fondos adicionales para aprovechar los bajos tipos de interés.

Muchos inversores esperan que las compañías recompren acciones y deuda, destinen fondos a adquisiciones, o bien opten por una combinación de estas tres actividades, destaca Sykes.

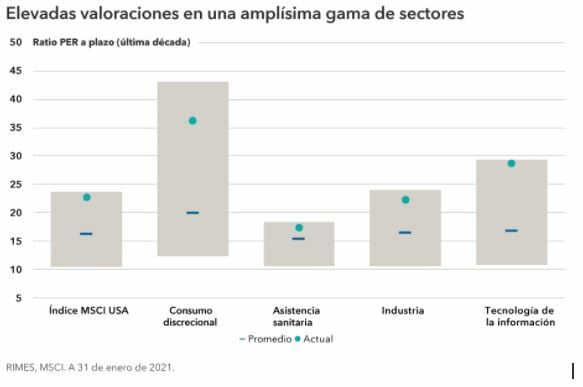

2. ¿Las altísimas valoraciones de capital afectan a estas operaciones?

«Los CEO no pueden disimular la sorpresa al ver el precio de sus acciones. Quieren usar esa ventaja estratégicamente; muchos pretenden llevar a cabo adquisiciones», aclara Wendt. «Nuestro contexto es el de un mercado boyante en el que el alto precio de las acciones permite que las compañías las usen como divisa».

Las compañías que llevan a cabo fusiones y adquisiciones son, a menudo, las que cuentan con un historial y un patrón relacionados con estas operaciones. «Existen compañías que sabes que tendría sentido que formaran parte de otras más grandes. De vez en cuando te llevas la sorpresa porque el absorbente acaba siendo absorbido», añade Wendt.

Mientras tanto, las compañías con más apalancamiento, como las del sector de alto rendimiento, podrían aprovechar esta oportunidad para salir a bolsa, según opina el gestor David Daigle, que subraya: «En vista de estas valoraciones, las compañías de capital privado quedarán relegadas a un segundo plano en lo que respecta a la compra de activos públicos. Sin embargo, pujarán con fuerza para obtener los activos que salgan a la venta a medida que las compañías intenten reposicionar sus negocios. No obstante, no es muy frecuente que a las valoraciones públicas, elevadas de por sí en esta situación, se sume una prima del 30%».

3. ¿Son buenas las fusiones y adquisiciones para los inversores?

Si bien es cierto que las compañías suelen hablar de las fusiones y adquisiciones como procesos creadores de valor, Wendt matiza que muchas de estas acaban destruyendo valor. Hace poco, la revista Harvard Business Review advirtió a los gestores que esta «oportunidad única de llevar a cabo adquisiciones» podría conducir a acuerdos que, en última instancia, resulten perjudiciales para ciertas compañías.

«No me apasionan las adquisiciones transformadoras; he visto demasiados casos en los que no han funcionado», confiesa Wendt. «Las fusiones y adquisiciones, a menudo, son el recurso de una compañía que agoniza. Son operaciones que fracasan tan a menudo como tienen éxito».

Por su parte, Sykes remarca: «En general, las fusiones y adquisiciones son un riesgo clave para el crédito. Las operaciones a gran escala suelen aumentar el apalancamiento y los riesgos. Estoy al día de las fusiones y adquisiciones, y evito o reduzco activamente las inversiones en aquellas compañías que, a mi juicio, puedan experimentar un mayor apalancamiento de forma drástica».

Pese a todo, el equipo directivo adecuado puede marcar la diferencia. «Muchos ejecutivos sienten apego por sus compañías; esto dice mucho acerca de su compromiso de maximizar el valor para los accionistas cuando están dispuestos a vender», explica Wendt. «Uno de mis ejemplos preferidos es el de una aerolínea que se vendió a sí misma en un momento en el que estaba registrando muy buenos resultados. Su CEO afirmó que simplemente no veía que existiesen posibilidades de que se convirtieran en ganadores a largo plazo en un sector en consolidación».

Por otro lado, ciertas compañías rechazaron ofertas increíbles solo para languidecer durante décadas tratando de recuperar su precio más alto.

4. ¿Qué sectores podrían experimentar una mayor transformación como consecuencia de este fenómeno?

El proceso de digitalización de todos los sectores motivará muchas fusiones y adquisiciones. La pandemia aceleró el crecimiento de gran cantidad de compañías tecnológicas, sobre todo de las predominantes en este sector. Aunque es posible que Facebook, Amazon y Alphabet se abstengan de llevar a cabo adquisiciones dado el estricto control reglamentario, otras compañías tecnológicas de menor tamaño podrían convertirse en objetivos o compradores, reflexiona Wendt.

Por ejemplo, los bancos siempre han querido hacerse con una parte del espacio de pago digital, pero la pandemia aceleró la transición a los pagos sin contacto. Los agentes de mayor tamaño, como PayPal, continúan llevando a cabo adquisiciones, pero es posible que en algún momento pasen a ser un objetivo.

Las compañías de juegos, como los operadores de casinos, también se mantienen al acecho en busca de ofertas digitales en las áreas de los deportes de fantasía y las apuestas en línea. «Este sector madura rápidamente y resulta mucho más fácil que un cliente conocido apueste antes que identificar a nuevos clientes», aclara Wendt.

Los medios de comunicación son otro sector que también está experimentando cambios de gran envergadura, varios de los cuales se ven impulsados por la evolución de la tecnología sin cables. «Hay mucha más competencia en lo que se refiere a creación de contenidos y no está claro si parte de la programación funcionaría bien en "streaming"», comenta Sykes. «¿Amazon, Netflix, o Disney+ comprarán contenido como en su día lo hicieron la CBS o ABC?».

Mientras tanto, es bien sabido que la gran industria farmacéutica apuesta por adquirir compañías más pequeñas con medicamentos a punto de obtener la aprobación reglamentaria. Sykes lo tiene claro: este año no será una excepción.

La innovación se encuentra especialmente fragmentada en el ámbito del desarrollo de medicamentos, donde muchos agentes pequeños se afanan en encontrar soluciones a los grandes problemas sanitarios. La presión legislativa por mantener bajos los costes y preservar el vencimiento de las patentes de medicamentos esenciales tiende a respaldar las fusiones y adquisiciones, independientemente de la coyuntura económica.

En lo que respecta al sector energético, es posible que las compañías lleven a cabo fusiones y adquisiciones a fin de crear una mejor estructura que les permita ser rentables, afirma Daigle. Muchas compañías apuestan por las energías renovables, ya que los Gobiernos de todo el mundo exigen una reducción de las emisiones. Las compañías cuya energía aún no es renovable tratan de consolidarse en un contexto de precios energéticos reducidos.

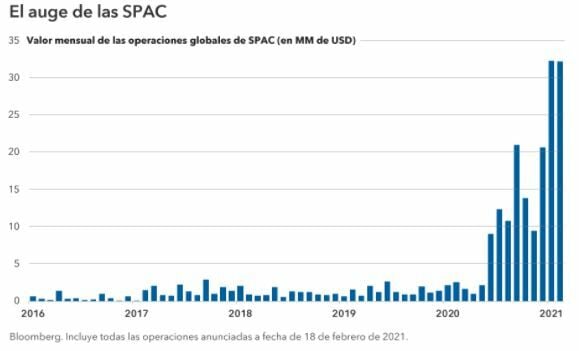

5. ¿Cómo cambian las reglas del juego las SPAC?

El frenesí en torno a las compañías con un propósito especial de compra (SPAC, por sus siglas en inglés) ha alcanzado su punto álgido. Shaquille O’Neal, exjugador de baloncesto profesional estadounidense, y Álex Rodríguez, exjugador de béisbol, son algunas de las personas que se han unido a la tendencia y han aportado fondos a una SPAC. Incluso las grandes corporaciones, como la compañía de alimentos de consumo Post Holdings o el fabricante de dispositivos Medtronic, están al tanto de este fenómeno.

Una SPAC permite que una compañía privada pase a ser pública sin atravesar el largo proceso de presentación de una oferta pública inicial u OPV. En esencia, el proceso consiste en que la SPAC cotizada en bolsa recauda efectivo a través del mercado y usa los fondos para adquirir una compañía privada. En comparación, la OPV exige que la compañía presente documentos para recaudar fondos como parte de su intención de salir a bolsa.

Más de 380 SPAC recaudaron 106.000 millones de USD el año pasado. Tan solo en enero de 2021 las SPAC recaudaron en torno a 32.000 millones de USD.

La gran cantidad de SPAC activas creadas en 2020 indica que los procesos de adquisiciones son excepcionalmente numerosos.

«Las fusiones y adquisiciones van a ser particularmente interesantes este año debido al aumento de las SPAC, que generalmente cuentan con dos años para llegar a un acuerdo o se devuelve el dinero», explica Wendt, quien ya ha invertido en varias SPAC. «Multitud de nuevas compañías se introducirán en el mercado, lo cual es fantástico para una organización con capacidades de análisis exhaustivo».