¿Saben cuál es el origen de la expresión “me ha puesto en un brete”?

Ya saben que se usa habitualmente para referirnos a que algo nos ha puesto en un apuro.

En esta cita de Diario de Navarra se ve el origen:

"El brete era un artilugio metálico que se usaba en los siglos XVI y XVII para que los presos no pudiesen huir ya que quedaban amarrados por los pies.

Por tanto, poner en un brete, sería equivalente a dejar a una persona sin escapatoria dialéctica"

Qué duda cabe que en apertura la FED ha puesto a las bolsas europeas en un brete. Al adelantar el calendario de subidas de tipos ha complicado un poco más las cosas. Pero si han visto el vídeo de apertura ya les comentaba que no las tenía todas conmigo respecto a la bajada y que no descartáramos un cierre del gap de apertura. Y es que en el fondo este mercado tiene espíritu lateral, y tampoco lo que pasó parece que sea una novedad excesiva.

Y así ha sido se ha buscado la excusa de algún dato macro bueno en EEUU y se ha reaccionado mucho desde mínimos para finalmente cerrar con bajadas más moderadas, camino de ninguna parte como todos los días.

Vamos con la crónica de la sesión al completo.

Ya tenemos la esperada reunión de la Reserva Federal y el mercado parece que no obtuvo lo que deseaba, y la verdad es que lo que comentó la presidenta de la FED parece que fuera a contrapié de lo que los inversores esperaban.

Recordemos que habíamos tenido una debilidad de la economía norteamericana al mismo tiempo que el duro invierno había castigado a todos los ciudadanos, y que todos los operadores estaban muy pendientes de toda cifra macro que aparecía para ver si una vez pasado el duro momento, volvían a repuntar, para intentar alcanzar la fortaleza que teníamos antes de las tormentas de nieve. Poco a poco, las cifras comenzaron a mejorar y todo el mundo se relajó un poco más.

Tengamos en mente que Reino Unido, otro país que se apuntó a los programas cuantitativos, se ha recuperado de forma magistral y la tasa de desempleo ha caído más de lo esperado al mismo tiempo que el mercado inmobiliario ha recuperado, tanto es así, que los programas de ayuda se empezaron a cancelar hace poco para intentar controlar las burbujas que pudieran estar creándose. La situación mejoró tanto que el banco de Inglaterra ya se puso en la boca la frase “subida de tipos” y la colocó en algún momento más o menos dentro de un año. Eso sí, dijo que los tipos estarían sustancialmente por debajo de cómo estaban antes de la crisis, pero hace poco también ha dicho que falta muy poco tiempo para poder recuperar la fortaleza que había antes de la crisis, por lo que eso de los tipos menores, está por ver.

Pues bien, ahora todo el mundo estaba mirando a Estados Unidos para ver si seguía un camino similar, y es exactamente lo que ha hecho. Uno de los problemas que teníamos era que se habían marcado un umbral de tasa de desempleo del 6.5% para empezar a pensar en subida de tipos, y al igual que en Reino Unido, la hemos alcanzado, o muy cerca de, muy antes de tiempo, por lo que se han visto obligados a pasar de umbrales para buscar algo más general que les permita valorar el global de la economía. La situación parece ser que va tan bien que han recortado una vez más los programas cuantitativos en 10.000 millones, lo que es un punto negativo para los mercados emergentes y bueno para el dólar. Por lo que respecta a los tipos de interés, ya dijo que los QE podrían terminar en otoño y la primera subida de tipos podría tener lugar seis meses después, en la primavera de 2015.

El movimiento fue el esperado una vez conocido esto, bajadas en absolutamente todo y subidas en el dólar y los tipos de interés.

Europa hoy está sufriendo el eco de lo que vimos ayer en Wall Street y tenemos bajadas generales en todos los índices y además subida de tipos general, y muy fuerte, en el mercado secundario de deuda europea.

España sube al 3.37%, Italia al 3.43%, Grecia sube al 6.83% y Reino Unido se dispara al 2.77%, subidas en porcentaje que rondan del 4% al 10% con respecto al cierre de ayer.

No ha podido ayudar a contener la subida de tipos la subasta que hemos tenido hoy en España de largo plazo, en donde hemos tenido bajada de tipos en prácticamente todos los plazos y algo muy positivo ha sido ver una muy ligera subida de tipos en un plazo pero con un disparo de la demanda, algo que muestra que hay mucho dinero esperando una oportunidad para poder entrar, algo que es muy bueno para los activos de riesgo y para nuestra economía.

La apertura en Wall Street ha sido como se esperaba, la baja, pero en realidad este efecto sólo ha durado alrededor de 30 minutos, porque pasado ese tiempo, conocimos datos macro que han gustado mucho al mercado, entre los que destaca el índice de negocios de la Reserva Federal de Filadelfia.

Dentro del mismo hemos tenido una de cal y otra de arena, en donde el índice de empleo ha descendido bastante, pero todo sea compensado por una fuerte subida en el índice general, un aumento significativo de los nuevos pedidos y además de la inversión de capital, indicadores de medio plazo que han gustado mucho.

Por lo que respecta a las bolsas en Europa, la vuelta al alza que ha tenido Wall Street con el dato anterior, no se está aprovechando, tenemos descensos generales y además casi todos los súper sectores en negativo, con las empresas de inversión inmobiliaria como las peores con un descenso de -1.95%, ya que la perspectiva de una subida de tipos es el principal enemigo de este sector.

Las materias primas también están con descensos generales, pero ayer tuvieron un cierto movimiento alcista algunas de ellas, y el crudo recuperó la zona de los $100 y viajes y ocio es uno de los peores con un descenso de -1.42%.

Los que menos dañados están son las aseguradoras con un ascenso de -0.24% y las tecnológicas con +0,13%, recursos básicos con un descenso de -0.08% y los bancos que caen -0.37%, con un protagonismo especial de los bancos españoles por medio de una recomendación de venta sobre BBVA de Societe Generale.

Las bolsas europeas se mueven a estas horas con descensos muy ligeros.

Y todo hay que anotarlo en el debe de la FED.

Tampoco es que sea su culpa, no se puede mantener esta situación demasiado tiempo, lo veremos más adelante en este artículo con el gigantesco balance de la FED.

Pero realmente lo que está molestando hoy al mercado no es el hecho de que la QE tenga los días contados, posiblemente hasta septiembre, sino el cambio de sesgo en cuanto a la primera subida de tipos de interés.

Ayer los futuros sobre fondos federales descontaban al 75% de posibilidades de que en julio ya estarían al alza los tipos de interés.

Hasta ahora se descontaba que pasaría eso pero tan pronto.

La reacción inicial no ha sido buena. Pero ahora la gran apuesta que debe hacer cada uno, es, ¿podrá un mercado que ha subido cerca del 200% por el dinero de la FED seguir manteniendo el tipo?. El tiempo lo dirá,

El caso es que unos por otros la casa sin barrer en Europa.

Y aquí tenemos el lateral que lleva entre pecho y espalda el eurostoxx

El gran lastre va a seguir siendo Wall Street , vuelvo a preguntarme por segunda vez ¿podrá seguir subiendo y subiendo sin los 85.000 millones de dólares mensuales y encima con perspectivas de subida de tipos?

Una opción muy válida es un lateral de todo el año, no la descartemos.

Ya comentaba hace algunos meses en esta misma sección, que se decía en bolsa, que suele ser tradicional que cuando un nuevo presidente llega a la FED las bolsas suelen dar algún sustillo. Es como si fuera tan importante, que lo es, la función de esta persona para las bolsas, que les diera un poco de miedo el nuevo que llega.

Pues bien ayer Bespoke investigó esto de forma científica.

Desde 1945, ha habido siete cambios de presidente, este sería el octavo cambio.

Menos en un año, en 1978 con Miller, en todos los demás en algún momento del año desde que se inició su mandato, se estuvo bajando un % relevante.

En 1945 con McCabe el 6,5%.

En 1951 con Martin el 1,7%.

En 1970 con Burns el 18,7%

En 1979 con Volcker el 5,8%.

En 1987 con Greenspan el 32,8%

En 2006 con Bernanke el 4,6%.

No es más que una anécdota curiosa, sin mayor relevancia, la realidad es que al final del año tras el inicio de su mandato sólo en dos ocasiones el S&P 500 terminaba bajando. Y la media anual da subida de 6,59%.

En fin, en cualquier caso siempre recordemos lo importante que es la FED, tan importante que ha pagado a golpe de talonario cada punto que ha subido el S&P 500 en los últimos años, por mucho que queramos pensar en milagros de las empresas, vean este gráfico de Zero Hedge:

.jpg)

Fuente: http://www.zerohedge.com/news/2014-03-19/most-important-chart-trading-fomc-statement

Como ven, la línea verde el tamaño del balance la FED, la azul lo que ha hecho el S&P 500 desde el 2012... Ahora se acaba la fiesta, ¿será posible que siga subiendo la línea azul cuando la verde se caiga? Este es el gran reto para las bolsas.... asunto a seguir....

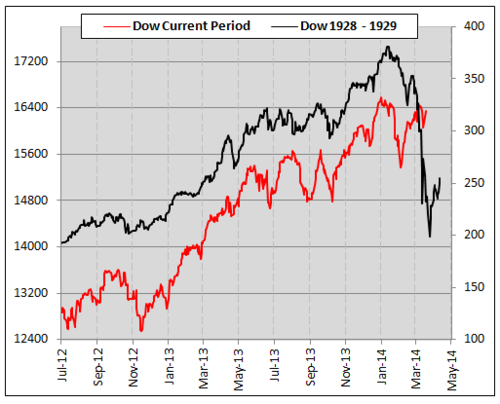

Como alguno de ustedes me preguntó que cómo iba la comparación esa famosa que se puso de moda, un tanto absurda, entre 1929 y la actualidad, aquí tienen un gráfico comparativo, aunque ya el tema se va olvidando lentamente

Fuente: https://31.media.tumblr.com/7062bf6ebb394621fb3a1ba47b0b5df0/tumblr_inline_n2p1noXm6w1sr2715.png

Pasemos a otros temas, repasada la actualidad.

Rohm McEvan publica un artículo en la revista Stocks and Commodities del mes de abril, donde reivindica el low-frequency trading. El autor dice que ante los nervios y las prisas del trading de alta frecuencia con muchas operaciones constantes, él prefiere las operaciones lentas, y dedicar el tiempo a vivir bien. Él intenta no sufrir el estrés de las operaciones rápidas, y sus ideas pueden venir a muchos inversores más tranquilos en la operativa.

Para ello recomienda detenidamente un método sencillo, que él asegura al final no tiene nada que envidiar a los rápidos.

Se limita a calcular al cierre de cada sesión en el Dow Jones, es de suponer que esto funcionará bien en cualquier otro índice bursátil los valores que suben y los que bajan en NYSE. Este dato aparece publicado por todos lados. El da esta lista de índices y ETFS como aplicables a la estrategia:

Since I am using the NYSE advance-decline data, I will

be following the Dow Jones Industrial Average (DJIA). You

could use exchange traded funds (ETFs) that track the DJIA

such as the SPDR Dow Jones Industrial Average Trust (DIA).

You could also follow a similar strategy using the NASDAQ

advance-decline data and its appropriate indexes, or ETFs such

as PowerShares QQQ Trust (QQQQ) or the NASDAQ-100

Equal Weighted Index Fund (QQEW).

Él se ha construido una hoja excel, donde anota cada día los valores que suben y los que bajan del NYSE (siempre del NYSE aunque luego aplique las entradas a otros índices).

En la tercera columna de la hoja excel calcula lo que llama el AD%, cuya fórmula es:

The formula for the daily AD percent change is ((Advancing issues minus declining issues) divided by (Advancing issues plus declining issues)) x 1000

Es decir, valores que suben en NYSE en el día menos los que bajan y el resultado se divide por el resultado de sumar los valores que suben y los que bajan, multiplicando todo por 1.000.

En la cuarta columna calcula el acumulado de la columna anterior que va arrastrando, y por fin en la última columna calcula la media de 1 año de la columna anterior, es decir del acumulado.

La técnica es simple, si el acumulado está por encima de su media de 1 año se entra en bolsa, si está por debajo se está fuera.

El resultado es sorprendentemente bueno, da muy pocas señales y suele andar bastante fino, eso sí las señales son de largo plazo.

Impuso estar largo entre el 95 y el 98.

Dentro entre el 2000 y 2002.

Dentro entre el 2003 y 2007.

Dentro desde el 2009 mediados de 2013, donde ya no miré más.

En total habrá sacado casi 12.000 puntos entre 1995 y mediado 2013, cuando con el clásico buy and hold se habrían sacado 8.000 y con unas variaciones y volatilidad tremendos.

Un método sencillo, que puede dar ideas para complemento de otros métodos además. Parece una idea bastante válida para trabajar en el laboratorio.

Es de destacar que el autor no plantea la posibilidad de ponerse corto en las fases contrarias. Y ya saben lo que les he comentado muchas veces a este respecto. Dada la asimetría de las bolsas, que se mueven muy diferente cuando van al alza que cuando van a la baja, no suele ser una buena idea intentar pillar cortos en fases bajistas, siempre hablando del medio plazo. El sufrimiento, los rebotes tremendos a la contra, las declaraciones e intervenciones políticas para que suban de nuevo, acaban por volvernos locos, al menos esa es mi experiencia personal. En cambio, cuando se va al alza, las cosas van más lentas más tranquilas, y con rebotes a la contra mucho menos enervantes.

El saldo de las instituciones a cierre de ayer, que era ligeramente comprador, se ha reducido un poco más por aumento de compras y descenso de las ventas, por lo que está al borde de la neutralidad, así que no hay que quitarle ojo.

La subasta de España:

España coloca deuda con vencimiento 2017 a una rentabilidad media del 1,331%, algo más alta que el 1,309% anterior. El ratio de cobertura se dispara al 4.14% desde el 2.18% anterior

En el vencimiento a 2019, la rentabilidad baja al 1,991% desde el 2,263% anterior. El ratio de cobertura sube hasta el 1.84 desde el 1.82 anterior.

El último vencimiento es para el 2028 con una rentabilidad que baja al 3,846% desde el 4,199% anterior. El ratio de cobertura baja ligeramente hasta el 1.89 desde el 1.99 anterior.

El objetivo estaba en colocar entre 4000 y 5000 millones, y ha colocado 5006.

Como vemos, colocación superior a lo esperado con un comportamiento de las rentabilidades que en general es favorable, ya que el único plazo que ha subido tipos, ha tenido un disparo de la demanda, algo que es muy favorable pensando en que hay muchos ojos vigilando una oportunidad de entrada en nuestro mercado de deuda. Debería ser favorable para los activos de riesgo y malo para los seguros.

Resultados empresariales destacados hoy en Wall Street:

Ayer fue KB Homes el encargado de poner el punto positivo al índice inmobiliario de Filadelfia y le toca a Lennar intentarlo.

Ha presentado resultados de $0.35, mejor de lo esperado que eran $0.28 y mejores que los del año anterior que fueron $0.26.

Las ventas han aumentado un 38% hasta situarse en los 1.400 millones de dólares, mucho mejor de lo esperado que eran 1.250.

Buena noticia es el comentario del responsable de la marca diciendo que los fundamentales de la recuperación del mercado inmobiliario siguen intactos.

La situación es algo compleja, porque esa posible subida de tipos en 2015 es un factor negativo para todas las constructoras y sólo hay que mirar el gráfico para ver las ventas que tuvimos desde la apertura.

Los datos de Europa de hoy:

Holanda:

Desempleo de febrero sube al 8,8%, más de lo esperado que era mantenerse en el 8,6%.

Dinamarca:

Ventas minoristas suben +0,7% interanual desde el +0,11% anterior.

Alemania:

PPI interanual de febrero baja -0,9%, justo lo esperado desde el -1,1% anterior. Más dato para el Euro

Los datos de EEUU de hoy:

- La venta de viviendas de segunda mano en febrero descendió -0.4%, justo lo esperado desde el fuerte descenso superior a 5% del mes anterior.

Las unidades anualizadas bajan hasta los 4.6 millones desde los 4.62 anteriores.

Nuevo descenso de las ventas que puede ser compensado en cierta manera por los buenos resultados de las constructoras que estamos viendo estos días y además los comentarios del propio sector en donde están tristes porque no van a poder satisfacer toda la demanda en primavera. El dato en sí es negativo para los mercados, bueno para los bonos y malo para el dólar

- Indicadores adelantados de febrero suben +0.5%, más de lo esperado que era +0.2% desde el +0.1% anterior.

Dato bueno para el mercado, malo para los bonos y bueno para el dólar

- Indicador de negocios de la Reserva Federal de Filadelfia de marzo sube a 9, mucho más de lo esperado que era una subida a 3.8 desde el -6.3 anterior.

Por dentro, tenemos:

Índice de empleo desciende a 1.7 desde el 4.8 anterior.

Indice de Precios pagados sube fuertemente hasta +5.7 desde el -5.2 anterior.

Indice de Precios pagados se reduce ligeramente a 13.9 desde el 14.2 anterior.

El índice de inversión de capital aumenta fuertemente hasta 31.3 desde el 19.9 anterior.

El índice a seis meses se reduce hasta 35.4 desde el 40.2.

Dato positivo para el mercado al aportar buenas lecturas de nuevos pedidos y de inversión de capital que compensan un poco el descenso del empleo, apuntando aún mejor medio plazo, por lo que es algo bueno para el mercado, malo para los bonos y bueno para el dólar.

Veamos hoy un interesante artículo de psicología del trading del doctor Steenberger:

Tres competencias centrales que veo entre los traders de éxito

A lo largo de mi carrera, me ha impresionado cómo de diferentes son los traders de éxito en sus personalidades, sus formas de operar y sus formas de ver los mercados. Hay, no obstante, algunas similitudes que destacan entre los que se ganan la vida con los mercados:

1. Piensan por temas. Los traders consideran distintos temas según el marco temporal en que operen, pero los buenos traders sintetizan la información del mercado y llegan a una visión de cómo es probable que operen sus mercados. En vez de comprar o vender impulsivamente cuando un mercado alcanza un nuevo máximo o mínimo o cuando un gráfico adquiere un aspecto determinado, ven un tablero de ajedrez más amplio: cómo están operando el resto de mercados, cómo los marcos temporales más pequeños encajan en los mayores, etc. Esta capacidad de sintetizar datos y enmarcarlos en temas es una gran parte de lo que ayuda a los traders a entender los mercados y a desarrollar la confianza para asumir riesgos calculados en búsqueda de mayores recompensas.

2. Gestionan el riesgo. Los traders de éxito pierden y muchas veces pierden frecuentemente. Pero saben cómo perder. Definen sus pérdidas aceptables por adelantado y se aseguran de que sus mayores operaciones ganadoras les harán ganar mucho más dinero del que pierdan en sus mayores operaciones perdedoras. Mantienen bajo control las pérdidas diarias, semanales y mensuales para poder aprender de los periodos de pérdidas y volver a entrar en números positivos una vez que vuelvan a ver bien los mercados. Los traders realmente buenos tienen malas rachas como el resto de nosotros, pero no pierden mucho dinero durante esos periodos.

3. Se mantienen flexibles. Los traders de éxito tienen la capacidad de apostar fuerte por las ideas de las que están convencidos y, sin embargo, también tienen la capacidad de cambiar esas perspectivas rápidamente cuando los mercados no confirman sus expectativas. Esta flexibilidad mental es lo que permite a un trader capturar las rupturas de los rangos, así como identificar el final de las tendencias. Los traders realmente buenos practican mentalmente una variedad de escenarios de mercado; no se casan con ninguno. Esto les prepara para actuar rápidamente cuando ven desarrollarse uno de esos escenarios en tiempo real.

Entender cómo opera *usted* cuando mejor lo hace es tal vez la cosa más importante que pueda hacer para mejorar su rendimiento. Si entiende *sus* tres competencias centrales durante sus periodos de éxito, es más probable que las aproveche con mayor consistencia – especialmente si puede transformar sus mejores prácticas en reglas de trading.

Traducido del original: Three Core Competencies I See Among Successful Traders

Resumiendo la sesión, bajadas moderadas en Europa, tras empezar con bajadas más fuertes después de que la FED ayer por la noche adelantara su calendario de subida de tipos. Se ha usado la excusa de buenos datos macro, para remontar bastante desde mínimos. El espíritu europeo sigue siendo muy lateral.