Ya falta poco para que termine un experimento llevado a cabo por la NASA, cosa de un mes, lo pueden ver en esta cita de la BBC:

Uno de los hermanos, Scott Kelly, iniciará en marzo de 2015 un viaje de un año a bordo de la Estación Espacial Internacional, en el que la NASA considera será el viaje espacial más largo jamás realizado por ninguno de sus astronautas.

Por su parte, su hermano Mark Kelly, técnicamente retirado de la NASA después de que su esposa, la excongresista estadounidense Gabriell Giffords, resultara herida de bala en la cabeza durante un tiroteo en Arizona en 2011, se quedará en tierra. Mark acudirá regularmente al centro de NASA en Houston para realizarse todo tipo de pruebas, y compararlas con los resultados de su hermano.

Es decir, dos gemelos, uno al espacio un año, el otro en la Tierra, ahora cuando vuelva el astronauta el mes que viene podrán comparar con total claridad, qué cambios ha sufrido. Buen truco este del gemelo.

Los operadores quisieran saber si el subidón de las bolsas, es cosa del hermano alcista, o del gemelo, que da el pego… ¿Será esto más que un rebote? ¿Será un cambio de verdad? Pues es imposible saberlo, no queda otra que esperar.

De momento la sesión se salda con subidas de casi el 3% y más en la mayoría de índices europeos que seguimos, y el S&P 500 reafirma la fuerza de su soporte 1.800, que es vital.

Una subida de más del 7% en Japón, la noticia de que el yuan se apreciaba con claridad (ya saben que los descensos se produjeron por su devaluación) y la subida del petróleo de nuevo en 30 dólares son la clave.

Desde el punto de vista técnico en Europa, de momento, no significa nada, y la tendencia sigue siendo bajista.

Vamos con la crónica al completo de la sesión.

Se esperaba una apertura fuertemente alcista. Estos son los factores a considerar.

1- El buen cierre del viernes de EEUU, es un primer apoyo para el fuerte rebote inicial esperado. Hay que recordar que hoy está cerrado por festivo, los futuros sí están abiertos en el Globex y suben con fuerza más del 1%.

2- China se ha pasado todo el fin de semana diciendo que iba a tomar medidas contra los malvados especuladores, por si querían hundir su mercado tras estar una semana cerrado por el año nuevo. La demagogia habitual ha tenido efecto, y más al ver que se fijaba el fixing del yuan al nivel más alto de tres meses. Ya saben que las bolsas son muy sensibles al cambio del yuan, y que celebran siempre que sube y se desploman cuando cae con fuerza. Se supone que esta es una señal del gobierno chino de que no quiere dejar caer el yuan, lo cual no es muy creíble, pero bueno, de momento es lo que hay.

3- Una de las mayores razones para la subida, es el subidón del 7,16% del Nikkei y del 8% del Topix en Japón. La demagogia china también ha ayudado a esta subida, junto con un dato de PIB peor de lo esperado, que ha activado el tema de “mejor porque así tomarán medidas”. Mucho cierre de cortos igualmente.

4- También es positivo que el crudo mantenga a estas horas las fuertes alzas que mostró el viernes. No anda demasiado lejos otra vez de los 30 dólares, cuando a finales de semana se había acercado casi a los 26 dólares.

5- El soporte mayor de todos los mercados que es el 1.800 del S&P 500 ha vuelto a resistir. Este soporte es vital, mientras no vuelva a ser amenazado hasta aquí hemos llegado. Ojo si algún día lo volviera a atacar.

Hay que recordar de nuevo que EEUU hoy estará cerrado, lo que puede condicionar la sesión europea por la tarde y hacerla lenta y con mucho menos movimiento que en los primeros compases.

Desde el frente corporativo tenemos:

HSBC ya no se va a ir de UK. Marcha atrás en la decisión de situar su cuartel general fuera de UK

E.ON y RWE. Moodys los sitúa en revisión para rebaja de calificación

El presidente de la asociación de la banca italiana, dice que las nuevas reglas de rescates son injustas y deberían suspenderse de inmediato.

Orange-Bouygues. El acuerdo se cree inminente.

H&M da ventas conforme a previsiones

En cuanto a datos macro en Europa para hoy:

A las 11 balanza comercial de la eurozona.

Jornada de fuertes subidas en Europa. El soporte 1.800 del S&P 500 ha sido vital. Además Japón ha subido más del 7%.

Los bancos se recuperan, gracias a los bancos italianos que suben con fuerza ante esperanzas de mejor acuerdo con el BCE. El sector de automoción también está muy fuerte.

Que las cosas están complicadas no seré yo quien se lo discuta, ya lo hemos comentado hasta la saciedad. Pero como dice el anuncio de la Compañía de seguros: ¡Perdonen que insista! Y me refiero a que hay dos cosas que no me cuadran mucho, si estamos a las puertas del apocalipsis. Ojo que ninguno de los dos son factores decisivos pero sí a tener en cuenta.

El primero es que de momento las grandes instituciones no han pasado a vendedoras de nuevo.

.jpg)

Como vemos, desde hace varios meses el Dax lo hace peor que el Dow Jones, pero desde enero lo hace mucho peor de forma más acelerada. Claro, las grandes instituciones no hacen presión en Wall Street, y sus bolsas bajan bastante menos pero aquí somos más débiles.

Vean por ejemplo la tabla de la semana pasada:

.jpg)

El S&P 500 se deja un 0,81%, pero es que el Dax se deja el 3,4% y el Ibex el 6,81% nada menos.

Por esto es totalmente compatible el que las grandes instituciones estén neutrales, PERO EN EEUU, que es siempre de donde tenemos datos.

Desde que pasaron a neutrales al cierre del viernes apenas hay en el S&P 500 un 2,1% de diferencia.

Vean en este gráfico, sus últimos grandes movimientos, que he marcado con trazo azul grueso.

.jpg)

Como vemos siempre se pierden tramos pues inician posiciones y cierran perdiendo algún tramo, pero su orientación es bastante fiable.

Y de momento siguen neutrales. Esto tiene dos lecturas. No es Wall Street el causante de nuestros males, pero imaginen si estos leones les diera por ponerse cortos en EEUU. Aquí ya sería la bomba con lo débiles que estamos. La lectura positiva, es que si cambiaran a positivo podría ser una esperanza para Europa. De momento no se ven cambios cercanos.

Y como decía al principio, ¡perdonen que insista!... con los insiders…

Los insiders, es decir directivos que tienen acciones de su propia compañía están comprando, e históricamente esto es bueno, aunque claro, volvemos a lo mismo de antes, para EEUU, Europa parece con sus propios problemas.

.jpg)

Como ven las fases de compras de insiderse suelen anteceder a claras subidas, así viene pasando desde 2008. El problema es que este indicador es algo lento, y a veces el proceso puede durar varios meses antes de la reacción, pero no es una mala indicación como podemos ver muy claramente. A tener en cuenta para el medio plazo. Muy en cuenta. Y además añadan esta cita de Bloomberg, todos estos datos son de fuente: Oakshire Finantial

A total of 699 officers and directors of American companies purchased their own stock in the last 30 days compared with 828 who sold, the most bullish ratio in more than four years, according to data compiled by The Washington Service and Bloomberg. Stocks with the worst losses, such as financial firms, are seeing the biggest increase in demand.

Pues ya ven 700 insiders han comprado las acciones de sus propias compañías en los últimos 30 días, es decir el mayor ratio respecto a los que venden desde hace 4 años…

Y aquí va otra divergencia favorable, para que no se diga:

.jpg)

Fuente y artículo comentando la divergencia: http://thereformedbroker.com/2016/02/12/a-positive-divergence-at-last/

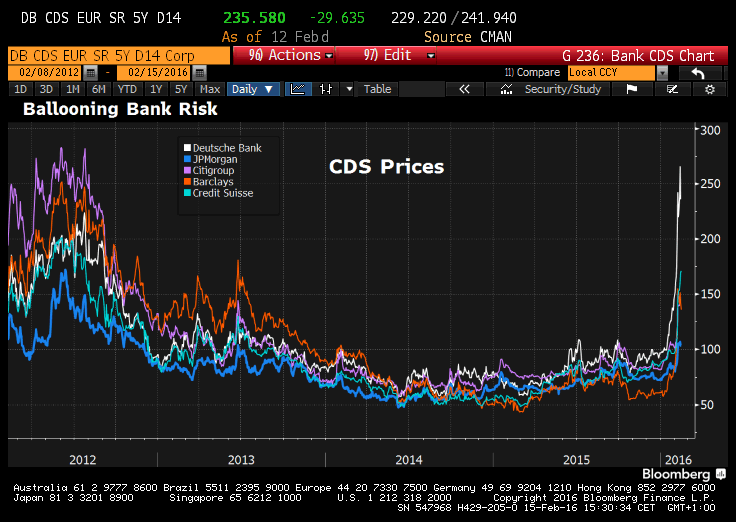

El tema y ahora pasamos a lo negativo, es que en Europa, tenemos nuestros propios problemas. Sinceramente se le tiene mucho miedo al sector bancario, vean estos gráficos con los credit default swaps disparados, a niveles como para no quedarse tranquilos

.jpg)

.jpg)

Fuente gráficos: https://twitter.com/Schuldensuehner

Y lo que es peor, y esto es muy importante. Yo diría que vital, que se está perdiendo la fe en que los bancos centrales puedan hacer mucho más si la crisis se acelerará, después de haber incrementado sus balances a niveles históricos, como puede verse en el siguiente gráfico.

.jpg)

El mercado se está desquiciando mucho en este proceso de pérdida de fe en los bancos centrales. La FED es uno de los que más credibilidad está perdiendo a pasos agigantados a ojos de los mercados. Ya no se fían de ellos. Aunque a lo mejor se equivocan. Vean a este respecto este curioso gráfico que me ha hecho reflexionar mucho.

.jpg)

En naranja las posibilidades de recesión por datos macro, y en amarillo la descontada por el mercado.

Como vemos desde 1981, el mercado siempre descontaba cuando se iban a producir las recesiones reales, menos posibilidades. Luego llegaba la recesión de verdad

Pero siempre, sin excepción, cuando el mercado ha descontado muchas más posibilidades de recesión que los datos macro, como es el caso actual, nunca acertó y no hubo recesión.

Desde luego que a mí me ha hecho reflexionar, igual la FED no está tan equivocada. No lo sé, pero este gráfico es para tenerlo muy en cuenta. La fuente es el Wall Street Journal.

Desde el punto de vista técnico, yo creo que está todo bastante claro, al menos en EEUU, y si no vean el gráfico de semanas del S&P 500. Esto es la clave de todo. Se dibuja la madre de todos los soportes. Es un soporte vital, si se pierde, ni divergencias, ni insiders, ni nada de nada, la caída sería durísima.

.jpg)

La directriz azul de largo plazo, es la que marca la subida desde 2008. La línea roja es la media de 200, que ya saben cómo se las gasta, desde 2011 no la pierde. Y todo confluye porque encima hay un soporte que es la línea roja horizontal, que tiene muy mala pinta, parece que es el límite de una figura de vuelta.

Todo en el mismo punto. Mientras todo eso no caiga, podemos tener una subida de algunos meses, tranquilamente. Pero si ese soporte cae, una caída mínima del 11% extra está garantizada, como mínimo hasta el retroceso de Fibonacci del 38,2% de toda la subida desde 2008 y puede que la caída extra fuera del 22% hasta la zona de retroceso del 50%. Impensable lo que caería Europa si a EEUU le fallan las fuerzas.

¿Conclusión? Los rebotes, o subidas incluso de cierto calado, son ideales para quitarse enganchones de encima, no para volver a complicarse la vida, salvo que se trabaje a bastante corto plazo. Está todo demasiado complicado.

Draghi, declaraciones:

A ver si al final Draghi…

Literalmente ha dicho, que tomarán medidas en marzo si las turbulencias de los mercados financieros o la debilidad de los precios de la energía contribuyen a reducir las previsiones de inflación de la zona euro…

Dice que el comienzo del año muestra que la zona euro afronta retos significativos. La actividad comercial tiene unas cifras que son más débiles de lo esperado y que los problemas de corto plazo requieren una monitorización muy exhaustiva.

Comenta que la recuperación económica progresa a un ritmo moderado pero que en algunas partes del sector bancario que todavía tienen dificultades y el sector de la construcción no se ha recuperado hasta el momento.

Vuelve a referirse a los mercados emergentes diciendo que su crecimiento se ha reducido.

Cree que hay que analizar si la política que llevan se está transmitiendo al sistema financiero y a la banca en particular, y que si se ven riesgos no van a dudar en actuar.

Pues que vaya preparándose.

Dice que las negociaciones entre Europa y Reino Unido de beneficiar ambas partes y además añade que una mayor integración de la unión monetaria es esencial. Precisamente, también dice que los billetes de 500 € se están cada vez destacando más por su uso en actividades ilegales.

Considera que los bancos son ahora muy diferentes a cómo eran en 2012. ¿Seguro? Puesssss, a la vista de este gráfico de credit default swaps contra la quiebra quien lo diría...Fuente: https://twitter.com/Schuldensuehner

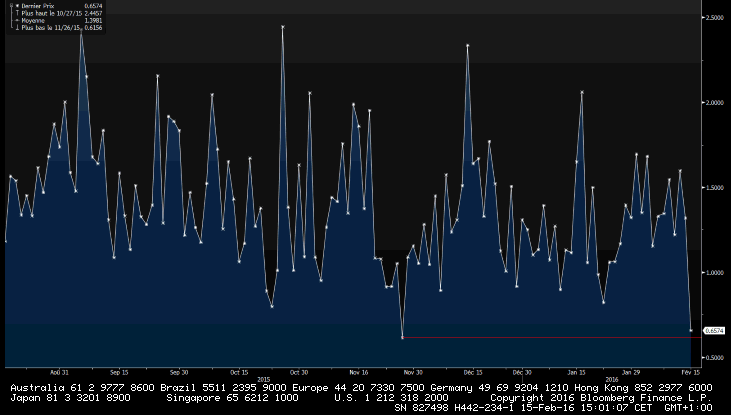

Ojo al ratio put call del Eurostoxx:

Está en los menores niveles desde noviembre...Esto no es bueno para las bolsas europeas y no termina de cuadrar con los sustos que hemos vivido. ¿Demasiada confianza en el rebote? Fuente: https://twitter.com/marjoriencelot

Los bancos de Japón, también entre la espada y la pared

El Banco de Japón ha sido el último en proceder a establecer la tasa de los depósitos en negativo, por lo que los bancos comerciales del país se están apresurando en reducir la tasa que pagan a los depósitos y eso que se está creando un entorno muy negativo.

Lo del entorno negativo viene porque ellos no están viendo que hay una especial demanda de préstamos que vaya a ser potenciado por un descenso del precio de los mismos, ya que consideran que tanto los hogares como los negocios tienen exceso de dinero, por lo que tiraran de efectivo en vez de pedir préstamos. Precisamente este entorno es el que más daño les hacen y encima tampoco pueden apretar mucho a los depositantes porque si empezasen a cobrar por tener el dinero depositado, se podría producir una descapitalización bastante fuerte de todos los bancos, situación que nadie quiere.

Por lo tanto, la tasa tipos negativos, algo que en principio podría hacer parecer que ayuda a los márgenes, no lo es tanto porque del lado de la demanda no está fuerte y no puede colocar el dinero para ganar más dinero, por lo que los tipos pueden caer todavía más.

Los datos de China de hoy

Hoy hemos conocido el dato de China de la balanza comercial de enero con un resultados en dólares de 63.290 millones, aumentando el superávit desde los 60.090 del anteriores y mucho más de lo esperado que era un descenso por debajo de los 60.000.

Con respecto a las exportaciones de enero, reflejo de la situación de la economía exterior, caen -11,2% desde el -1,4% y mucho peor que el -1,9% anterior.

Para las importaciones, reflejo de la economía interior, tenemos desplome de -18,8% desde el -7,6% anterior y mucho peor que el -0,8%.

Hay que ser conscientes de que justo cuando se está muy cerca de la festividad del año nuevo lunar la actividad baja bastante, pero aun así el descenso es considerable y provoca que el mercado espere que haya más debilidad del Yuan y prisa para que el Gobierno actúe más todavía para apoyar la economía.

Por otra parte, ya saben que más de uno y de dos piensan que las cifras son faltas. Hay que ser conscientes de que hay, en las cifras de exportaciones e importaciones, un juego de especulación encubierta (con facturas falsas, superiores a lo normal, etc) con el Yuan en Hong Kong, por lo que siempre estos datos se toman con pinzas.

Los datos de Europa de hoy:

Eurozona:

Balanza comercial de la Eurozona de diciembre aumenta el superávit a 24.300 millones de euros desde los 23.600 anteriores y mucho menos de lo esperado que era una mejora a 27.500.

Como todos los inicios de semana, vamos a ponernos al día en cuanto a diversas estadísticas.

Empecemos por los particulares y su encuesta de sentimiento de la Asociación Americana de Inversores Individuales, que es uno de los instrumentos de sentimiento contrario que más fiabilidad tienen de todos los que se publican y que dan pie incluso a sistemas de trading.

Estas son las últimas cifras disponibles:

| Sentimiento inversores individuales | |||

| Opinión | Última semana | Penúltima | Antepenúltima |

| Alcista | 19,20% | 27,60% | 29,80% |

| Bajista | 48,70% | 34,70% | 40,00% |

| Neutrales | 32,10% | 37,70% | 30,30% |

Los bajistas vuelven a desplomarse con nada menos que 19,2% y los bajistas se adueñen del sentimiento del mercado.

Y lo anterior es peor cuando vemos la media de 8 semanas que, tal como nos temíamos, no ha tardado en volver a tener una lectura negativa para el mercado.

La media de 8 semanas ya no está por encima de 30.

Le costó nada menos que 19 semanas para volver a estar por encima y las lecturas que ha dado son las siguientes una vez superó los 29 puntos:

29,35%, 29,44%, 30,81%, 31,29%, 32,17%, 33,08%, 33,36%, 34,36%, 34,91%, 35,03%, 34,86%, 35,4%, 34,39%, 33,69%, 32,33%, 30,58%, 28,84%, 27,33%, 25,72%, 24,36%, 24.4%, 24,28%

La de esta semana otra vez baja a 23,7%. así que todo el impulso que hemos tenido se ha cortado, tal como pasó en 2012, así que las dudas están sólidamente ancladas en el mercado.

Esta serie por encima de los 30 puntos la dio con el SP rondando los 1.900 puntos y la cerró rondando los 2050.

El Bullish Consensus de Market Vane vuelve a caer a 47% desde el 50% de la semana pasada. Sus lecturas hay que tomarlas de manera muy diferente a las de la AAII. Hay que tener en cuenta que este indicador de Market Vane está confeccionado mediante consultas no a particulares, sino precisamente a todo lo contrario, a profesionales del sector, es decir, CTA (Commodity Trading Advisors).

Tradicionalmente, de puertas adentro, en el mercado se considera que los CTA suelen estar en el lado correcto y que hay un indicador que miran con interés: el de la media de cuatro semanas. Por encima de 67% se interpreta como fuerte sentimiento alcista, que va menguando a medida que se aleja de ese nivel. La media de cuatro semanas baja a 48,5 desde 49,5 y debemos tener extremo cuidado con esta lectura.

Este indicador es uno de los más efectivos que existen para anticipar las tendencias bajistas cuando la media de 4 semanas baja de 50. Tiene un track récord impecable de acertar todos los grandes giros del mercado a la baja, es decir, de anticiparse antes que nadie a las tendencias bajistas, visto desde otro punto de vista, a confirmarlas.

1- Acertaron el crash de 1987 girando a bajistas antes de que pasara.

2- Acertaron el susto de 1998 girando a bajistas en cuanto se empezó a flojear, cuando a mediados de julio de 1998 el Dow Jones cayera de 9.36 la 7 a 7.467, es decir se metió entre pecho y espalda una bajada del 20,2% que hizo mucho daño al que no supo reaccionar a tiempo.

3- Pasaron a bajistas de forma continua desde primeros del 2000, cuando no parecía que vinieran los problemas y ya no pasaron de forma consistente a alcistas hasta que en el 2003 el mercado pasó a alcista.

4- En la crisis de 2007-2008 estuvo largo tiempo por debajo de 50…

5- En la última zona de problemas, entró por debajo de 50.

Sigamos con otros datos.

El porcentaje de volumen que viene de los famosos programas de trading de ultra corto de los 10 principales bancos mundiales y que nadie tiene muy claro cómo lo hacen, aunque cada vez empieza a haber más pistas y que sólo ponen para cuenta propia y a disposición de clientes con grandes fortunas, que fue en la semana anterior del 25,6%, queda en ésta en 21,4%. Hay que recordar que desde hace unos meses usan la trampa de dividir por dos el volumen habitual, por lo que si usáramos el cálculo antiguo, estaríamos hablando que la semana que cerca del 42,8% del total del volumen ha venido de este tipo de programas.

Podemos comprobar que en este tipo de operativas sigue dominando el mercado, creado por y para unas cuantas manos fuertes que hacen lo que les parece en cada momento.

Resumiendo la sesión, tenemos muy fuertes subidas en Europa, gracias a la revaluación del yuan, que disipa algo los temores respecto a su devaluación, la subida del petróleo de nuevo a los 30 dólares, las alzas de más del 7% en Japón en un solo día y el hecho de que el 1.800 del S&P 500 haya resistido. No obstante la tendencia aún sigue siendo bajista.