¿Saben cuál es el animal más fuerte del mundo?

Pues los copépodos, también conocidos como los insectos del mar.

Vean esta cita del Diario de Navarra:

“Una especie de crustáceos maxilópodos de 1 mm que tienen una fuerza de entre 10 a 30 veces mayor que los animales más fuertes. Pueden nadar además muy deprisa de manera que las corrientes no les afectan en absoluto”

Desgraciadamente en las bolsas, no se tiene la fuerza de los copépodos, y la corriente bajista arrastra a todo el mundo.

Hoy ha vuelto a ser un día muy duro.

- Las ventas han sido devastadoras, y como siempre últimamente encabezadas por los bancos. Societe Generale ha dado malos resultados y nada más abrir ya caía 12%, Credit Suisse estaba en mínimos de 25 años, los credit default swap de Deutsche Bank de deuda subordinada en casi 600 puntos, marcando ya problemas graves. ¿Y qué le pasa a los bancos?

- - La caída fortísima del crecimiento en China les llega como una onda expansiva en muchos de sus negocios

- - La exposición a emergentes, que no tienen forma de evitar la crisis con los problemas chinos les perjudican

- - La banca italiana tiene serios problemas de morosidad

- No está claro que estén en general los bancos de la eurozona saneados, se teme que hace falta aún mucho más dinero.

- La caída del petróleo, les puede hacer perder mucho dinero, porque están muy expuestos a las petroleras. Las más pequeñas ya empiezan a entrar en default.

- Con todos los bancos centrales apretando de nuevo el tema de tipos de interés, menos Yellen que aunque parece más despistada que un pulpo en un garaje no tardará en darse cuenta, el margen de los bancos no tiene esperanza alguna de recuperarse…

Como ven no lo tienen fácil, y ahora la nueva obsesión Deutsche Bank, el petróleo no ha ayudado nada con nuevas y duras bajadas, y ahora mismo está en 26,22 dólares tan sólo.

La tendencia sigue siendo bajista y todos los ojos están ahora puestos en el soporte 1.800 del S&P 500 que es el último que queda por caer.

Europa sigue estando mucho peor que EEUU.

Vamos con la crónica al completo de la sesión.

Se esperaba una apertura fuertemente a la baja en Europa. Estos son los factores a considerar.

1- Estamos pagando el flojo cierre de Wall Street sobre todo. A la hora del cierre europeo estaba alcista, pero al final perdió sus ganancias. Y es que tras dudar mucho la conclusión que sacó el mercado es que ve a la FED muy muy dubitativa, y con las ideas muy poco claras sobre lo que tiene que hacer. La historia de seguir con la subida gradual de tipos, con la que está cayendo, sonó bastante mal al final, aunque realmente nadie lo creyó. Más bien, la historia es una pérdida de confianza en que la FED controle la situación.

2- Además otro factor bajista fue que conforme avanzaba la tarde el petróleo no paraba de caer y al final perjudicó mucho a los sectores de materiales básicos y petróleo.

Durante la madrugada ha bajado más aún y sigue su caída libre, ya muy claramente por debajo de los 30 dólares, que era el soporte psicológico y ahora pasa a ser resistencia. Factor a vigilar hoy también.

3- La situación técnica sigue siendo totalmente bajista en todos los gráficos, por lo que hay que seguir siendo muy prudente.

4- Otro factor que inquieta mucho a los grandes operadores y aparece hoy en todas las crónicas, es el hecho de que ayer el spread entre los bonos americanos a 10 años y a 2, se comprimió hasta los 98 puntos básicos, y este es el menor nivel desde el año 2007. Es de todos sabido, que antes de las recesiones las curvas de tipos se aplanan e incluso se invierten. Por ello hay mucha inquietud al respecto. Y además esto incide más en la consideración, antes citada, de que la FED, parece andar muy perdida sobre lo que tiene que hacer.

En el frente corporativo, tenemos lo siguiente:

Cisco sube tras resultados.

Twitter se desploma el 7%, porque dio buenos resultados, pero defraudó en número de usuarios.

Rio Tinto da malos resultados y rebaja expectativas de dividendo.

Societe Generale da resultados peor de lo esperado por costes de litigios

Natixis da resultados mejor de lo esperado

En cuanto a datos macro no hay nada destacado en Europa.

Más información en el vídeo de apertura.

El mercado vuelve a retomar la tendencia bajista tras el rebote de ayer.

De nuevo ataque masivo a los bancos, con pérdidas en el sectorial del 6%, a mínimos del 2012. El petróleo en caída libre y Yellen que ha dado una sensación muy pobre de pérdida completa del control

El bund actuando como valor refugio con fortísimas compras, y las primas de riesgo aumentando. Las historias políticas en algunos países periféricos, no ayudan demasiado a la confianza en estos momentos difíciles.

El sectorial bancario griego con caídas del 15% a mínimos históricos, ya prácticamente no tiene valor ninguno de los bancos griegos grandes.

Además tras ver ayer lo que dijo Yellen, que todo era bastante maravilloso, los operadores se preguntan entonces por qué las curvas están en el nivel más plano desde 2007, lo cual siempre suele ser precursor de que las cosas no andan bien…

Pero bueno, dentro de lo difícil que está todo, vamos a intentar ver algo positivo.

¿Quién dijo que era difícil encontrar señales de esperanza en las bolsas en la situación actual? Pues aquí tienen.

Se denomina Insiders a aquellos directivos que tienen acciones de su propia compañía. En EEUU siempre han cuidado el cálculo de directivos que compran y/o venden estas acciones de sus propias compañías. Está claro que son los que mejor información tienen.

Los estudios históricos han demostrado que cuando son vendedores, no se pueden sacar consecuencias claras en el mercado. Muchas veces simplemente venden porque han cobrado así sus bonos, o por mil razones. Lo que si tiene correlación con lo que pasa en mercado es cuando compran. Normalmente cuando esto sucede en el medio plazo la bolsa acaba subiendo.

Pues bien, vean el gráfico de abajo. La línea blanca es el ratio entre las compras y las ventas de los insiders, y la línea azul es el S&P 500.

.jpg)

En 2009 compraron a bajo precio y acertaron. A finales de 2011 de nuevo volvieron a acertar. A mediados de 2012 lo mismo.

Recientemente compraron justo en los mínimos de agosto y aprovecharon bien el rebote, y ahora que volvemos a caer, vuelven a aparecer sus compras. De hecho son las segundas más fuertes desde el año 2011. Es una buena señal para las bolsas, no algo que se deba tomar como un axioma, pero sí un buen dato.

Como es muy buen dato, todo lo que comenta la revista Funds People, revista para mí imprescindible para quien se mueva en el mundo de fondos de inversión, en este artículo que recomiendo leer:

Análisis sobre quiénes son los inversores que están deshaciendo posiciones

¿Quién está vendiendo renta variable?

http://www.fundspeople.com/noticias/quien-esta-vendiendo-renta-variable-232497

En el artículo se dan datos que me parecen muy valiosos.

Para empezar identifican como una de las fuentes de ventas más fuertes, 100.000 millones en ventas desde noviembre a fondos soberanos relacionados con el petróleo, que ante el panorama con el oro negro, han tenido que vender acciones.

Y en segundo lugar otra importante fuente de ventas ha sido esta, vean esta cita:

En segunda instancia, vienen de los denominados fondos VAR, que son aquellos que tienen un límite de pérdidas por folleto dentro de un año natural. “En este caso les ha penalizado el hecho de que el descenso haya sido a principios de año. Ello les obliga a cerrar posiciones una vez se acercan a sus niveles de pérdidas máximos permitidos en un año, que no podrán abrir de nuevo hasta el año siguiente. Si el descenso, por ejemplo, se hubiera producido en agosto, tras un alza previa del mercado, no se hubieran visto obligados a vender”

Recomiendo leer el artículo entero pues hay muchos más datos importantes.

Pero atención a esta segunda fuente de ventas. La de los fondos VAR, y al comentario, de que no podrán abrir de nuevo hasta el año siguiente, o sea que no solo han tenido que vender, sino que son compradores que no vuelven a aparecer en el 2016… estos se han perdido…

Y los primeros, los fondos soberanos, pues para que volvieran el petróleo tendría que volver a subir en serio, y no tiene ninguna pinta. Alguna esperanza podría venir, no de una fortísima recuperación, pero sí al menos un poco, si se viera que Rusia y la OPEP se ponen de acuerdo en bajar la producción. Al final quitado el eje EEUU-Canadá, Rusia es quien parte el bacalao, es quien más reservas tiene fuera de la OPEP. Pero Rusia dice que quien tiene que bajar la producción es la OPEP, que ellos no producen de más, y la OPEP dice que primero que bajen producción ellos… Y ahí estamos, no parece fácil acuerdo. Así que como podemos ver este artículo nos revela dos fuentes de pérdida de dinero para las bolsas que han hecho daño, y es difícil que vuelvan.

En fin, el mercado aún sigue dando vueltas a lo que dijo ayer Yellen, parece un poco perdida, buena ella no, la FED en realidad, sin tener las ideas claras. Siguió insistiendo en lo de la subida gradual. Dudo mucho que haya ninguna subida en bastante tiempo, pero por acaso la hubiera guarden este gráfico de Bloomberg. En el mismo se ve reflejada la enorme diferencia que hay cuando la FED tiene un ciclo de subida de tipos de forma lenta o rápida:

.jpg)

¿Y China cómo va? Porque están cerrados toda la semana con la celebración del Año nuevo chino, pero para eso están los ETFs. El ETF principal sobre China, FXLP, el lunes bajó el 2,02%. El martes bajó 0,89%, y ayer subía algo más del 1%. Por lo tanto no ha hecho grandes cosas.

De quién parece se espera que se recupere es Apple.

Ayer alertaban los expertos americanos en opciones, que se están llevando a cabo en las últimas horas estrategias de opciones con fuerte volumen que solo ganan dinero si en mayo está el valor por encima de 110. Ahora anda por la zona 95,5.

De quien no se fía nadie es de los bancos italianos, vean los credit default swaps

.jpg)

Los de Monte dei Paschi casi a 700 puntos descontando ya posibilidades de susto de los gordos…

Como vemos no solo es Deutsche Bank el único que da miedo, y si nos vamos a UK…vean a Standard Chartered

.jpg)

El saldo de las instituciones al cierre de ayer sigue neutral y con actividad alta. Tal como están las cosas, si atacamos los mínimos de este año en Wall Street debemos estar atentos a lo que puedan hacer.

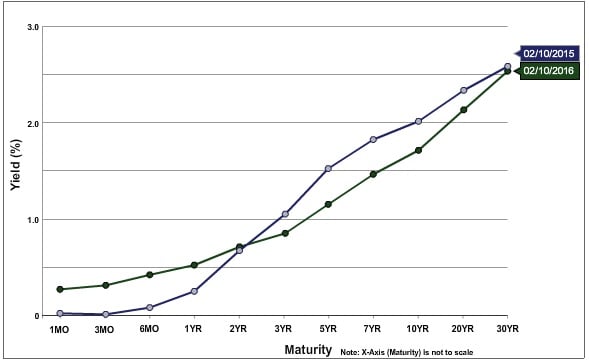

La evolución de la curva de tipos en EEUU

Vean en el gráfico adjunto del Tesoro de EEUU cómo estaba la curva de tipos nominal de EEUU el 10 de febrero de 2015 y cómo cerró ayer, un año de diferencia.

Vean cómo la parte más corta se ha levantado claramente y la más larga ha bajado, lo que genera un aplanamiento de la misma: suben los tipos a corto y bajan a largo.

Este momento no es nada bueno si se mezcla con el miedo a una nueva recesión y podría empeorar si no mejoran las perspectivas y la FED sube los tipos otra vez, pues los bancos centrales sólo tienen control de los tipos a corto plazo, pero los de la parte larga están en manos del mercado. Si un banco central quiere tener controlar los plazos de cualquier otra parte de la curva, se pone a comprar en el secundario esa deuda, como lo hizo con los QE:

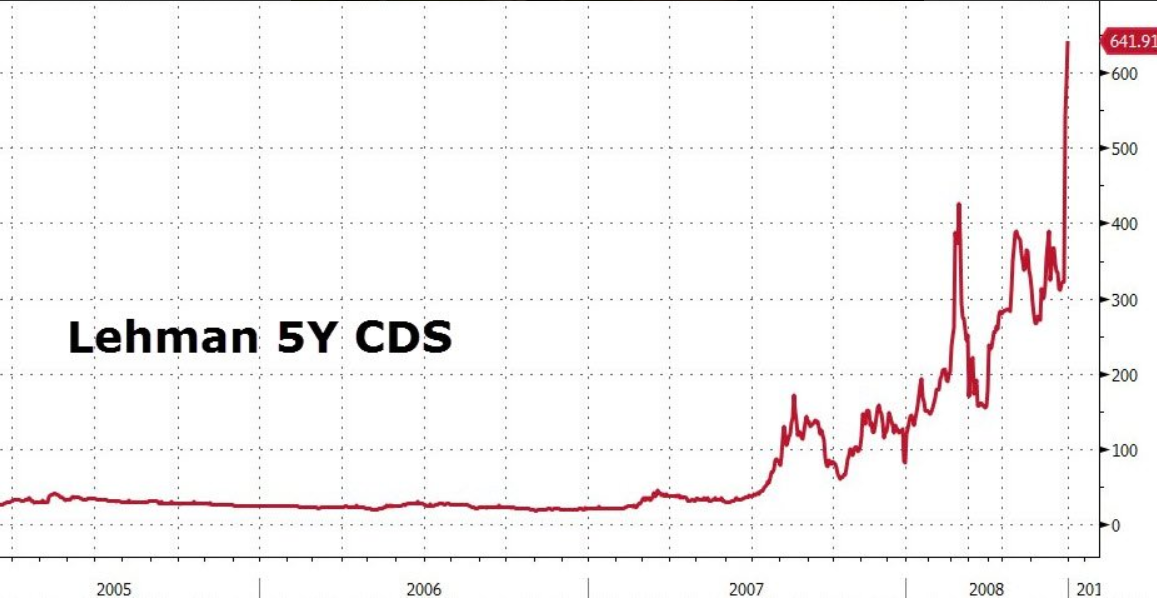

Deusche Bank vs Lehman ¿Cómo de preocupantes son sus niveles de CDS?

Los credit default swaps de deuda subordinada a 5 años de Deutsche Bank se disparan al alza 85 puntos básicos hasta récord histórico en 540 puntos básicos. Lo mismo pero a un año sube 114 puntos básicos hasta 552. Ojo con esto, que ya son niveles donde el mercado ve serio peligro de impago, no grave, pero sí serio.

En la deuda senior ven mucho menos peligro y aunque suben los credit default swaps a 5 años 43 puntos básicos están a 275 que no es peligroso.

Este es el gráfico de los CDS de deuda subordinada a nivel muy preocupante

.png)

Fuente Zero Hedge, y vean como andaban los de Lehman cuando se quedó sin liquidez

Misma fuente

Pero no se asusten aún. Estos eran los CDS generale y Lehman no los de la deuda subordinada. Si viéramos guardando la analogía que los CDS generales de Deutsche Bank llegan a 600 alarma roja total. Pero de momento están a 275 como decía más arriba, el mercado descuenta problemas serios y graves con su deuda subordinada pero no peligro de problemas ya graves en la entidad en general.

Total, resultados

Total ha presentado resultados con unas pérdidas en el último trimestre del año pasado de 1630 millones de dólares que se rebaja cuantiosa mente desde los 5660 millones de pérdidas que tuvo en el mismo período del año pasado. Parte de esta cierta mejoría están en que las devaluaciones han sido menores.

El beneficio ajustado cae -26% hasta situarse en 2080 millones de dólares, bastante mejor de lo esperado.

Las ventas también descienden -28% hasta situarse en 37.750 millones de dólares.

Alcatel-Lucent, resultados

Alcatel-Lucent ha presentado unos beneficios netos de 589 millones de euros, más que doblando el beneficio del año pasado. Parte de buen resultado se lo debe a la fortaleza del dólar.

Con respecto a las ventas, mejoran un 13% hasta los 4160 millones de euros. Si quitamos las divisas, aumentan un 4%.

Punto importante en esta compañía es el flujo libre de caja que alcanza los 1020 millones de euros y queda en 660 para todo 2015. El dato es importante porque es la primera vez desde que se creó la fusión entre ambas compañías, que tiene positivo este dato.

Zurich, resultados

La aseguradora ha presentado unas pérdidas netas en el último trimestre del año de -424 millones de dólares, bastante peor es que los del año pasado que fueron beneficios de 860 millones de dólares y además muy superiores a las pérdidas esperadas que eran de -218 millones de dólares.

El problema no está teniendo en su división de seguros, ya que de momento no es rentable pues está pagando más dinero de lo que cobra, sumando los partes y los costes. El volumen del negocio cae un 18% hasta los 16.200 millones de dólares. El retorno de la inversión cae a nada menos que +0,5% cuando el último trimestre del año pasado tuvo un 2,2%.

Adidas, resultados

Adidas ha presentado un avance de sus cifras de 2015 en donde se ve que en el último trimestre del año el beneficio neto aumentó un 12% hasta alcanzar los 720 millones de euros.

Con respecto a las ventas en 2015, aumentaron un 16% con respecto al año pasado si se eliminan los efectos de las divisas.

Si quitamos las divisas, dicen que esperan que las ventas aumenten algo más del 10% en todo 2016.

Rio Tinto, resultados

Rio Tinto ha presentado resultados de 2015 con unas pérdidas de 866 millones de dólares cuando el año anterior tuvo beneficios de nada menos que 6530 millones de dólares. Como nos podemos imaginar, parte de las pérdidas han sido por devaluaciones y provisiones en activos junto con pérdidas relacionadas con activos financieros y movimientos a las divisas.

Los beneficios subyacentes han quedado peor de lo esperado pues caen -51% hasta situarse en 4540 millones de dólares.

Como era de esperar, la cúpula directiva ha advertido sobre la política de progresivo dividendo ya que dice que va a dañar al negocio. De momento dicen que van a mantener el dividendo para todo el año 2,15 $ por acción, lo mismo que en 2014, pero probablemente se vean obligados en un futuro a tener que cambiar su política pues dicen que antes de establecer un nuevo dividendo, van a tener en consideración la rentabilidad del negocio, las perspectivas de los precios de las materias primas y la situación es hoja de balance.

Societe Generale, resultados

Ha presentado un beneficio neto que mejora un 20% hasta alcanzar los 656 millones de euros contando con unos beneficios de 147 millones de dólares de la venta de una participación en un banco. También aumenta las provisiones de costes legales en 400 millones y el total está ya en 1700 millones de euros.

Las ventas caen -1% hasta alcanzar los 6050 millones de euros.

Dada la incertidumbre del mercado ha dicho que su objetivo de conseguir un retorno del 10% está en entredicho.

Nokia, resultados

Nokia ha presentado resultados del último trimestre con unos beneficios de nada menos que 1790 millones de euros, pero es que recordemos que esta la venta de su negocio de mapas que le reportó unos ingresos de 1300 millones. Ajustados, son 498 millones de euros con respecto al mismo periodo del año pasado, lo que supone una mejora del 53% y encima mejor de lo esperado.

Las previsiones son las que más preocupan porque ve un entorno en donde la inversión de capital no va a ser favorable durante 2016, por lo que las actualizaciones de las redes a nuevos estándares, pueden sufrir. Con todo, dicen que es demasiado pronto para poder dar una perspectiva de la unión entre Nokia y Alcatel Lucent.

Los resultados empresariales destacados hoy en EEUU:

Twitter, resultados importantes

Twitter ayer tras el cierre presentó no resultados de pérdidas de -0,13 $, peores de lo esperado que eran beneficios de 0,12 $ pero ligeramente mejores que los del año pasado que fueron pérdidas de -0,2 $. En resultados ajustados, son beneficios de 0,16 $, más de lo esperado en este segmento.

Con respecto a las ventas, quedan en 710,5 millones de dólares, mucho mayores que los del año pasado que fueron casi 480, también ligeramente por encima de lo esperado.

Sin embargo, hay un verdadero problema con esta compañía que hasta cierto punto es extensible al resto de redes sociales: aunque haya mucho dinero puesto en ellas, nadie tiene claro que sea un modelo de negocio que pueda durar mucho más allá de una moda, por lo que cada vez que presentan resultados están con el miedo a que empiece a descender el número de usuarios en la red social o la participación en la misma.

Con respecto a lo anterior, el número de usuarios que se conecta al menos una vez al mes queda en 320 millones de personas, sin cambios con respecto al trimestre anterior pero que sube casi un 10% con respecto al trimestre del año anterior. La compañía se defienden diciendo que hay menos porque históricamente el último trimestre es su peor momento de todo el año, pero que remonta a principios del que viene porque hay más eventos que son comentados dentro de la red social. Su base de usuarios activos baja a 305 millones desde los 307 del trimestre anterior y ojo que esto es lo que más daño le está haciendo.

No debemos olvidar que ya ha habido una red social que ha cerrado, Tuenti. Los motivos son muy diversos y había uno que siempre se está mirando de reojo, como el que los usuarios superen determinada edad y muden a otras redes sociales o simplemente deje de ser una moda entre un determinado grupo de edad.

Twitter debe ofrecer más cosas porque otras maneras de interactuar en las redes sociales están teniendo mucho auge como por ejemplo Snapchat en donde una imagen vale más que los 150 caracteres.

Reflexionando sobre todo esto, los más veteranos recordarán que esto de las redes sociales ya se inventó antes de la aparición de los grandes como Facebook. Antaño se llamaba IRC. Era una especie de programita que se utilizaba los ordenadores de sobremesa de aquellos entonces y los primitivos portátiles, en donde se conectaban a unos servidores internacionales donde había salas o canales. La proliferación de la utilización de este servicio fue una de las cosas que hizo despuntar los cibercafés, pues muchos iban a estos locales para poder entrar en esos servicios al no tener disponible Internet en sus hogares tal como lo tenemos ahora mismo.

Pues bien, era estupendísimo y había canales de tu propia ciudad, hasta de tu propia calle, favoreciendo la interacción de muchísima gente, pero llegó un momento en donde las malas hierbas acabaron por destrozar todo lo que significaba este servicio, ya que empezaron a salir noticias de altercados y violaciones que habían sufrido algunas usuarias por conocer gente por este método.

La mala gente y el mal uso de este servicio hizo que fuera decayendo poco a poco y sólo hay que indagar un poco en las noticias de nuestro día a día para darse cuenta de que las redes sociales están teniendo un papel muy importante en un cierto ambiente de histerismo y crítica fácil que entorpece prácticamente todo. La última es lo que le pasó a Dani Rovira con la presentación de los Goya.

En resumidas cuentas, debemos estar muy atentos a los efectos secundarios que tenga precisamente esta conexión entre tantas personas, porque aunque muchos consideren estos servicios como una conversación en un bar, la realidad es que sus comentarios quedan plasmados y escritos para la posteridad mientras no se borren. La inmediatez del comentario y el muy importante alcance de todo lo que se escribe, amenaza con deteriorar este servicio exactamente igual que pasó ya con su precursor, por lo que es algo que debemos tener muy en cuenta, por encima de todo lo económico.

Cisco, resultados

Cisco ayer tras el cierre del mercado presentó unos beneficios de 0,62 $, mejores de lo esperado que eran 0,54 $ y también mejores que los del año pasado que fueron 0,46 $. Ajustados son 0,57 $.

Con respecto a las ventas, cae ligeramente hasta los 11.930 millones de dólares desde los 11.940 del año pasado, mejores de lo esperado.

Dentro de lo anterior, el negocio de routing mejora el 5% y ha permitido capear el descenso del 4% en las ventas del negocio de switching.

Aumenta su recompra de acciones en 15.000 millones de dólares y aumenta el dividendo número 24%.

Pepsi Co, resultados

Pepsi Co presenta resultados de 1,17 dólares, mejores de lo esperado que eran 1,06 dólares y también subiendo desde los 0,87 $ del año pasado.

Las ventas caen -6,8% hasta alcanzar los 18.560 millones de dólares, ligeramente mejores de lo esperado. También las divisas han hecho mucho daño.

Con respecto a las expectativas, los beneficios por acción están por debajo de lo esperado por el mercado.

Kellog, resultados

Kellog presenta resultados del último trimestre del año pasado con unas pérdidas de -0,12 $, mucho peores de lo esperado que eran 0,75 $ y ligeramente mejores que los del año pasado que fueron pérdidas de -0,82 $. Ajustados son 0,79 $.

Las ventas caen hasta 3100 millones de dólares desde los 3500 del año pasado, por debajo de lo esperado.

Reynolds, resultados

Reynolds ha presentado beneficios de 0,19 $, peores de lo esperado que eran 0,5 $ pero mejores que los del año pasado que fueron 0,14 $. Ajustados son 0,48 $.

Las ventas aumentan nada menos que un 43% hasta alcanzar los 3050 millones de dólares, lo esperado, gracias a un repunte del consumo interno.

Otra compañía que sube el dividendo nada menos que un 17% por los buenos resultados.

Con respecto a las previsiones, para 2016 tiene en mente unos beneficios por acción en el rango de 2,25 $ a 2,35 $, más o menos a lo esperado.

Los datos de Europa de hoy:

Suiza:

IPC de Suiza de enero queda en -0,4% desde -0,4% y lo esperado. Interanual en -1,3%, lo mismo y lo esperado.

Resumiendo la sesión, grave bajada en las bolsas europeas, como siempre mucho más que Wall Street, que tampoco está bien. Las ventas en el sector bancario han sido muy severas, y la crisis del sector es de órdago. Además se ha vendido deuda periférica, especialmente deuda portuguesa, que en 10 años se ha ido al 4%, impensable la que se estaría liando si no estuviera el BCE comprando. El petróleo sigue cayendo a plomo, y va por la zona de 26 dólares. La tendencia es duramente bajista, y todos los ojos están puestos en el soporte 1.800 del S&P 500.