Pero no será tan bueno si usted se dedica a la industria petrolera o invierte en empresas del sector. En este caso, las perspectivas no serán tan buenas.

Los expertos de Goldman Sachs acaban de reducir sus previsiones para el precio del petróleo en los próximos doce meses. Para el WTI creen que el nivel rondará los 75 dólares por barril en el segundo semestre del año que viene. Su anterior previsión eran 90 dólares. Para el Brent han rebajado el barril hasta 85 dólares, desde los 100 anteriores.

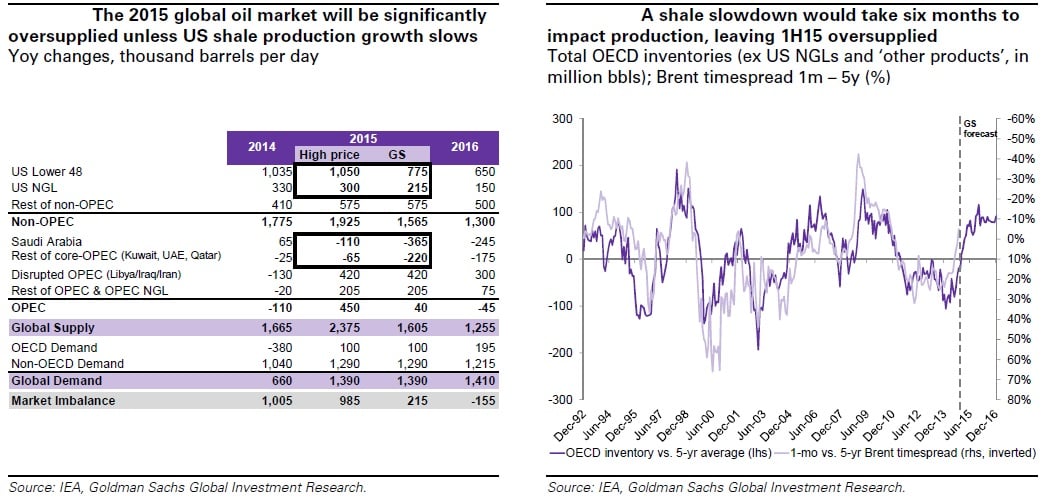

La situación podría estabilizarse en 2016 debido a dos motivos fundamentales: Por un lado, la OPEP podría comenzar a hacer algunos recortes de la producción para evitar mayores desplomes. Por el otro, la producción en Estados Unidos podría haberse reducido, ya que se espera que la extracción de petróleo no convencional podría quedar desincentivada para las empresas, si el petróleo sigue cayendo. La mayor parte de los analistas considera que por debajo de los 80 dólares por barril a las compañías ya no les compensa invertir en extraer combustible de entre las piedras. En Goldman Sachs creen que las empresas sólo dejarían de invertir cuando el petróleo caiga por debajo de los 75 dólares por barril.

Hasta la reciente caída, los expertos de Goldman Stanley consideraban que la producción en Estados Unidos podría crecer alrededor de un millón de barriles al día en 2015 y 2016. ¿Permitirá esta caída esas inversiones en los campos petroleros norteamericanos?

Si no es así, tal y como ellos esperan, para 2016 los expertos creen que el WTI podría volver a subir a 80 dólares y el Brent a 90 dólares. No se trata, tampoco, de una subida muy escandalosa.

¿Por qué estos bajos precios?

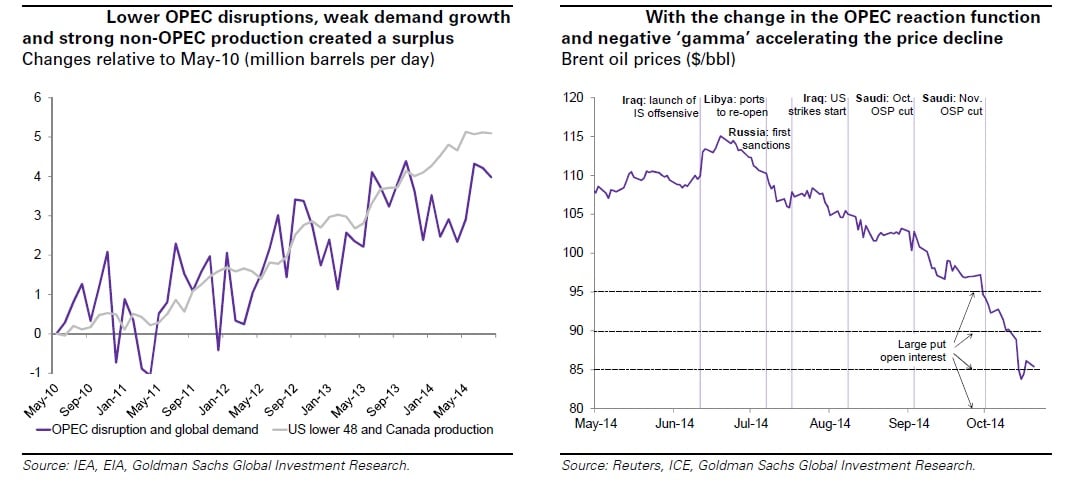

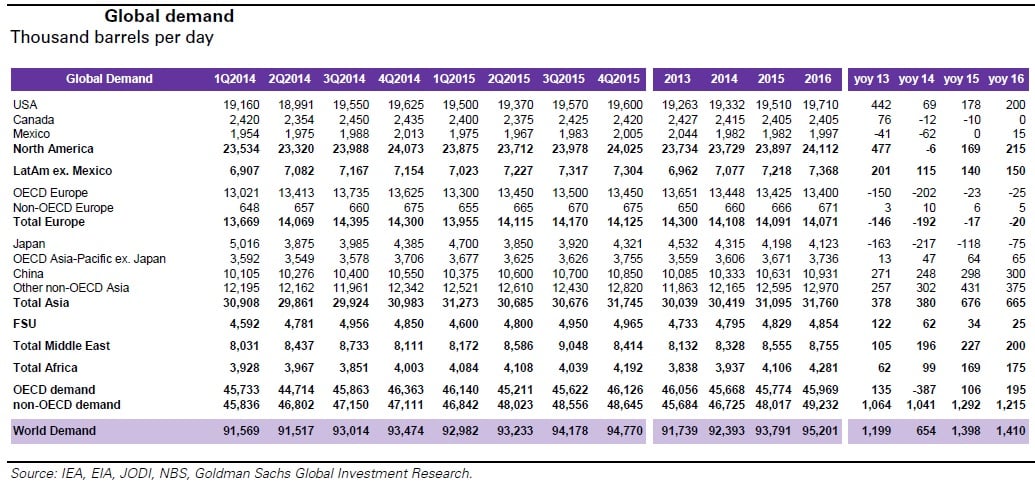

Los expertos de la firma de inversión, creen que la aceleración de la producción de los países fuera de la OPEP (Organización de Países Productores de Petróleo) sin contar a Estados Unidos, fundamentalmente Brasil y el Golfo de México. Además de que se espera un estancamiento en la demanda debido, sobre todo, a la ralentización de economía como la china. Estas dos circunstancias provocarán superávit de petróleo el año que viene.

Por otro lado, la revolución de petróleo y gas no convencionales en Estados Unidos ha provocado una caída sostenida de los precios que está pasando factura a la evolución de los precios en muchas economías. En opinión de estos analistas, la “Shale Revolution” va a destronar a la OPEP como principal actor de los precios en el actual contexto. De hecho, considera que en estos momentos son los márgenes del nuevo petróleo los que están dirigiendo los precios.

Desde los máximos de julio, cuando el precio del Brent superó los 110 dólares por barril, el precio ha caído más de un 20% y ahora mismo cotiza por debajo de los 86 dólares y ha llegado a estar peor. En cualquier caso, los analistas creen que con la llegada del invierno podríamos ver un tímido repunte en los precios debido al aumento de la demanda y a la incertidumbre sobre la próxima decisión de la OPEP. Tampoco descartan estos expertos una nueva interrupción de la producción en Libia, que podría volver a reducir la oferta y, por lo tanto, incidir en los precios al alza.

¡Ojo! porque los valores relacionados con el petróleo estadounidense, podrían verse muy perjudicados. Por eso en una nota separada, los analistas de Goldman Sachs han rebajado sus previsiones para el sector. Así, Los analistas de Goldman Sachs han mantenido la recomendación de comprar acciones de Halliburton, aunque ha decidido retirar a la empresa de su “Conviction Buy List.”

Por otra parte, en el banco de inversión han mejorado su apuesta por Garmin hasta comprar desde neutral con un precio objetivo actualizado al alza de 64 dólares por acción.

También han empeorado su apuesta por Anadarko Petroleum hasta neutral desde comprar.

Por último estos expertos apuesta por rebajar su recomendación por Diamond Offshore Drilling hasta vender desde neutral.

Si quiere recibir alertas cuando el petróleo cambie de ciclo bursátil, pinche aquí.