“El mercado puede permanecer irracional más tiempo del que usted puede permanecer solvente”. John Maynard Keynes

Hoy me gustaría plasmar en esta, mi tribuna semanal de opinión mi visión más pura del mercado actual, aquellos que me siguen con asiduidad conocen mi forma reflexiva de analizar el mercado, imprudente de exponerlo y decisiva para operarlo. John Templeton mantenía que las cuatro palabras más caras en el mundo de la inversión eran “esta vez es diferente” mientras que mi admirado Peter Lynch nos explicaba que “todo el mundo tiene la inteligencia para ganar dinero con las acciones. Pero no todo el mundo tiene el estómago necesario. Si eres de los que venden todo cuando le entra el pánico, deberías evitar por completo las acciones y los fondos de inversión mutua” y no le faltaba razón ¿no creen? La cuestión que se plantea es ¿en qué momento de mercado nos encontramos y qué hacer?

Un mercado alcista tiende a escalar el muro de la preocupación. Lo cual quiere decir que cuando toca fondo, los problemas son bien conocidos y ampliamente justificados, pero a medida que el mercado se recupera poco a poco, pierden magnitud a ojos del inversor. Pero no hay que olvidar que los mercados alcistas ‘disimulan’ las grietas, mientras que los mercados a la baja las exponen. En cualquier caso las grietas siempre están ahí. Sabemos que el mercado de valores es un excelente mecanismo de descuento del futuro y no hay que subestimar nunca este factor. Somos conocedores de que se mueve por lo que los inversores en bloque esperan que suceda en el mundo real en un plazo de unos seis a doce meses. Por experiencia sé que es muy difícil predecir la evolución del mercado y sobre todo hacerlo perfectamente de una manera continuada. Siempre mantengo que los Traders debemos ser francotiradores bajo un stock picking muy ajustado en nuestra selección de valores atendiendo a su vez que un buen medidor del market timing debe ser capaz de ir en contra del sentir generalizado del mercado y controlar sus propias emociones. Ello me ocupa y a ello me dedico.

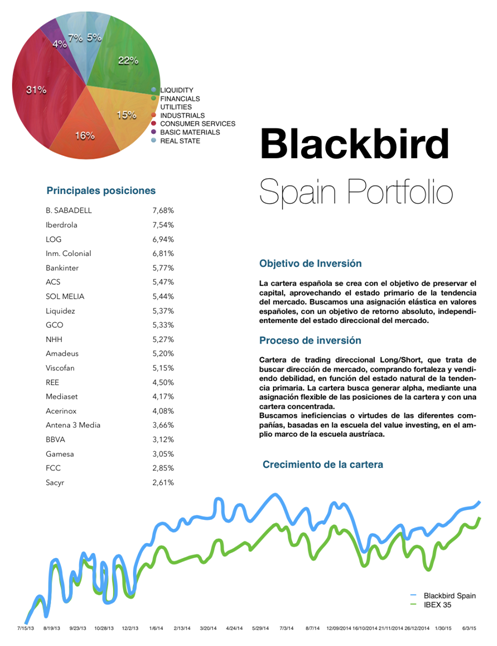

Nuestra visión en Blackbird es clara, observamos que los mercados de Renta Variable europea dan la primera señal de agotamiento tras unas inspiradas tendencias al calor de las políticas monetarias del BCE. Los mercados de equity en Alemania y Francia han descansado con subidas moderadas durante la semana, en lo que podría ser el comienzo de un mercado en rango, que reduzca la rentabilidad anualizada de los selectivos, que como comentábamos en nuestros informes del “Black Whisper” la semana pasada, llevan ritmo del 100% anualizado, algo que se antoja complicado por no decir imposible. La excusa de la semana pasa por la compra del banco inglés TSB por parte del Sabadell. Una ampliación menor de lo esperado sirve como catalizador en el sector, simplemente por el hecho de los múltiplos que está dispuesto a pagar el banco catalán, dando muestras de que el sector está barato y que las operaciones corporativas podrían dar paso a un mercado de consolidación, ahora que el sector financiero por fin se ha recuperado. Esta era la decisión que nos ha hecho rotar nuestras carteras auditadas y tras algunas dudas previas por parte de los mercados, por fin tenemos los frutos de nuestra decisión. Los mercados están preparados para arrancar en tendencia y nosotros tenemos todo el trabajo previo, para poder aprovechar el intento definitivo de Mr. Market de arrancar en tendencia y saber al fin, las posibilidades que nos permite el QE ¿La respuesta? Solamente la sabe el mercado, pero estamos preparados para asumir los retos que se nos presentan los próximos meses.

Dicho esto, es interesante que cuanto más tiempo llevo en este negocio, más preparada me siento para expresar mis opiniones sobre el mercado, aunque como decía al inicio de mi tribuna probablemente en muchos casos soy bastante imprudente al hacerlo, pero a su vez considero que es necesario ser clara en torno a mi visión del mismo por todos aquellos que seguís dichas opiniones y agradezco infinitamente tener la posibilidad de exponerlo públicamente. Sin embargo, siempre introduzco mis puntos de vista con la afirmación de que son mis opiniones personales, expuestas con humildad. Un consejo general que daría en la coyuntura actual de mercado a quienes intenten determinar con exactitud los market timing es que muchas tendencias alcistas duran más de lo esperado, como pudiera ser el caso de USA. Asimismo, tras un fuerte y sostenido mercado alcista, un nuevo mercado bajista puede a menudo tener algunos inicios tambaleantes antes de arrancar en serio, pienso en ello en cuanto a que se necesita varios intentos para matar la consolidación de una tendencia alcista. No hay que olvidar que la tendencia a largo plazo está arriba y por tanto es probable que muestre una predisposición optimista, por ende mi experiencia me dice que después de una prolongada subida ¡es cuando más hay que estar en guardia!

Hemos acontecido una semana de corrección en los mercados financieros, llevada en volandas por la correlación que existe entre el EUR/USD, el petróleo y el DAX en las últimas semanas. El desplome del crudo, ha tenido menores repercusiones de las esperadas en el poder adquisitivo de los consumidores de la zona euro, debido al desplome del EUR/USD y la cotización en USD del petróleo. Este suceso ha provocado un efecto nocivo sobre las importaciones, si bien es cierto que beneficia claramente a las compañías exportadoras. Por ahora, analíticamente estoy observando como el rebote del crudo está acelerando el proceso correctivo del EUR/USD, lo que penaliza a la baja al DAX, que ve de qué manera sus exportaciones se pueden ver afectadas por el rebote del EUR. De todos modos, la situación es coyuntural y una excusa de los inversores más nerviosos para recoger beneficios, ¿no les parece?. Vamos a estar muy atentos en qué nivel se frena el proceso correctivo para seguir comprando.

Hay que estar muy alerta con los movimientos correctivos que se suceden en Wall Street, puesto que la amplitud de mercado es muy divergente y como en varias ocasiones mantenemos, los cuatro drivers que Benjamin Graham nos enseña sobre techos de mercado, se cumplen todos; elevados precios en referencia histórica, elevados ratios PER, elevados movimientos corporativos e importante nivel de Margin Debt. De todos modos, los mercados pueden extremar la irracionalidad hasta límites insospechados, por lo que mientras el mercado no rompa soportes clave, lo mejor es entender todo castigo como una corrección.

No olviden que nuestro querido mercado de valores se sitúa en el corazón de dos emociones humanas básicas; ¡el temor y la codicia! Por encima están las modas cíclicas que engullen al inversor cada cierto tiempo. El que sea capaz de aislarse de estos elementos, ser consciente de ellos y aprovecharse cuando sean relevantes, pero sin permitir que le engullan, y ser siempre consciente de lo que son en realidad, habrá asentado las bases para convertirse en un Trader de éxito.

Gisela Turazzini

CEO, Blackbird