Del análisis de la cuenta de resultados, cabe destacar que el margen de intereses experimenta un ligero descenso respecto al primer trimestre de 2015, alcanzando los 551 millones de euros. Esta pequeña variación se debe al impacto por la eliminación de las cláusulas suelo, que ha sido de 18,8 millones en ese periodo. Si excluimos ese impacto, el margen de intereses se incrementa un 1,4%. Es importante señalar que continúa la caída del coste del pasivo de clientes y que el banco está aumentando los tipos en la nueva producción del crédito, hasta un 3,4% de media, por lo que el negocio bancario con clientes minoristas (particulares y empresas) continúa siendo la palanca fundamental del margen de intereses.

Por su parte, los negocios desarrollados mediante alianzas estratégicas han mostrado una evolución muy positiva durante este trimestre y una aportación relevante al beneficio del grupo. A efectos de comparar la evolución de las comisiones por servicios con el resto del sector, es necesario añadir los resultados de las alianzas a las comisiones directamente percibidas por el banco. Así, los ingresos procedentes de las empresas participadas y de las comisiones han aumentado un 2,1%.

Respecto al ROF, que en el primer trimestre alcanzó los 99 millones €, descendió un 47,3% en comparación con el mismo periodo del pasado año, por lo que el margen bruto se situó en los 831 millones €, un 10,5% menos. Ahora bien, el margen bruto ex-ROF, y sin tener en cuenta el impacto de las cláusulas suelo, alcanza los 751 millones en el primer trimestre de 2016.

Además, es de resaltar que el 83% del margen bruto lo constituye el margen de intereses y las comisiones, es decir, el negocio recurrente bancario, frente al 76% de hace un año. Por tanto, una importante mejora en un entorno muy competitivo.

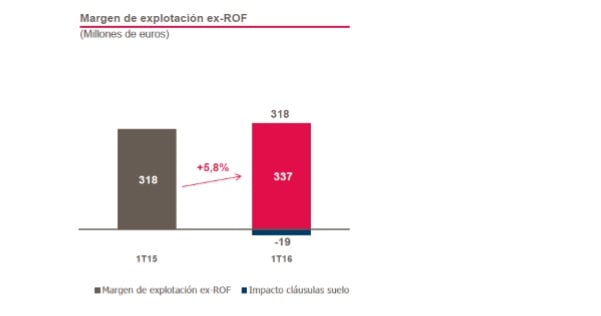

Los costes de administración y amortizaciones, de 414 millones €, se redujeron un 1,9% respecto al mismo periodo del año anterior. El control de costes es una de las prioridades del banco y, en este sentido, cabe destacar que los gastos de administración han disminuido un 2,5%. De esta forma, el margen de explotación de la actividad comercial (sin considerar el ROF ni el impacto de las cláusulas suelo) se situó en 337 millones €, un 5,8% más que en el mismo periodo del año anterior.

Tras este último margen de la cuenta de resultados, Popular constituyó provisiones netas por importe de 292 millones €, un 19,3% menos que en el primer trimestre de 2015, para obtener un beneficio neto de 94 millones €, un 2,6% más que en el mismo periodo del año anterior.

Estabilidad del crédito rentable, mientras que el de empresas (ex-promotor) sigue creciendo

Es de destacar la estabilidad del crédito rentable; mientras que el de empresas continúa creciendo. Asimismo, el crédito rentable promotor sigue reduciéndose, más de un 11% respecto al primer trimestre del pasado ejercicio.

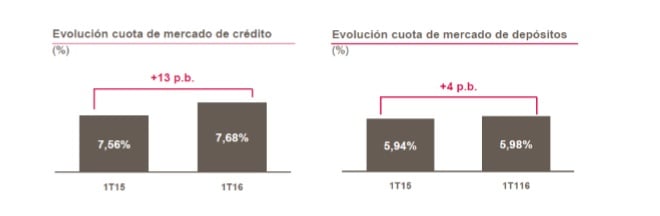

Si analizamos con más detalle la evolución del crédito trimestral, podemos comprobar que tanto en febrero como en marzo la contratación ha crecido, fundamentalmente en pequeñas y medianas empresas y autónomos. De hecho, en los dos últimos meses del trimestre, los resultados alcanzados son similares a los del ejercicio anterior. Es de resaltar el elevado dinamismo en el segmento de las pymes y los autónomos, que representa el 64% del crédito concedido por Popular en lo que va de año. Esta fuerte actividad comercial ha supuesto que la cuota de mercado en crédito mejora 13 p.b. hasta el 7,68% y la de depósitos aumenta 4 p.b. hasta el 5,98%.

Asimismo, el banco ha aumentado 39 p.b. su cuota de mercado de crédito a empresas, hasta el 12,28%. La evolución de los negocios de seguros y tarjetas ha sido también muy positiva, con un aumento del 0,8% en el número de pólizas distribuidas del negocio de seguros y un crecimiento del 3,6% del saldo del negocio de tarjetas.

En relación a los recursos de los clientes, en los tres primeros meses de este año han aumentado un 3,6% respecto a marzo de 2015 y alcanzan un total de 86.772 millones €.

Fuerte ritmo de venta de inmuebles y descenso de la ratio de mora por noveno trimestre consecutivo

En el primer trimestre, el banco ha vendido un total de 510 millones € en inmuebles, con un aumento interanual del 4% en el tramo minorista.

La ratio de mora desciende por noveno trimestre consecutivo y se sitúa en el 12,68%, 64 p.b. menos que en el 1T 2015.

Solvencia y liquidez

A cierre del primer trimestre de 2016, la ratio CET1 phased-in se sitúa en el 12,81%. Popular mantiene un elevado exceso de capital sobre el mínimo regulatorio, 256 puntos básicos sobre el requerimiento SREP. Por otro lado, el fully loaded, alcanza el 11,10%, 56 puntos básicos más que en el primer trimestre de 2015, nivel ampliamente satisfactorio.

Por último, la ratio de apalancamiento sigue siendo una de las mejores del sector y se sitúa en el 5,97%. La ratio LTD marca su mejor registro, con el 107,3%, muy cerca ya del objetivo del 100%.

En el primer trimestre de 2016, Popular completó una emisión de cédulas hipotecarias por un importe total de 1.500 millones € a un plazo de seis años. La emisión confirmó el respaldo que los mercados de capitales otorgan a Popular, determinado por el conocimiento que los inversores institucionales tienen del modelo de negocio de Popular, de su capacidad de generar beneficios a medio y largo plazo y de su solvencia. Así, se obtuvo una respuesta muy positiva, tanto a nivel de inversores internacionales, que alcanzó un 77% de la demanda recibida, como de los nacionales, que representaron el 23% restante. La demanda final de la emisión superó los 2.800 millones €.