La unión crearía el mayor operador del mercado europeo y el tercero del mundo solo por detrás de CME, ICE (NYSE, Amex y Euronext) y eso es lo que despierta los recelos europeos.

Como ocurre cada vez que se produce el anuncio de una operación corporativa en el sector dentro de Europa todas las miradas se fijan en BME, uno de los pocos operadores independientes en una plaza de la importacia de Madrid.

%%%Indíquenos si quiere recibir alertas de BME|BME%%%

Si las autoridades europeas decidieran echar al traste la fusión entre sus dos rivales no cabe duda de que la institución que preside Antonio Zoido volvería a aparecer en las quinielas como posible objetivo de un operador más grande. Esto lleva sucediendo más de una década y probablemente no dejará de ocurrir hasta que recibe –si ocurre- una oferta de compra.

Los expertos destacan los atractivos de BME; entre otros su exposición a los mercados emergentes, su eficiencia y rentabilidad –entre las más altas de Europa- que se han conseguido gracias a una reestructuración de costes hace ya unos años. Además, el lanzamiento de la plataforma de contratación de fondos de inversión le dan un toque aún más atractivo. Sin embargo Bolsas y Mercados Españoles no ha recibido de forma oficial una oferta en firme.

Uno de los grandes atractivos de la firma española es su rentabilidad por dividendo, que ahora mismo ronda el 5,8%, según los datos de Facset, por encima de otras gestoras como la propia Deutsche Bank, que ahora mismo está en el 3,2%.

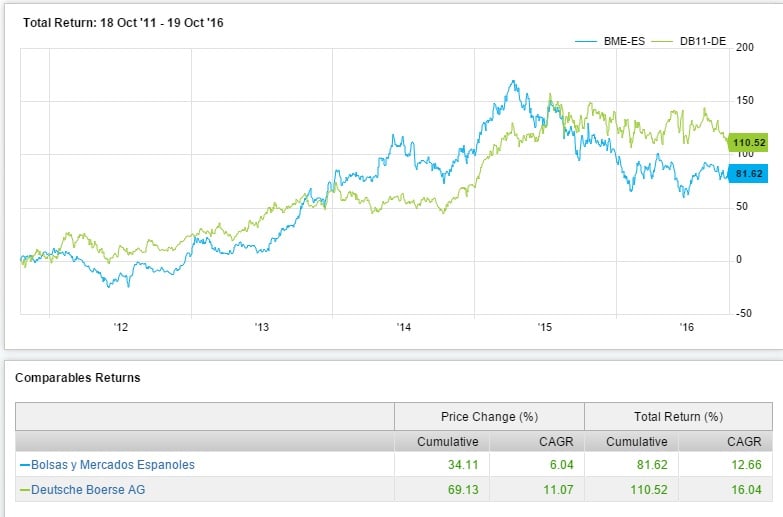

El alto dividendo ha permitido que en los últimos cinco años los inversores de la compañía hayan revalorizado su inversión en un 81% y eso a pesar de que sus acciones solo han subido un 34%, tal y como se puede ver en el siguiente gráfico.

Las acciones de su rival, Deutsche Boerse, suben un 69% en este tiempo y un 110% si a esta revalorización se le une el pago de dividendos. En lo que va de año, las acciones de las dos firmas caen prácticamente lo mismo, alrededor de un 14%, aunque la española cede un 19% en doce meses, frente a poco más de un 12% de la alemana en este tiempo.

La percepción de los analistas es más negativa para la firma española que para la mayor parte de su competencia. Mientras que la recomendación media para BME es de mantener, para sus principales rivales es de sobreponderar.

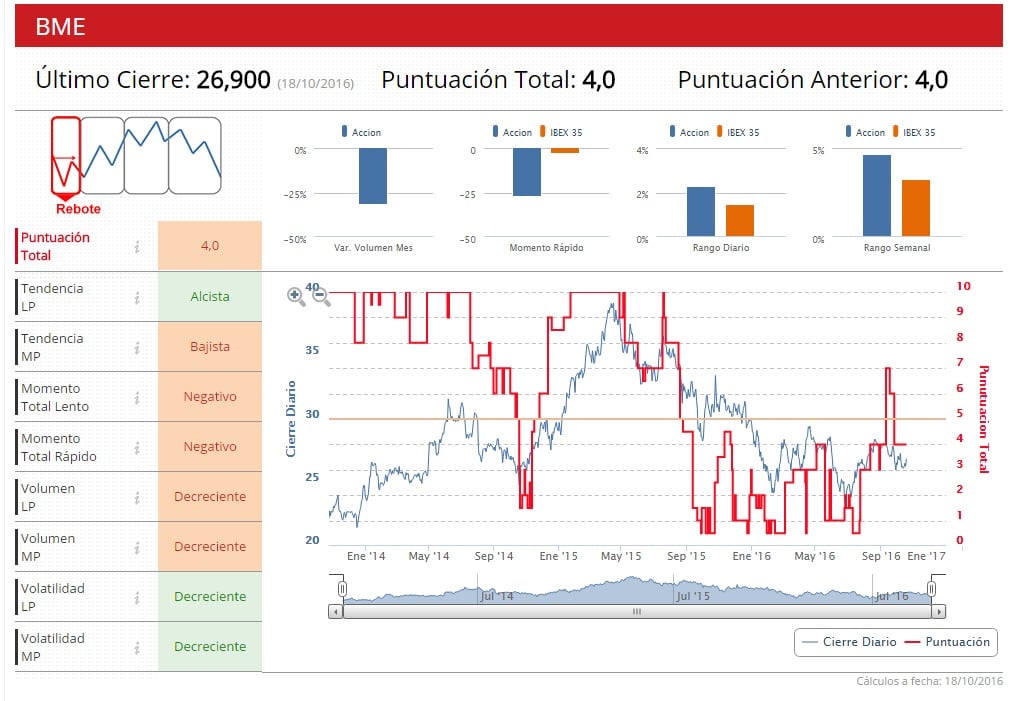

Los Indicadores Premium de Estrategias de Inversión, no obstante, presentan una mejor imagen de Bolsas y Mercados Españoles al que otorgan una puntuación de cuatro en una escala que va del cero al diez, que situaría al valor en fase de consolidación.

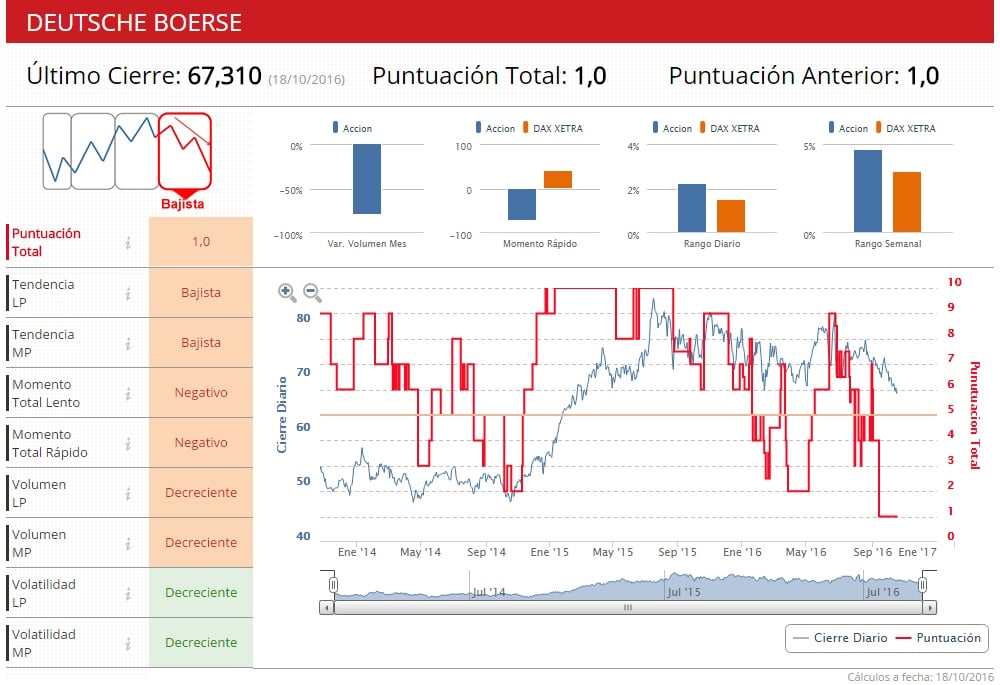

A Deutsche Boerse le da una puntuación de uno, lo que marca una clara fase bajista para el valor alemán.