2024 será un año de incertidumbres, tanto de mercado como de economía donde las políticas de los bancos centrales, especialmente en Europa, todavía son inciertas y donde se puede hablar de desaceleración suave en Europa con una inflación que se mantiene alta y donde “es necesario un enfoque que permita hacerlo bien independientemente de lo que ocurra en los mercados”, dice Carlos de Andrés, Sales Director Iberia de WisdomTree.

Con este foco, desde la gestora cuentan con una estrategia que combina la calidad con los dividendos. Con la exposición a Quality es posible que haya un alto sesgo a big tech o compañías de alto crecimiento “ya que son máquinas de generar caja, con bajo apalancamiento, altos earning growth y lo que queremos es un enfoque all weather. Es por ello que combinamos el factor “quality” con compañías que hayan pagado un dividendo consistente, estable e incluso creciente”.

En este sentido, dice de Andrés, se miran factores como el ROA, ROE y Earnings Growth. “No es una gestión activa sino que es un enfoque sistemático libre de sesgos que deja una cartera diversificada , en torno a 600 valores, con un PER medio de 17-17,5x con un 30% más de ROE que el MSCI World y el doble de ROA. Además, la rentabilidad por dividendo de la cartera está en torno al 2,4%”. Esto permite tener una estrategias que lo hace bien en cualquier entorno macro y especialmente en entornos en los que los Bancos Centrales empiezan a bajar tipos.

La gestora tiene una gama que cubre tres mercados. El WisdomTree Global Quality Dividend Growth, que es un fondo global. También cubre el mercado americano a través del WisdomTree US Quality Dividend Growth y Europa con el WisdomTree Europe Quality Dividend Growth.

Fondo destacado: WisdomTree Global Quality Dividend Growth

Se trata de una estrategia potente en términos de activos (1.400 millones de dólares), comisiones (0.38%) que es una ventaja competitiva de costes sobre el resto de proveedores, situándose entre el cuartil más bajo, filosofía/proceso de de inversión y desempeño. Este ETF ha mantenido una sobreponderación significativa, como su nombre y filosofía indican, a la calidad, mientras que por otro lado una infraponderación a volatilidad. Calidad, según ha dicho Carlos de Andrés, significa valores sistemáticamente rentables, que crecen y con balances sólidos, a lo que agrega una alta rentabilidad por dividendo.

Si bien la empresa se orienta más a empresas de mayor capitalización y con sesgo a crecimiento, la inclinación defensiva de su exposición a valores de alta calidad hace que sea una estrategia "todo terreno", capeando bien los periodos de tensión económica, y en 2024 hay varios factores que podrían acentuarla, como el hecho de que más del 50% de la población se enfrenta a periodos electorales, las guerras sin resolver y un random walk sobre el tiempo de los recortes de tipos.

Según la última cartera disponible al 31 de enero, hay una fuerte exposición a tecnología (casi 21%) y en empresas como Microsoft, Apple, Broadcom, superando el peso de sus homólogos; consumo, tanto cíclico como defensivo vía posiciones como Procter & Gamble, Coca-Cola, LVMH o Nestlé, y defensivo como el sector salud con Novartis y su medicamento para adelgazar; mientras que sectores como financiero, servicios de comunicación y públicos o energía están infraponderados.

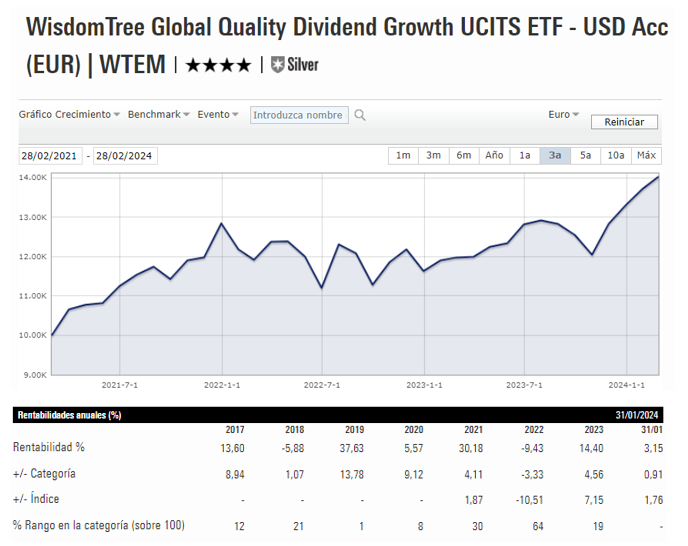

En cuanto al desempeño, destacar que en los últimos 7 años el ETF ha superado la rentabilidad media de su categoría en Morningstar (RV Global Alto Dividendo) en 6 ocasiones, destacando años como 2017, 2019 y 2020 en lo que superó a sus homólogos entre 9 y 13 puntos porcentuales, llevándolo a situarse en el primer cuartil de rentabilidad y en los primeros lugares del ranking. En lo que va del 2024 alcanza una rentabilidad que ronda el 5.5%, tras un mes de enero en que la rentabilidad fue del 3.15%.

TE INTERESA

Si quiere aprender a invertir y gestionar su patrimonio, descubra la nueva sección de cursos gratuitos