¿Qué ofrece MytripleA?

MytripleA es una plataforma de financiación que, por un lado, cualquier empresa puede acceder a financiación alternativa y, por otro lado, cualquier inversor, desde su casa y desde 50 euros, puede rentabilizar su dinero presentándolo directamente a esas empresas.

¿Qué es la inversión garantizada?

En el caso de MytripleA somos la única plataforma que tiene un producto asegurado, es decir, que los inversores pueden elegir en el mercado préstamos garantizados, en los cuales el 100% del capital invertido y los intereses están asegurados.

Es decir, ¿el inversor recupera su dinero si quiebra la empresa?

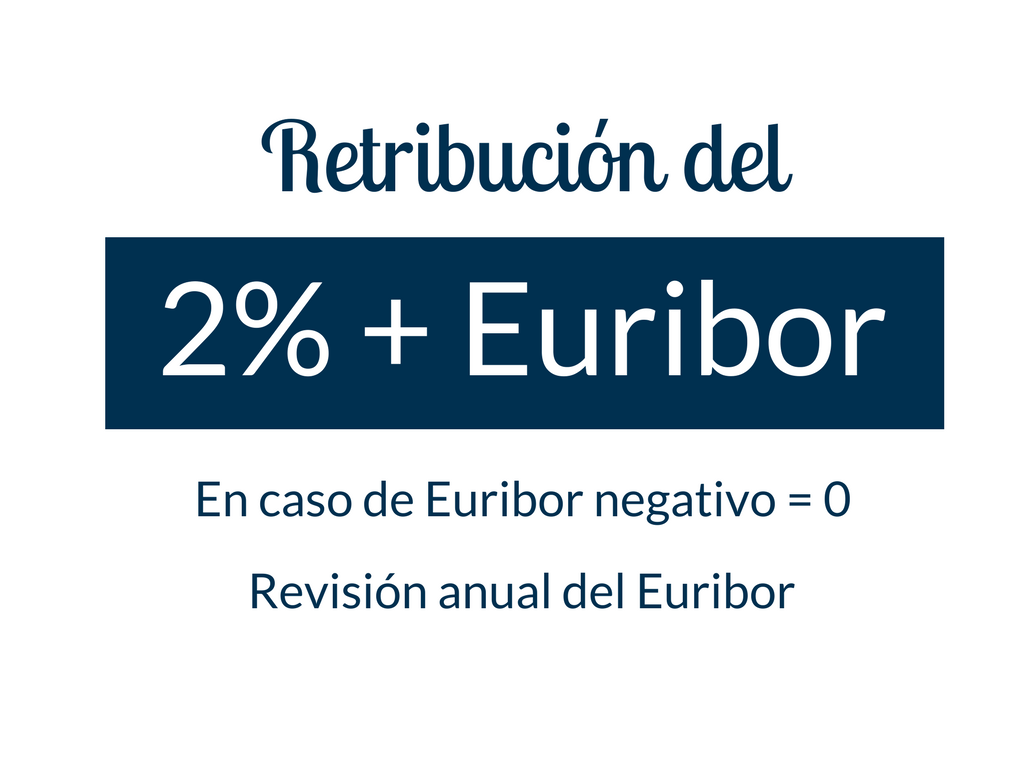

Así es. Hemos montado un sistema de cobertura que hasta ahora sólo era usado por la banca, de tal forma que cada uno de los préstamos garantizados tienen el 100% del capital y el 100% de los intereses comprometidos asegurados por una Sociedad de Garantía Recíproca. Estas asociaciones solo trabajaban con la banca y MytripleA ha puesto esta misma cobertura al servicio de cualquier inversor, que puede rentabilizar su dinero desde casa generando una rentabilidad garantizada. A día de hoy esa rentabilidad está en el 2%+Euríbor.

¿Cómo se ven retribuidos los inversores?

Todos estos préstamos tienen un periodo aproximado de 36 cuotas mensuales y desde el primer mes y hasta 36 cuotas los inversores reciben la devolución del capital más los intereses.

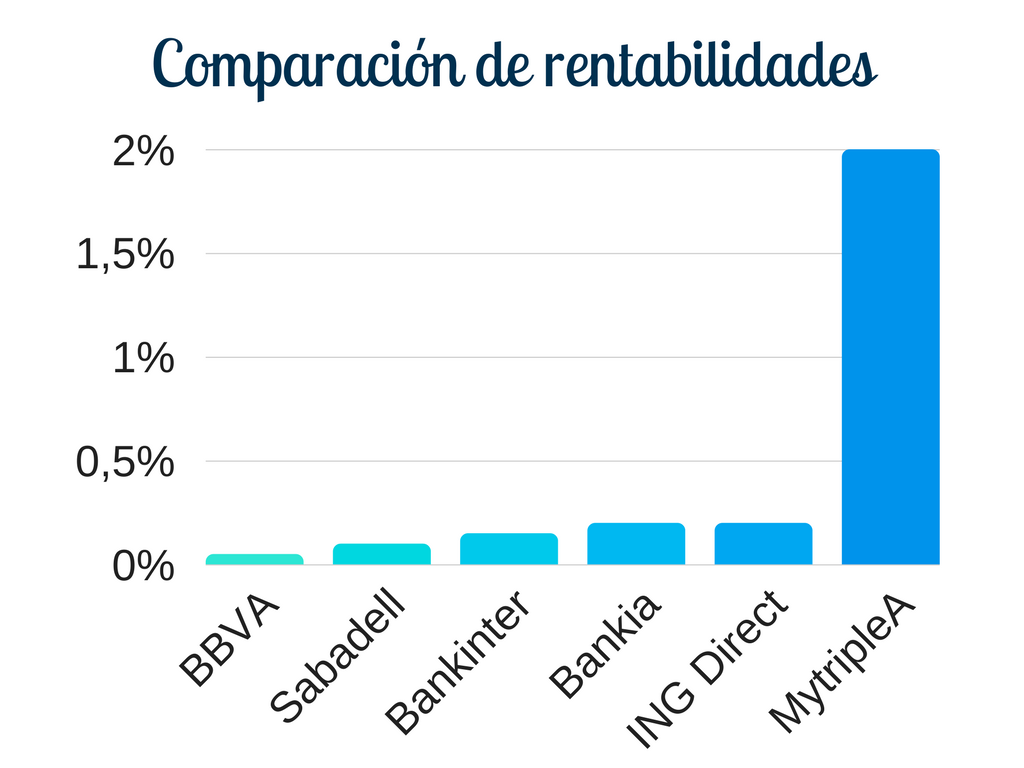

¿Qué rentabilidades ofrecen las inversiones realizadas a través de MytripleA frente a las de los bancos tradicionales?

Precisamente la mayoría de nuestros clientes nos cuentan que nos han elegido porque han deshecho sus posiciones en los depósitos bancarios, en los cuales la rentabilidad ahora está cercana a cero, y están colocándolo en este producto garantizado porque la rentabilidad es muchísimo más atractiva y la seguridad es muy alta. Es cierto que no es un depósito bancario, pero el sistema de cobertura es muy robusto. De hecho, es el sistema de cobertura que utiliza la propia banca y lo que hemos hecho es desintermediar ese sistema y poner al servicio de cualquier persona que, desde su casa, puede utilizar esa misma seguridad que hasta ahora sólo estaba reservada a los bancos.

¿Este tipo de inversión garantizada está regulada?

Por un lado MytripleA está regulada como plataforma de financiación y tenemos ficha en la CNMV. También estamos supervisados por el Banco de España porque tenemos licencia de entidad de pago y, adicionalmente este sistema de cobertura, que está articulado a través de Sociedades de Garantía, las cuales están supervisadas por Banco de España. Estas sociedades llevan más de 30 bancos trabajando sólo para banca y esos 30 años ha habido un 0% de default, es decir, nunca han incumplido sus compromisos.

.png)

Esta inversión garantizada está vinculada al Euribor, en este sentido, ¿qué esperan del desempeño de este indicador?, ¿y si el Euríbor cae a territorio negativo?

Es un aspecto muy importante pues, al ser inversiones que de media tienen un periodo total de 36 meses/cuotas, si bien es cierto que en un año y medio uno ya ha recuperado el 50% de lo invertido, pero anualmente se revisa el Euríbor. Ahora la rentabilidad es Euribor+2% y, si dentro de un año en Euríbor aumenta, y las expectativas apuntan a que al menos no bajará, la retribución de la inversión aumentaría. De hecho, en el caso de que el Euríbor sea negativo, el Euríbor se mantiene en el 0%. Es decir, a día de hoy la rentabilidad es Euríbor+2% y no puede bajar de ahí, de hecho, lo más probable es que suba.

¿Cambia algo el sistema de cobertura que ofrecen las Sociedades de Garantía Recíproca a los bancos?

No, es exactamente lo mismo. Tenemos la misma cobertura y, en caso de que se produzca un impago o cualquier problema en la empresa que le imposibilite pagar el préstamo, en 3 meses se ejecuta esa garantía y el inversor cobra el 100% del capital más los intereses comprometidos hasta esa fecha.