Sin perder de vista el estilo contrarian, una idea de inversión puede ser buscar ideas contrarias a lo que el mercado está pensando. “Ver dónde están las compañías que tienen catalizadores que el mercado no está viendo y cuyas valoraciones están denostadas”, dice Óscar Esteban, Head of Sales Iberia Fidelity International. Una forma de invertir que permite complementar estrategias que tengan los inversores en cartera a largo plazo. “En un momento en que hablamos de recesión cíclica, este tipo de estrategias se han comportado mejor en momentos de recesión y caídas de mercado. Son buenas estrategias para complementar las carteras de los inversores”.

En este sentido, la premisa inicial del gestor del fondo FAST (Fidelity Active Strategy) Global es empezar a mirar las compañías que están en venta por parte de los analistas y ver qué compañías son. “Algunas justifican que están en venta y seguirán cayendo, estas no formarán parte de la cartelera, pero buscar esas compañías que están en proceso de venta la permite encontrar joyas que, a poco que haya catalizadores, pueden empezar a incrementar su valor”.

Además, dice Esteban, el gestor puede estar largo o corto lo que le permitirá beneficiarse no sólo por las subidas sino de las caídas de los valores. Si bien es cierto que estos valores tienen un período de madurez “estamos comprando la compañía a los precios más baratos con lo que el potencial a la baja es limitado. El gestor no sabe cuándo estas compañías tendrán éxito o volverán a subir con lo que puede haber compañías en cartera durante 3-5 años”. Cuando el mercado pone atención en esas compañías es cuando el gestor aprovecha para vender y buscar otras oportunidades.

Fondo destacado: Fidelity Active Strategy - FAST - Global Fund

Se trata de una estrategia muy flexible y sin restricciones, compuesto de posiciones de alta convicción, con un sesgo contrarian, con posiciones largas en aquellas que considera el equipo tienen valor y cortas en modelos de negocio que no funcionan o bien, con balances desequilibrados y equipos directivos de baja calidad. El gestor también busca alfa a través de la gestión dinámica de las posiciones en valores concretos de una manera anticíclica, y consigue un alfa a 3 años de 9,39 respecto al MSCI Europe Value NR o del 12,26 respecto al índice de Morningstar Global All Cap, con una volatilidad del 16,03%.

El active share, como habría que suponer, es alto y muy cercano al 100% y una rotación del 75,2%.

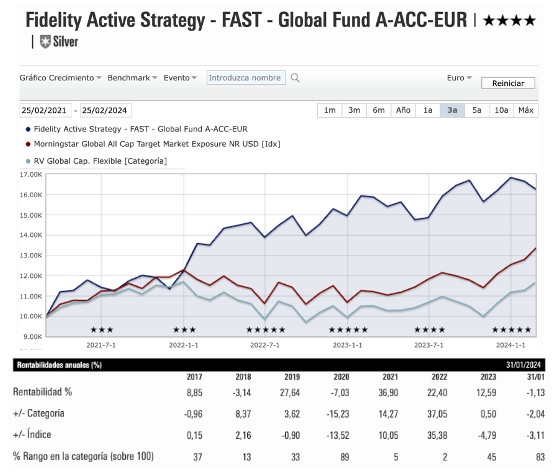

La rentabilidad media a 3 años es del 23,3%, habiendo incluso cerrado un terrible 2022 para todas las clases de activos con una rentabilidad positiva del 22,4% y una caída tan solo del 7,03% en el año del Covid. Si bien, en lo que va del 2024 cede un 3,4%, es posible que en los 10 meses que restan recupere, como lo ha hecho en otros años.

La cartera revela una persistente sobreponderación en la exposición a la liquidez (inclusión de valores con un alto volumen de negociación) y una marcada infraponderación por el momentum en comparación con sus pares en la misma categoría. También se observa un fuerte sesgo a compañías de tamaño medio y pequeña capitalización, y un estilo más value que growth.

En cuanto a ratios de valoración de la cartera, en general son más baratos que la de su categoría, como puede ser el precio/ventas de 0,8x mientras que su categoría esta en 1,42x, pero con un mayor crecimiento de beneficios a largo plazo (13,97% vs 9,76%).

La posición neta de la cartera a renta variable al 31 de enero era de 70,3%, compuesta por una posición larga del 112,21% y corta de -41,9%, con un nivel de liquidez de solo el 2,86%.

En fondo mantiene una exposición superior a la media de su categoría (RV Global Cap. Flexible) en Asia emergente de más de 10 puntos porcentuales, y también en Reino Unido de más unos 17 puntos porcentuales.

A nivel sectorial destaca su apuesta por consumo (tanto cíclico como defensivo), superior a sus pares de la categoría, y también a tecnología y servicios de comunicación (sectores cíclicos y relacionados con un ISM manufacturero en recuperación), pero también en sector salud (considerado defensivo).

TE INTERESA

Estrategias de Inversión ofrece una cartera de bolsa y fondos en la sección premium, con un objetivo de crecimiento a largo plazo y que invierte en las megatendencias más atractivas en cada momento.

Descubre las carteras y los análisis independientes para invertir en sectores con tendencia alcista en la zona premium de Estrategias de Inversión