Las consecuencias de unos mercados volátiles y llenos de curvas pueden tener un efecto duradero en los planes de jubilación o de llevar a cabo otro tipo de inversiones de muchos partícipes. Cuando los mercados financieros y las economías acaban por recuperarse, no hay garantía de que el camino sea fácil para los inversores. Al ayudar a los partícipes a comprender los factores de riesgo que pueden afectar a sus inversiones, puede ayudar a aliviar sus preocupaciones y ponerlos en una mejor posición para lograr la seguridad de la jubilación.

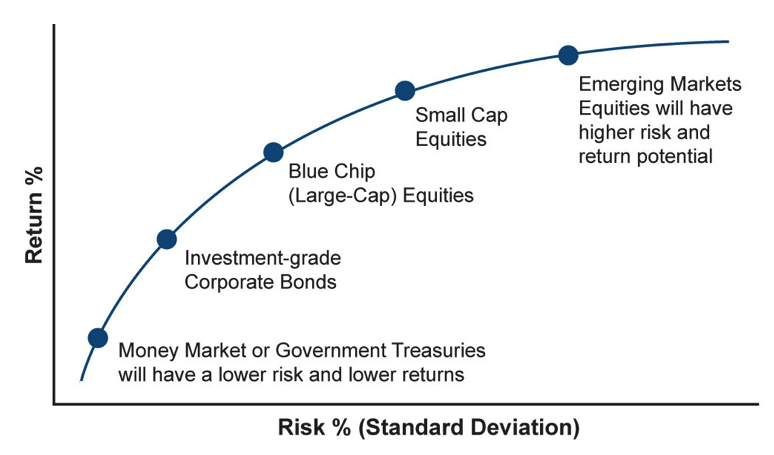

Por lo general, la relación riesgo / rendimiento establece que cuanto mayor es el rendimiento potencial de una inversión, mayor es el riesgo. No hay ninguna garantía de que se obtenga una mayor rentabilidad por aceptar más riesgo. La diversificación le permite reducir el riesgo de su cartera sin sacrificar la rentabilidad potencial.

Comencemos por definir riesgo. Al realiza una inversión, se arriesga a la posibilidad de que el valor de sus inversiones baje o no cambie con el tiempo. Algunas inversiones son más arriesgadas que otras. Por lo general, cuanto más riesgo esté dispuesto a asumir, mayor será su oportunidad de obtener una recompensa a largo plazo.

Pero no hay una fórmula sencilla para determinar cuánto riesgo merece la pena asumir; sólo usted sabe con qué tipo de riesgo se siente cómodo. Es más, su disposición a aceptar determinados niveles de riesgo probablemente cambiará a lo largo de su vida.

Así los expertos de Capital Group recomiendan que empecemos por determinar nuestro nivel de comodidad con el riesgo haciéndose dos preguntas:

1. ¿Cuáles son mis objetivos de jubilación?

Cuanto más específico sea, más fácil será determinar el nivel de rentabilidad que necesitará y el nivel de riesgo que tendrá que aceptar para alcanzar esos objetivos.

2. ¿Cuándo quiero jubilarme?

Si la jubilación está muy lejos, podría considerar inversiones más agresivas. Un lapso de varios años le da la oportunidad de superar los altibajos de varios ciclos de mercado. Pero si está cerca de la jubilación, tal vez quiera cambiar a inversiones con menor riesgo. En cualquier caso, hable con un profesional financiero para ver qué tiene sentido para su situación.

A continuación, tendrá que evaluar sus opciones de inversión. La mayoría de las inversiones se encuadran en una de estas tres grandes categorías:

- Acciones y fondos de acciones - Históricamente, han ofrecido la mayor recompensa potencial, pero tienden a tener el mayor riesgo y son más apropiados para los inversores a largo plazo.

- Bonos y fondos de bonos - Suelen presentar menos riesgo que las acciones, pero generalmente tienen menos potencial de crecimiento que éstas.

- Alternativas al efectivo - Esta categoría incluye los fondos del mercado monetario, o fondos de valor estable, y ofrecen la menor volatilidad. Los inversores suelen utilizarlos para preservar lo que han invertido.

Cuando las personas piensan en riesgos de una inversión se suele pendar en la volatilidad, es decir la velocidad o magnitud de que el mercado o la inversión suba o baje. Sin embargo, es importante darse cuenta de que hay otros tipos de riesgo que también pueden afectar a la capacidad de los inversores para alcanzar sus objetivos, como los riesgos de tipo de interés, inflación, longevidad y horizonte temporal.

Cuanto más tiempo tenga un partícipe para invertir, más posibilidades tendrá de recuperarse de una caída del mercado. Sin embargo, cuanto más cerca esté una persona de la jubilación, mayor será la posibilidad de que una caída del mercado haga descarrilar la capacidad del inversor para jubilarse.

Constantemente se hace énfasis en que la mejor manera de reducir riesgos es vía la diversificación. Recordemos aquello de "no es aconsejable poner todos los huevos en la misma canasta". En general, el objetivo de la inversión a largo plazo es asumir el riesgo suficiente para que su cartera tenga el potencial de crecer, pero no tanto como para que una caída del mercado pueda desbaratar por completo su capacidad de alcanzar sus objetivos.

Una cartera diversificada contiene una mezcla de acciones, bonos, efectivo y otros tipos de inversiones. La clave es seleccionar inversiones cuyos rendimientos no se muevan siempre en la misma dirección al mismo tiempo y en el mismo grado. La diversificación es importante porque ayuda a repartir el riesgo entre distintos tipos de inversiones, lo que puede aumentar las posibilidades de éxito de la inversión. Una cartera diversificada puede ayudar a suavizar los rendimientos, especialmente en un mercado volátil, y puede ayudar a evitar la exposición concentrada a una sola fuente de riesgo. Sin embargo, las asignaciones pueden aumentar o disminuir con el tiempo en función de los ciclos del mercado. Los reajustes periódicos son importantes para mantener controladas las asignaciones y la exposición al riesgo.

Invertir con éxito no significa evitar todos los riesgos o ignorarlos por completo. Se trata más bien de encontrar el equilibrio óptimo entre la cantidad de riesgo adecuada para usted y sus circunstancias individuales y el crecimiento que necesita para poder alcanzar sus objetivos de jubilación.

En cuanto a la rentabilidad, es el beneficio obtenido de una inversión. Se mide como la ratio de ganancias o pérdidas obtenidas sobre la cantidad invertida, y normalmente se expresa en porcentaje. El cálculo de la rentabilidad es simple, y se realiza con una tasa aritmética o con una tasa logarítmica. La primera es una tasa de variación. La segunda es muy utilizada, y suele dar resultados similares. Facilita los cálculos más complejos.

Generalmente se hace referencia que los activos financieros con menores riesgos son la liquidez o el efectivo. Sin embargo, todo depende, ya que en épocas de alta inflación esos activos pierden poder de compra. Los siguientes en la lista son aquellos activos de renta fija, y eso ha llevado a muchos inversores a suponer que no tienen riesgo, pero si que lo tienen. Los movimientos en los tipos de interés les afectan de manera significativa y de ahí que a principio de 2022 muchos inversores se hubieran posicionado en duraciones cortas que son menos sensibles a movimientos en los tipos de interés. Le sigue la renta variable y otros activos tradicionales..... a lo que habría que incluir ahora a los activos digitales:

Existe un viejo adagio que es "come bien, duerme bien" y hace referencia a la compensación entre riesgo y rentabilidad que hacen los inversores al elegir en que tipos de valores invertir. La compra de valores de alto riesgo ofrecen la posibilidad de obtener altos rendimientos ("comer bien"), mientras que la compra de valores de bajo riesgo ofrece la posibilidad de obtener rendimientos fiables ("dormir bien").

Los inversores a menudo deben equilibrar sus necesidades y objetivos de rentabilidad con su tolerancia al riesgo individual: esta compensación puede denominarse "comer bien, dormir bien". La distribución de las participaciones entre diferentes clases de activos y sectores debería permitir, en teoría, a los inversores comer y dormir bien.