En su última nota, titulada, “enséñame el dinero” (Show me the money en inglés), Bill Gross comienza de una forma rotunda. El experto afirma que no perder el dinero es en estos momentos el objetivo más importante “a pesar de la fase alcista en la que ha entrado el mercado tras las elecciones que llevaron a Trump a la presidencia” y el ánimo de los inversores, que ha vuelto a lanzarse a introducir riesgo en sus carteras, en lugar de centrarse en “preservar el capital”, alerta.

A Gross le preocupa el alto endeudamiento, sobre todo de los bancos. Explica en este artículo cómo funciona el sistema bancario y el concepto de reserva. El experto explica “todavía me fascina cómo el sistema bancario crea dinero de la nada, pero lo hace”.

Él estima que los bancos y otras entidades dependientes “ han hecho que el dinero crezca de 3 billones hasta 65 billones. A esto habría que añadir todo el dinero que hay invertido en crédito (soberano, bonos municipales, bancarios, hipotecas… acciones).

Para explicar cómo funciona el sistema, el experto pone un ejemplo; Imagine que usted deposita un dólar en un banco, en ese momento esa entidad le debería un dólar que usted podría retirar en cualquier momento que usted quisiera retirarlo.

Gross continúa relatando: “pero el banco piensa que usted no lo va a necesitar durante un tiempo, así que se lo presta a Joe, que quiere poner en marcha una pizzería. Joe pide prestado ese dólar, con el que paga la harina, el pepperoni y el horno a una compañía proveedora que, a su vez, lo deposita de vuelta en su cuenta bancaria de la misma entidad. Tu único dólar se ha convertido en dos dólares: tu dólar en tu cuenta y el del proveedor de Joe en la suya. Ambos confían en que su dólar es suyo, a pesar de que solo hay un dólar en la caja del banco”, afirma. “La ruptura de soportes clave en bonos activa corrección en bolsa”

Afirma Gross que “el banco ha duplicado sus activos y sus pasivos. Sus activos son el dólar que tiene en la caja de y que ha prestado de Joe, y el pasivo es el dólar que te debe y el dólar que le debe al proveedor de Joe”. Alerta que en el sistema actual, el banco sigue prestando, a pesar de que en su caja, en la reserva del banco solo existe un dólar. Lo más importante, es que todos los depositarios –dice el experto-“, creen que pueden sacar su dinero del banco en cualquier momento y… bueno, no es así”, asegura.

El problema, en su opinión “es cuando ya existen tantas pizzerías (piense en las hipotecas subprime), que ya no se pueden pagar los intereses de los préstamos y todos quieren su dólar de vuelta. Esto –alerta Gross- me suena a lo que ocurrió en 2008-, algo como Lehman Brothers”.

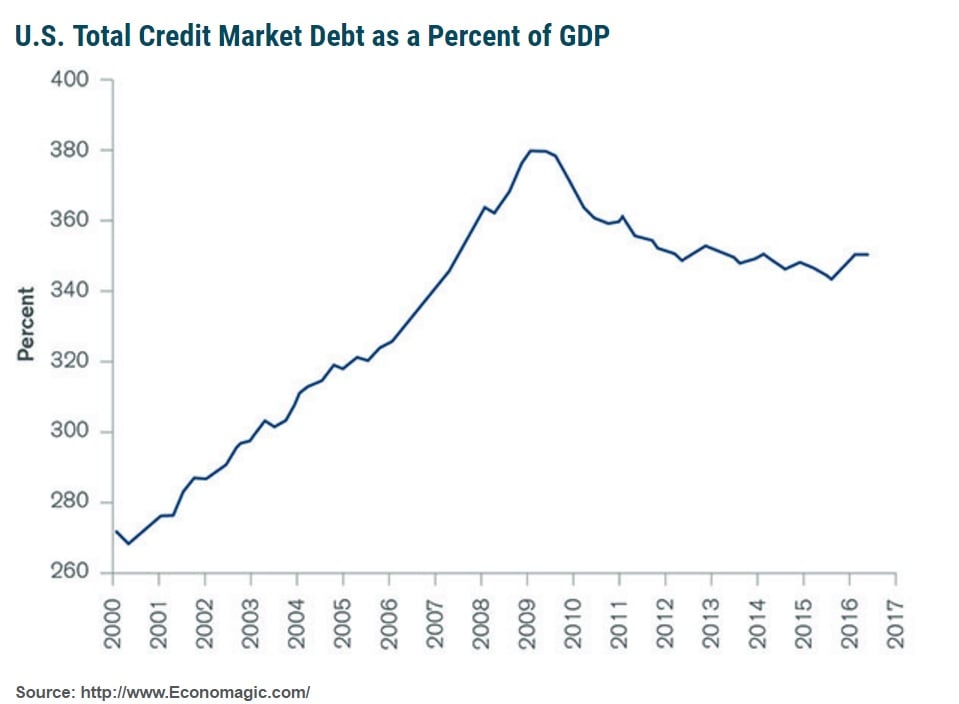

En su artículo, el fundador de Pimco recuerda que la economía mundial ha creado más crédito relativo al PIB de la que había a principios del desastre de 2008. En Estados Unidos, el crédito es de 65 billones de dólares, un 350% del PIB, y esta ratio sigue aumentado. “En China se ha duplicado en la última década hasta el 300%”, afirma.

Alerta Gross que “la creación de crédito tiene sus límites y que su coste (los tipos de interés), deben ser vigilados con atención para que las personas que piden dinero puedan pagarlo. Si los tipos son muy altos (y la deuda sobre el PIB lo es también), entonces cisnes negros potenciales como el de Lehman pueden ocurrir de nuevo.

Por otro lado, asegura “si los tipos son muy bajos, entonces el sistema se quiebra, ya que los ahorradores no son capaces de ganar dinero prestándolo”.

En su opinión, “el sistema financiero actual es como un camión cargado de nitroglicerina en una carretera llena de baches”. Señala que “ un error –de los bancos centrales- puede generar una explosión crediticia en la que los accionistas de renta variable, los inversores de high yield y los de las suprime, se apresuren a pedir al banco el único dólar en caja.”

Recuerda que esto fue lo que ocurrió en 2008, lo que obligó a los bancos centrales a poner en marcha sus programas de QE para prevenir un desastre en el sistema. Pero, apunta, “la flexibilidad de los bancos centrales no es ahora la que era en aquellos momentos. Con rentabilidades cercanas a cero y en algunos casos negativas, los programas QE de algunos bancos centrales están aproximarse a niveles en los que se está poniendo en peligro el mercado de deuda y el día a día del comercio mundial”, alerta. "Vamos a aumentar la exposición de la cartera de fondos a ciclo y value"

En este sentido, Gross apunta “no crean en la seducción del milagro del crecimiento del 3-4% de la economía que propone Trump y los beneficios mágicos del recorte de costes y la desregulación. Estados Unidos, al igual que la economía global, están caminando por una fina línea debido al fuerte endeudamiento y una subida potencial de los tipos de interés que pueda estresar al sistema financiero.” Y para finalizar aconseja “preocuparse más por recuperar nuestro dinero que por obtener retornos de él”. Desde luego es un aviso a navegantes.