El año pasado ha sido no difícil, sino muy difícil para los gestores activos, incluso en activos que históricamente había ido bien como en la renta variable europea. Si bien, hay algunos mercados donde tradicionalmente la gestión activa ha tenido un trabajo muy duro para poder batir a los principales índices de referencia, como lo es en Estados Unidos, donde casi es imposible encontrar un gestor que consistentemente bata al índice, no así en Europa. Pero en 2022 todos los astros se alinearon y la renta variable europea no ha podido crear valor frente a la gestión pasiva.

En general, en 2022 la mayoría de los fondos activos de renta variable han obtenido un rendimiento inferior al de su fondo pasivo de referencia, pero esto también se cumple en un periodo a 10 años. BSD Investing, empresa francesa de estudios, muestra que en los fondos de gran capitalización de la zona euro, solo el 7% de los fondos activos obtuvieron resultados superiores este año, lo que contrasta con el 37% a lo largo de 10 años. Solo el 18% de los fondos ESG europeos de gran capitalización obtuvieron mejores resultados que si índice de referencia pasivo.

De acuerdo con SPIVA, a medida que pasa el tiempo, la cifra desciende cada vez más, y según los datos, sólo alrededor del 10% de los fondos gestionados activamente han superado al S&P 500 en los últimos 15 años. Los fondos de renta variable estadounidense de gran capitalización gestionados activamente podrían alcanzar su mayor tasa de rentabilidad superior desde 2009,

Sin embargo, con el rebote de las energías fósiles y de algunas materias primas en los primeros meses del año, sectores en los que una buena parte de los gestores estaban totalmente infraponderados, el dolor del rebote se hizo sentir. Con esto no queremos decir que la gestión activa no aporte alfa, ni que la solución es la gestión pasiva, sino todo lo contrario, que son complementarios y que en algunas situaciones compensa combinar los dos a modo de cobertura.

Hemos visto en el último año que algunos fondos pasivos -porque a menudo son índices globales y están más diversificados- no sufrieron tanto como muchos fondos muy concentrados. Cabe recordar, que el potencial de los fondos activos es en el largo plazo, y que los ETFs suelen ser estrategias más orientadas para el posicionamiento táctico.

Los fondos pasivos baten a sus contrapartes

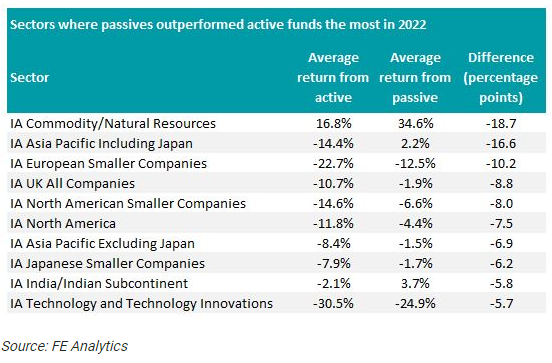

Los fondos pasivos superaron a sus homólogos activos en más de tres cuartas partes de los sectores de AI el año pasado, mientras los gestores luchaban por batir sus índices de referencia. Los fondos pasivos superaron a los activos en 29 sectores de renta variable, mientras que los activos solo ganaron en nueve. El estudio no tuvo en cuenta los sectores en los que la diferencia de rentabilidad fue inferior a 1 punto porcentual.

El mayor rendimiento pasivo del año pasado se registró en el sector de materias primas/recursos naturales, donde los fondos pasivos superaron a sus homólogos activos en 18,7 puntos porcentuales.

Los nueve fondos pasivos del sector generaron una rentabilidad media del 34,6% en 2022, mientras que los 21 fondos activos subieron un 16,8%. Sin embargo, los rendimientos de los fondos pasivos fueron variados debido a su naturaleza especializada: los que siguen la energía se beneficiaron de un aumento de los precios del petróleo y el gas el año pasado, con el iShares S&P 500 Energy Sector ETF disparándose un 85,6%. En el otro extremo de la escala, fondos especializados como iShares Global Water e iShares Global Timber & Forestry cayeron un 9,4% y un 6% respectivamente.

Los fondos activos más rentables del sector fueron BlackRock BGF World Energy y Guinness Global Energy, que subieron un 57,3% y un 49,9% respectivamente, con los precios más altos de la energía marcando una diferencia considerable en el sector IA UK All Companies. en el que los pasivos superaron a los fonos activos en 8.8 puntos porcentuales, aun cuando el sector IA UK All Companies registró rentabilidad negativa del 1.9% en 2022 vs -10.7% de los fondos activos.

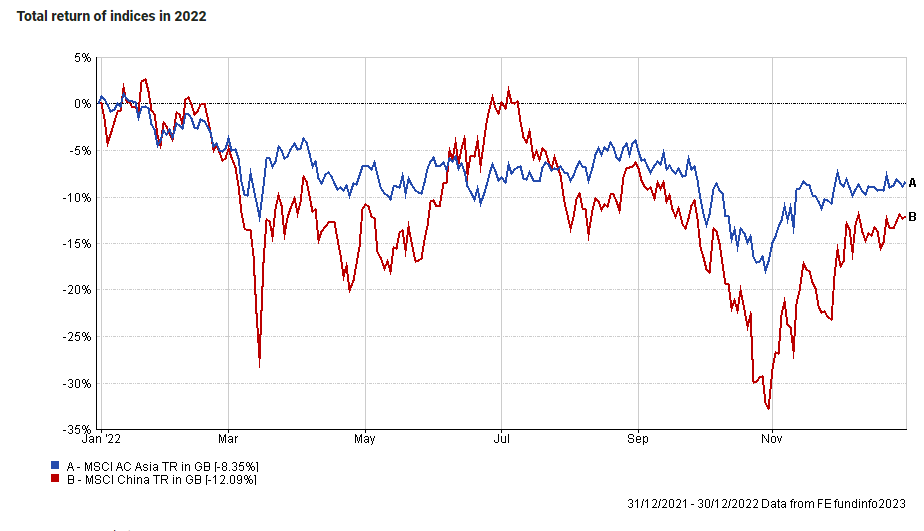

- En cuanto a los fondos de Asia Pacífico, incluido Japón, centrados en ingresos y con menor exposición a china el año pasado, con el índice MSCI AC Asia subió un 8,4%el año pasado, mientras que el índice MSCI China se hundió un 12,1%, los fondos pasivos del sector subieron un 2,2% el año pasado, mientras que los activos cayeron un 14,4%.

- EE.UU. tiene fama de ser el mercado más difícil de batir para los gestores, confirmándose de nuevo el año pasado, con los fondos pasivos del sector IA North America ganaron un 4,4%, 7,5 puntos porcentuales por delante de la estrategia activa media.

- Una vez más, los fondos de seguimiento de la energía encabezaron el sector, con el SPDR S&P U.S. Energy Select Sector subiendo un 84,5% a lo largo del año, mientras que el Baillie Gifford American se hundió hasta el fondo con una pérdida del 50,6%.

- Mientras que el enfoque de crecimiento de alta convicción de la gestora independiente escocesa Baillie Gifford American funcionó a su favor en la década anterior a 2022, el año pasado no lo hizo bien en la corrección de mercado, mientras que se vio que la mayor diversidad de los fondos pasivos ayudó a minimizar las pérdidas.

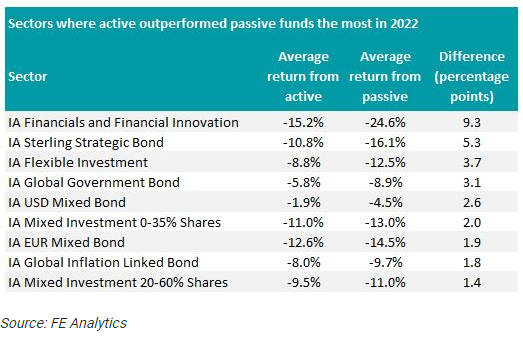

No obstante, los gestores activos proporcionan ciertas ventajas en algunos sectores o clases de activos

En especial los fondos que según IA se situaron en la cabeza de rentabilidades en 2022 fueron IA Sterling Strategic Bond y el IA Global Governmente Bond, batiendo a sus pares pasivos por 5.3 y 3.1 puntos porcentuales, con los bonos ocupando la mayor exposición entre los inversores, pero diferenciando entre las subclases de la renta fija, primando las duraciones cortas, gobiernos, etc. Además los fondos de gestión activa que invierten en financieras e innovación financiera durante 2022 batieron a los pasivos en 9.3 puntos porcentuales, con Polar Capital Global Insurance subiendo nada más y nada menos que el +24.2%, impulsando así a la media de los gestores activos del sector.

Conclusión: es adecuado considerar la inversión pasiva como complemento a la gestión activa. No hay recetas que funcionen para todos, con lo que dependiendo del horizonte de inversión, perfil y objetivos de inversión será la selección de los fondos.