La mejora de los datos de inflación y las expectativas de recortes de tipos por parte de los bancos centrales sugieren que el riesgo de duración ha disminuido. Las condiciones de la demanda en el mercado primario parecen verse respaldadas por las continuas entradas de fondos y la falta de nuevas emisiones en el mercado primario procedentes de fusiones y adquisiciones.

La renta fija ha ganado interés en los últimos años debido a su rentabilidad y protección de capital. Aunque todavía no se ha visto una gran demanda, se espera que haya más interés en 2024, ya que los inversores apostaron por depósitos a corto plazo o efectivo en 2023, apuntaba Marco Giordano, director de inversiones de renta fija en Wellington Management.

Los inversores han optando por depósitos a corto plazo o cash, pero se esperan bajadas de tipos por parte de los bancos centrales este año, con lo que la renta fija ofrece oportunidades en crédito investment grade y high yield, así como estrategias ASG e impacto. La renta fija vuelve a cobrar un rol importante en las carteras, con rentabilidad e ingresos positivos a largo plazo en muchos sectores de la renta fija, además de protección de capital. Los inversores están nerviosos y 2024 se antoja volátil, por lo que "ahora es el momento de meter más resiliencia a una cartera y no esperar a las bajadas de tipos o materialización de una recesión, ya que los mercados suelen anticipar esos movimientos".

El high yield europeo no está tan apalancado como en ciclos anteriores

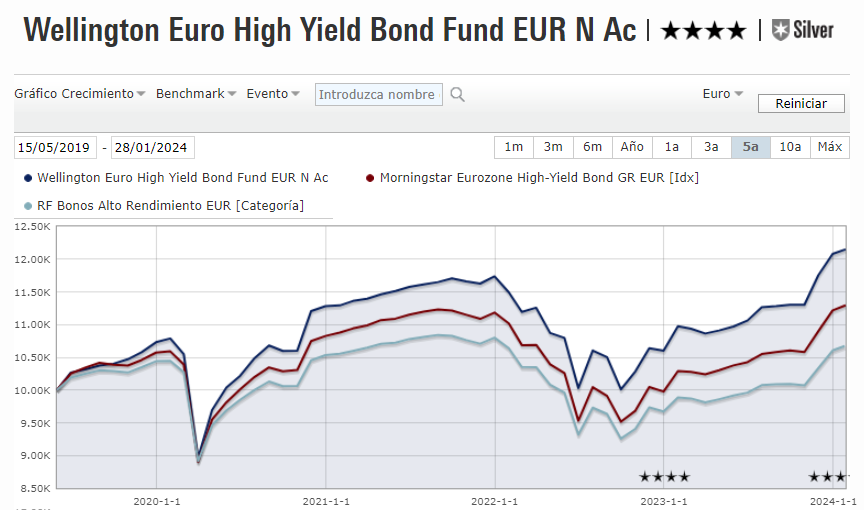

En cuanto a alto rendimiento, Giordano comenta sobre el fondo Wellington Euro High Yield Bond, al que Morningstar le otorga 4 estrellas. Tiene unos activos de 330 millones de euros, y es gestionado por Konstantin Leidman, CFA y con 22 años de experiencia. El fondo se lanzó en mayo de 2019 y excepto en 2022 (cuando el fondo cayó -9,66% vs 10,30%), el resto de años ha estado en terreno positivo y ganando a su índice de referencia (ICE BofA Euro High Yield Constrained). En 2023 alcanzó una rentabilidad del 13,92%, superando en más de 3,62 puntos porcentuales a la media de su categoría, consiguiendo así posicionarse en los primeros 5 lugares del ranking. Claramente muestra consistencia en su gestión y proceso de inversión. El fondo reporta un alfa de 1,22 en Morningstar, una volatilidad ligeramente superior al 8%, con una rentabilidad media a 3 años del 2.35%.

Además, el rating medio de la cartera es de BB-, con una duración de 2,9 años y un TER de 0,65%. En cuanto a la distribución sectorial, destaca su alto peso en financieras (15%), aunque está por debajo de lo que marca el benchmark; está sobreponderado en embalaje, tecnología y consumo. En cuanto a países, el fondo tiene un fuerte peso en la euro zona, seguido por una sobreponderación de casi 10 puntos en Reino Unido, y de 2 puntos en EE.UU.

"Puede ser algo interesante, a pesar de que estamos a final de ciclo y puede parecer un poco extraño hablar de high yield. Sin embargo, y aquí también podemos entrar un poco en el aspecto macro. Pensamos que con el gestor correcto el high yield puede seguir siendo una buena asignación dentro de una cartera bien diversificada dado el income muy elevado que puede proporcionar como sector", añade Giordano.

En cuanto al riesgo de alto endeudamiento en high yield, el mercado europeo ha mostrado menos apalancamiento que en ciclos anteriores y muchas empresas tienen balances más fuertes. Se espera mayor diferenciación entre países y volatilidad en los mercados. Además, el experto añade que si bien en los últimos 5 años ha habido mucha emisión de deuda y crédito privado en Europa, doblando el tamaño, el HY europeo solo ha subido un 8%, es decir, no ha habido una emisión masiva de bonos por parte de las empresas que forman el sector.

La flexibilidad es importante en momentos de alta volatilidad

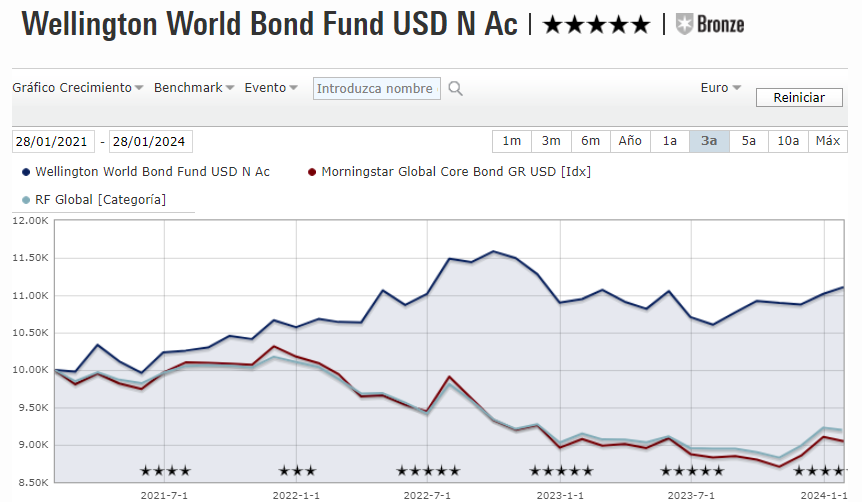

Según el experto, hay flexibilidad en la duración y exposición sectorial con fondos sin restricciones de renta fija com el fondo Wellington World Bond Fund, que cerró 2023 con una rentabilidad del 7,45%, superando a la media de los fondos de su categoría, según Morningstar, quien además le otorga la máxima calificación de 5 estrellas. Se trata de un fondo de casi 310 millones de dólares, que invierte principalmente en deuda pública soberana mundial y deuda relacionada con el estado, combinada con una exposición oportunista a otros activos de renta fija, incluida la corporativa, titulizada, de mercados desarrollados y emergentes. En su última cartera disponible se observa exposición a deuda pública japonesa, deuda flotante, bonos del tesoro de EE.UU., futuros del Bobl, entre otros.

"Es un fondo sin restricciones desde el punto de vista de duración, es decir, puede ir desde 0 hasta 12 años de duración, con el objetivo de tener un perfil relativamente estable de retornos cada año y a lo largo de un ciclo de mercado". No tiene índice de referencia, pero vale la pena recalcar que si bien en 2022 tuvo rentabilidad negativa, ésta fue muy ligera comparado con otros índices.

Sin olvidarse de la inversión de impacto

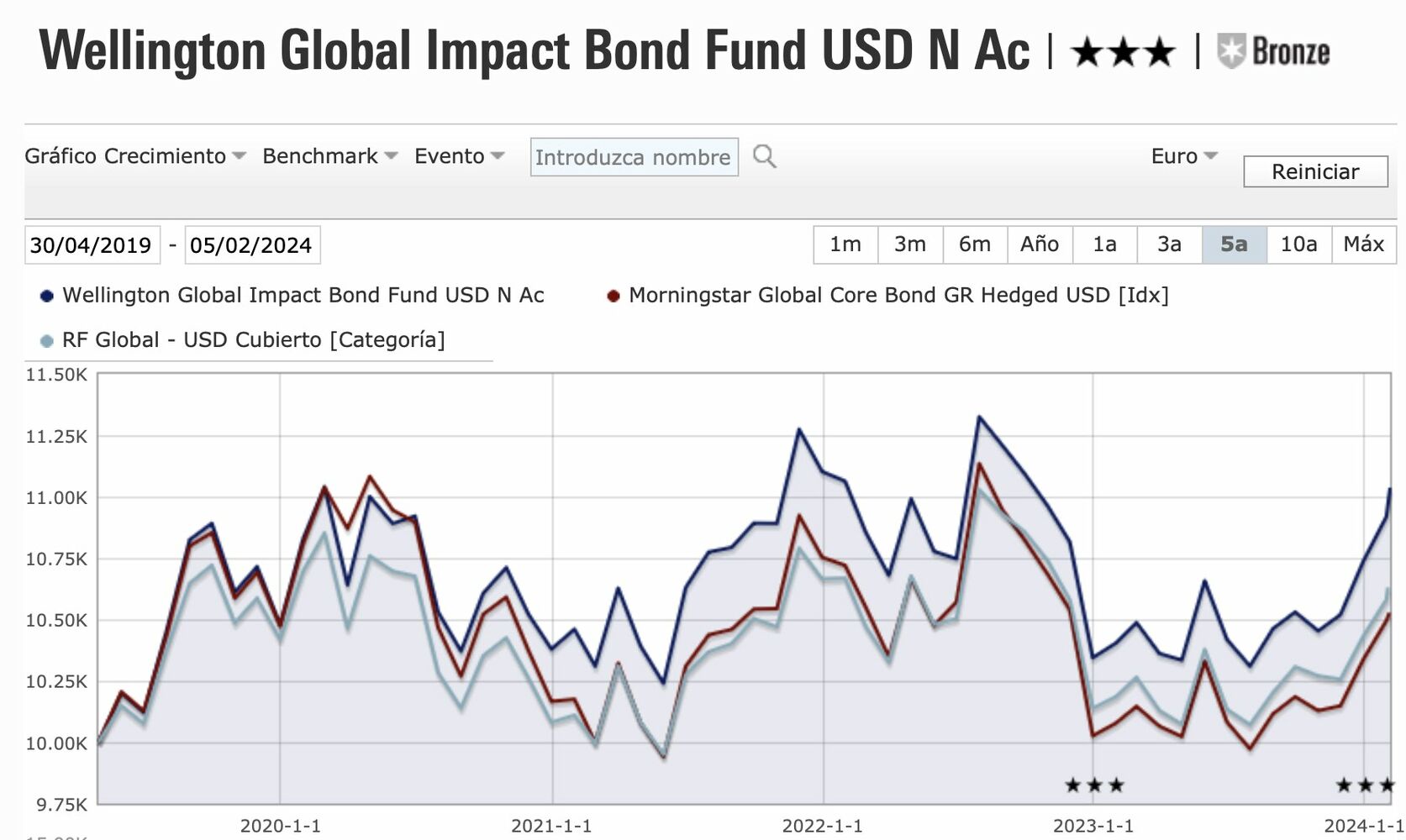

En este sentido Wellington cuenta con el fondo Wellington Global Impact Bond, un fondo que pertenece a la categoría de RF Global-USD cubierto, con un patrimonio de 600 millones de dólares, un rating de 3 estrellas de Morningstar y que trata de comprender los retos sociales y medioambientales del mundo, invirtiendo en deuda emitida por empresas y organizaciones que considere que aborden estos retos de forma diferenciada a través de sus productos, servicios y proyectos. El fondo terminó el 2023 con una rentabilidad del 7,45%, tras una caída del -12,56% en 2022, superior a la media de su categoría en Morningstar. La cartera está compuesta casi en un 50% por deuda pública, un 15.7% por deuda corporativa, 15.3% por deuda titulizada y 19% en posiciones líquidas (con menos de un año de duración).

Conclusión: Tenemos que replantearnos el rol que tiene la renta fija en las carteras y aunque la renta fija no vuelva a ser la cobertura perfecta para la renta variable, vale la pena como diversificador en un nuevo entorno como el que nos encontramos.

Nuevo Boletín y canal de WhatsApp para profesionales

Estrategias de Inversión lanza su canal de WhatsApp Asset Managers, dirigido a profesionales de la inversión, banqueros privados, selectores y distribuidores de fondos, y profesionales del sector financiero.

Tambien puedes apuntarte gratuitamente para que todos los miercoles te llegue nuestro boletín con contenidos exclusivos para profesionales.