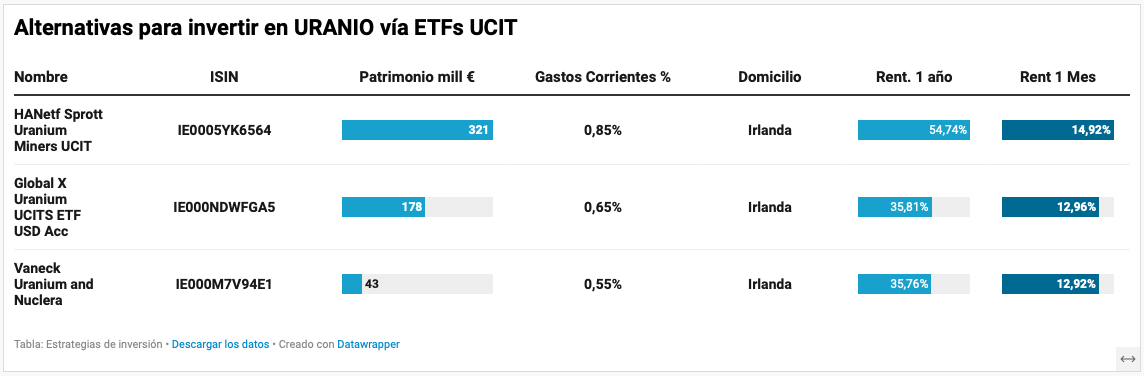

A diferencia de otras materias primas como el petróleo, cobre, oro, plata, etc, en el caso del uranio no es posible invertir en uranio físico debido a su naturaleza radioactiva, pero si que se puede hacer vía el mercado de valores.

Un ángel caído que ha vuelto de sus cenizas

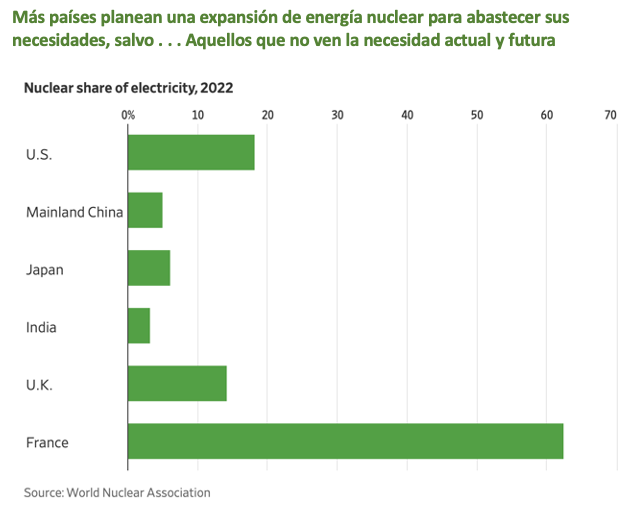

Si bien, la energía nuclear ha sido "demonizada" parece que poco a poco se van dando cuenta de lo indispensable que es, tanto como para que la UE la considere energía verde. Algunos países siguen peleando contra una realidad, y es la necesidad imperante de este tipo de energía, obviamente con todas las medidas de seguridad necesarias para aminorar los riesgos que conlleva. Todo ello ha llevado a un renacimiento en la industria energética mundial, y con ello, una mayor demanda del apreciado elemento químico.

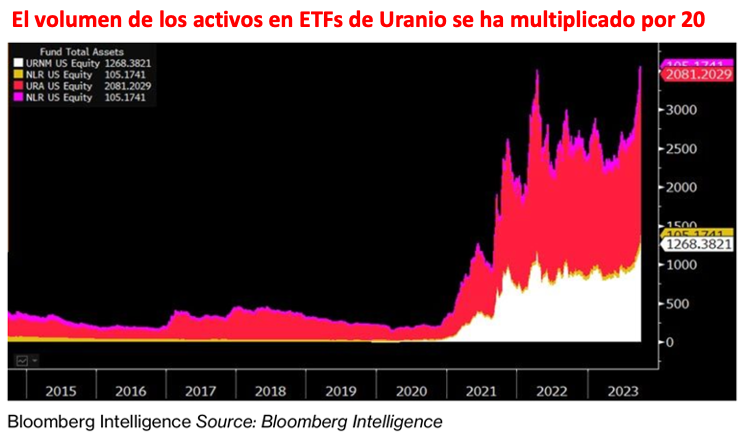

Más de una década después de que el choque de Fukushima llevara a varios países a revisar su dependencia de la energía nuclear, se ha consolidado como una plan vital en la transición hacia un futuro con bajas emisiones de carbono. Eso ha aumentado las valoraciones del uranio, con precios que han aumentado un 300% desde 2020, superando los 100 dólares. Los contratiempos en el suministro han contribuido a que los precios del combustible nuclear alcancen su nivel más alto desde 2008.

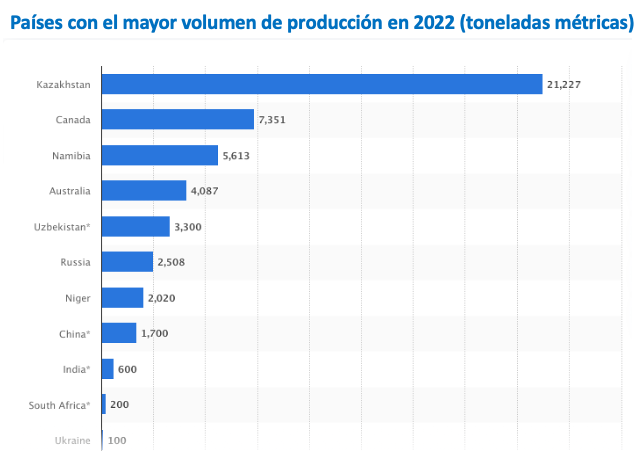

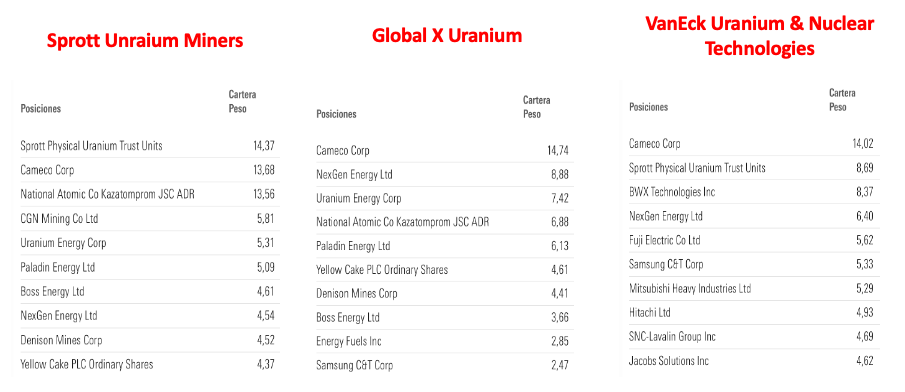

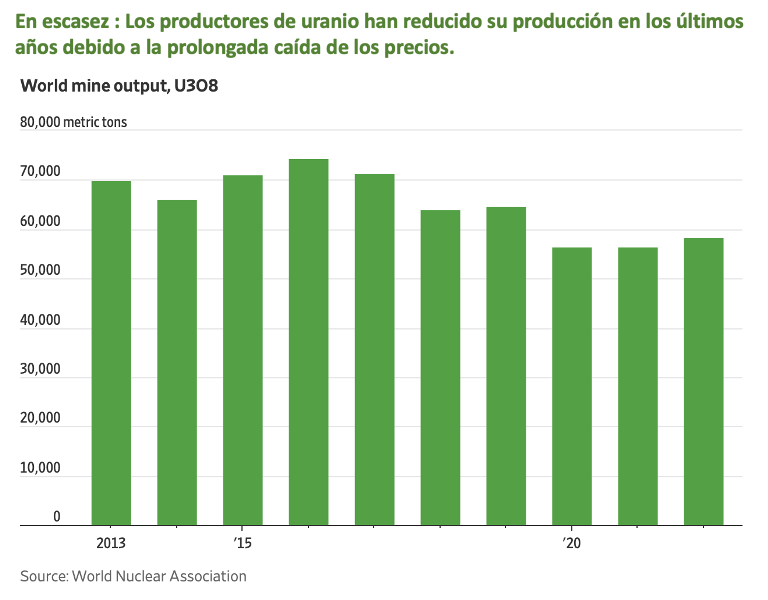

Según George Ross, CFA, gestor y analista senior de First Eagle Investments, el uranio es una materia prima muy interesante, ya que no tiene correlación con la geopolítica ni con la economía, pero si con la industria nuclear y sobre la industria minera. "En este momento el uranio se ha disparado y es un resultado increíble", y añade que si rebobinamos el reloj, hace unos años había un exceso crónico de oferta, especialmente desde el estallido en Fukushima se creó una sobreoferta estructural en el mercado del uranio porque Japón tenía años de existencias que estaba vendiendo gradualmente y planeaba no volver a poner en marcha los reactores, y entonces muchas minas cerraron por exceso crónico de oferta. Hoy en día estamos estructuralmente desabastecidos de uranio. "Hay que volver a poner en marcha muchas minas para que la producción satisfaga la demanda actual, por no hablar de la prevista. Así que es un espacio muy interesante. La industria nuclear del uranio avanza muy lentamente. En Asia se están construyendo nuevas instalaciones en grandes cantidades. Pero va a llevar mucho tiempo responder a la oferta. Hay un montón de oferta latente por ahí que podría venir, pero va a tomar años. Así que sí, es una materia prima muy interesante en este momento. Desde el punto de vista de un inversor, no hay muchas maneras de poseer uranio. La mayor minera de uranio del mundo está en Kazadamprom, que está en Kazajistán, con el 40% de su producción en una empresa conjunta con los rusos, con lo que tiene mucho riesgo de sanciones.

Rusia tiene un gran porcentaje de la capacidad mundial de procesamiento de uranio, añade Ross. Buena parte de la industria de servicios públicos de EE.UU. obtiene su uranio procesado, sus barras de combustible de Rusia, incluso hoy en día, razón por la cual no han sancionado a Rosatom, que es rusa. Aunque el experto reconoce que actualmente no tienen exposición en uranio.

Descubre nuestra cartera de fondos de inversión premium

TE INTERESA

Estrategias de Inversión ofrece una cartera de bolsa y fondos en la sección premium, con un objetivo de crecimiento a largo plazo y que invierte en las megatendencias más atractivas en cada momento.

Descubre las carteras y los análisis independientes para invertir en sectores con tendencia alcista en la zona premium de Estrategias de Inversión