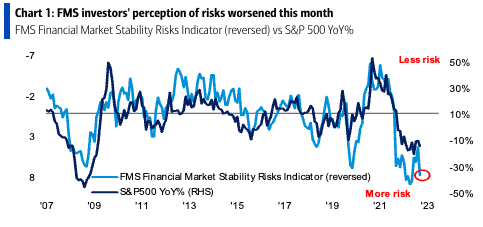

Según la encuesta de gestores de fondos globales que realiza habitualmente BofA y que publicó ayer, el sentimiento de los inversores está cercano a los niveles de pesimismo observados en los mínimos de los últimos 20 años.

- 51% de ellos esperando un crecimiento global más débil

- 84% ve la inflación a la baja

- 88% apuestan por un régimen de estanflación para los próximos 12 meses

- El pico para la tasa de referencia de la Fed se mantiene entre 5,25% y 5,5%, aunque el 50% de los gestores esperan tasas cortas más bajas en los próximos 12 meses (aunque son las más altas desde el 20 de marzo)

- Las asignaciones premian al efectivo, materias primas y cortos en renta variable (sin cambios destacados), infraponderación en REITS desde oct-20

- Recorte a exposición en bancos

- Sobreponderación Europa vs EE.UU.

- Aumentan peso en consumo estable y tecnología

- Gran capitalización vs small caps

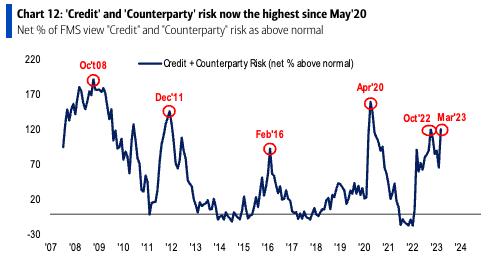

El riesgo de crédito y de contrapartida en máximos desde mayo del 2020, con una percepción de default o riesgo de impago mayor. La percepción del riesgo de contraparte aumentó 25pp intermensual hasta tocar un 46% neto por encima de lo normal, siendo el nivel más alto desde el 2T2020.

Los gestores apuntan a un riesgo sistémico en crédito como uno de los mayores, seguido de riesgo inflacionario y en último lugar un 'crash' de mercado: