El tema del 2023 que arrasó titulares fue la Inteligencia Artificial, con el lanzamiento de diferentes aplicaciones al alcance de los "mortales" como el ChatGPT, Dall-e, entre otras.

De hecho, el sector IA Technology & Tecnology Innovation se situó como el mejor del año, alcanzando una rentabilidad del 39,2% en 2023, según los datos de FE Analytics.

A pesar de unos tipos de interés al 5%, la tecnología reapareció con el Nasdaq alcanzando un máximo histórico, impulsada en gran parte por la IA. Las criptomonedas también tomaron un nuevo aire y el blockchain o cadena de bloques destacó entre los mejores desempeños del año, con el Bitcoin subiendo más de un 155%.

Pero a nivel de fondos, los principales fondos no pertenecían a este grupo, estaban centrados en criptodivisas. Muchos eran fondos cotizados en bolsa (ETF) del sector IA.

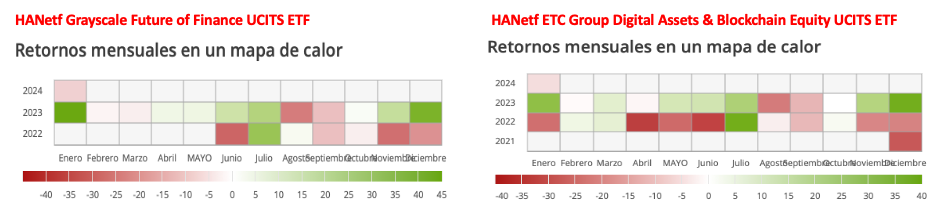

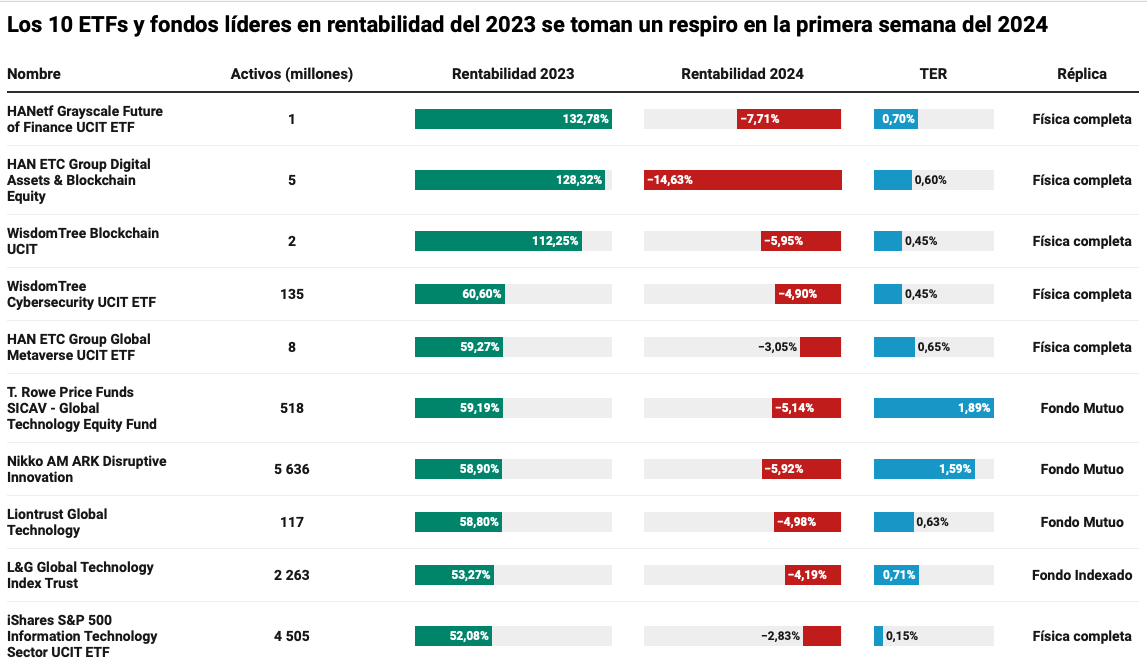

A la cabeza se situaron el HANetf Grayscale Future of Finance UCITS ETF, con una rentabilidad del 132,78%, y el HAN ETC Group Digital Assets & Blockchain Equity UCITS ETF, con un 128,3%. Ambos tuvieron un final de año espectacular, con rentabilidades superiores al 40% para el primero y superiores al 35% para el segundo, como se aprecia en los siguientes mapas de calor:

El primero pretende proporcionar a los inversores acceso a empresas de todo el mundo que están, o podrían estar, a la vanguardia de la construcción del futuro de las finanzas y la economía digital, desde los mineros de Bitcoin hasta las bolsas. Mientras que el segundo invierte en empresas a nivel global que están activas en la industria de la cadena de bloques o blockchain. de activos acceso a toda la cadena de valor de la economía digital.

El tercer fondo en el podio fue WisdomTree Blockchain UCITS ETF, otro ganador que subió más del 112% y que se benefició de un diciembre muy positivo para las estrategias de blockchain. El ETF invierte tanto en empresas desarrolladas como emergentes que forman parte del ecosistema de la cadena de bloques, y que se filtran de acuerdo con criterios ESG. A pesar de su pequeño tamaño por activos, y su corta edad, ya que se lanzó en septiembre de 2022, el fondo ha sabido posicionarse correctamente y es de esperar que a medida que los inversores lo conozcan, crezca en volumen.

En cuarta sigue otro fondo de WisdomTree, pero se trata del WisdomTree Cybersecurity, alcanzando una rentabilidad del 60,6%. Invierte en compañías involucradas activamente en proveer tecnología y servicios de ciberseguridad, tan necesaria en nuestros días. El fondo tuvo un buen final de año, pero fue especialmente bueno el mes de mayo cuando superó el 20% de rentabilidad mensual. Los ETFs de WisdomTree son los de menores costes totales de la tabla, por detras de iShares S&P 500:

En el podio siguen fondos mutuos. El primero alcanza una rentabilidad superior al 59% y es T. Rowe Price Global Technology Equity, gestionado por Dominic Rizzo, cuya primera participación cambió en diciembre de Apple a Nvidia, el favorito de los semiconductores, que ahora representa el 9,4% de la cartera.

El segundo es Nikko AM ARK Disruptive Innovation, que obtuvo una rentabilidad del 58,9%, aunque fue menos de la mitad de las ganancias logradas por las estrategias más destacadas, y entre sus principales contribuyentes a la rentabilidad fueron la criptobolsa Coinbase (la primera participación, con un 9,4%), la empresa estadounidense de streaming Roku y la empresa estadounidense de servicios financieros Block.

Y alejándose de las criptomonedas, James Dowey y Storm Uru gestionan el fondo Liontrust Global Technology, que obtuvo una rentabilidad del 53,3% en 2023 y es el primer fondo indexado de Tecnología e Innovación Tecnológica IA de la lista, al seguir las acciones de empresas tecnológicas dentro del índice FTSE World. También destacaron HAN ETC Group Global Metaverse UCITS ETF e Invesco CoinShares Global Blockchain UCITS ETF.

Mejores y peores sectores en 2023

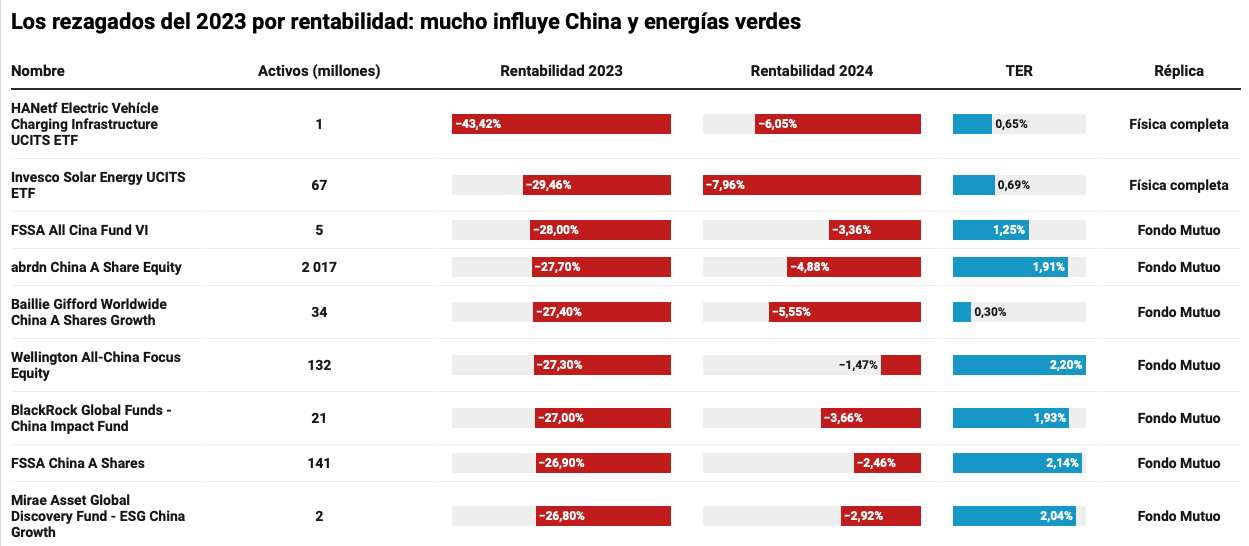

Como es de esperar, entre los peores sectores del año fueron todos aquellos relacionados con China, Asia-Pacífico ex-Japón, materias primas, y aquellos sectores afectados por altos tipos de interés como infraestructuras; sectores relacionados con Reino Unido como las small caps,GILTS vinculados a índices del Reino Unido y los inmuebles; sector salud; y Bonos gubernamentales globales y en USD. A nivel de fondos el debacle de China fue de la mano de la carnicería de las estrategias centradas en el medio ambiente, la sostenibilidad y la gobernanza (ESG), especialmente en el espacio de la energía limpia y solar.

Mientras que entre los mejores sectores, como era de esperar, fueron la tecnología y la IT, Latinoamérica (apoyado en un dólar más débil), India, Norte América, Europa ex-Reino Unido, Global, financieras e innovación financiera, Japón, HY en libras. Sin embargo, el mejor fondo dentro del sector (BlackRock GF Latin American, que obtuvo una rentabilidad del 31,7%) no apareció en la lista de mejores fondos, sino que estaba hasta el puesto 102. Lo mismo ocurre con IA India / Subcontinente Indio, cuyo primer fondo (Jupiter India Select) sólo alcanzó la posición 84 en la clasificación general de fondos, con una rentabilidad del 34,6%.

A la cola de la tabla se encuentra HANetf Electric Vehicle Charging Infrastructure UCITS ETF, cuyo valor se redujo casi a la mitad (un 43,4%). Invesco Solar Energy ocupa el segundo lugar, con una pérdida del 29,5%.

Con un retroceso de entre el 28% y el 26,8% se ubican fondos relacionados con China, el abrdn China A Share Equity, seguido del Baillie Gifford Worldwide China A Shares y el Wellington All-China Focus Equity. Este último perdió 80 millones de libras desde su máximo el 27 de enero hasta su mínimo de 135,1 millones de libras de activos gestionados (AUM) el 29 de diciembre. Los fondos relacionados con China dominan las 70 peores posiciones y tras ellas aparecen nuevos perdedores como el BNY Mellon Japan Small Cap Equity Focus (-15,9%) y el Baillie Gifford Health Innovation (-15,4%).

La primera semana de enero ha estado marcada prácticamente por caídas generalizadas debido a un mercado laboral que siguió mostrando fortaleza con un sólido informe JOLTS y las cifras de nóminas no agrícolas, lo que provocó nuevas ventas en los mercados. Por otra parte, los informes de los PMI de servicios y manufacturas indicaron una ralentización, lo que exacerbó las preocupaciones económicas y provocó la venta de valores de alto crecimiento, como se aprecia en la primera tabla de los 10 fondos ganadores del 2023. Sin embargo, una semana no marca tendencia y ya lo vivimos en 2023 con el fuerte repunte que vivieron los valores chinos, para desinflarse más adelante.