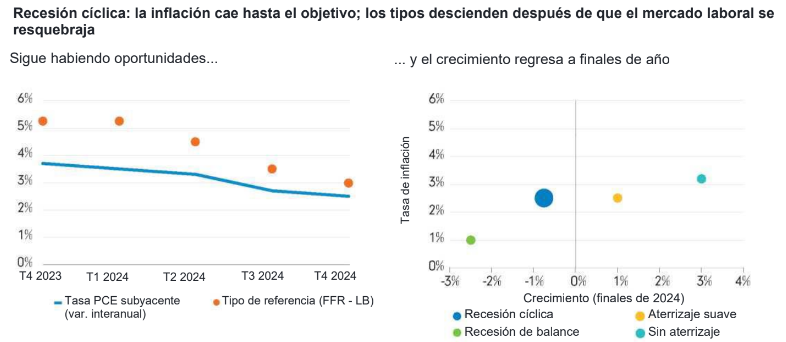

En el último par de semanas hemos escuchado por parte de varias gestoras sobre una recesión cíclica, cuando antes era un aterrizaje suave o soft landing. Según apuntan los expertos de Fidelity la cíclica se sustancia en una contracción económica moderada seguida del regreso al crecimiento a finales del 2024 y inicio del 2025. La inflación siendo aún elevada durante algún tiempo antes de regresar al objetivo, de tal modo que los tipos de interés se mantendrán más altos durante un periodo prolongado y con ello, los bancos centrales virarían para recortar tipos.

La probabilidad que los especialistas de Fidelity dan a este escenario es de un 60%, y entre los sectores que se podrían ver favorecidos sería el consumo básico. En cuanto a productos, la inversión multiactivos seguirá ofreciendo buenas oportunidades para aquellos capaces de discriminar entre sectores y regiones, con especial énfasis en valores estadounidenses de mediana capitalización, ya que los de pequeña capitalización sufrirán más de una desaceleración o recesión dadas sus mayores necesidades de refinanciación. Con lo que, al igual que a finales de 2022 vuelve a imperar las acciones y deuda corporativa de calidad.

Con este escenario de recesión cíclica, como comentamos en la pasada nota de Europa vs EE.UU. ¿Qué fondos son los ganadores del 2023? Europa es una región marcada por alto peso en materias primas, bancos y otros sectores cíclicos, con lo que es altamente probable que se vea más afectada en los EE.UU., a pesar de que las valoraciones de éste último estén altas. Sin embargo, cabe recordar que un PER alto pero apoyado con un crecimiento de beneficios (G) alto es justificable.

Si por el contrario, finalmente se materializara el aterrizaje suave, con la decisión de mantener los tipos altos durante más tiempo podría reducir aún más la inflación hasta un nivel en el que las autoridades monetarias estén cómodas. A este escenario de dan 20% de probabilidad, pero en este sentido, los sectores favorecidos serían consumo discrecional, industriales y materiales, con lo que mercados emergentes se podrían ver favorecidos, y activos de riesgo en muchas clases de activos, donde el crecimiento y cíclicos, aunque los especialistas de Fidelity apuntan a mantener un toque defensivo.