El escenario central de BNP Paribas Asset Management no es de los más agresivos y, según comenta Pedro Santuy, director de ventas de ETF e indexados para Iberia, están en proceso de monitorización activa de las condiciones de las condiciones crediticias y macroeconómicas.

“Los meses de octubre, noviembre y diciembre han sido unos meses extremadamente positivos para para todo lo que ha sido renta fija, tanto en Estados Unidos como en Europa, debido a unas expectativas demasiado positivas. Sin embargo, la situación geopolítica reciente a moderado ligeramente esas expectativas sobre los tipos de interés”, añade.

Según el experto, serán los bancos centrales los que van a dictar la evolución de los tipos. “Nosotros no estamos entre los entre los más agresivos en cuanto a la visión macroeconómica, pensamos que podría ser que a final de año en Estados Unidos los tipos acabaran en 4%”.

Es verdad que se han reducido las probabilidades de las 6 bajadas esperadas para el año, y ahora solo cotizan en el mercado alrededor de un 60% de probabilidad. Pero la visión es que el ciclo de subida de tipos finalizó y que eso abre un escenario muy positivo para para la renta fija.

El año 2022 fue un año complicado por la correlación perfecta, casi tanto de mercados de renta fija como como de renta variable. Es cierto que la inyección monetaria masiva de los bancos centrales durante casi una década ha tenido un impacto muy grande sobre la evolución de los precios de los activos y casi todos los activos se han visto muy correlacionados.

El equipo de BNP Paribas AMcomenta que a día de hoy tienen una visión más positiva para renta fija que para renta variable, encontrando un una mayor prima en la inversión tanto en Gobiernos, principalmente en gobiernos americanos, como crédito europeo con grado de inversión, ya que la prima de riesgo de crédito europeo ha estado cotizando a niveles muy estables y con unas tasas de default corporativo manteniéndose en niveles bastante limitados, incluso con la situación económica de cuasi recesión en algunos países como Alemania y como Francia, y esperamos que ese spread crediticio, no vaya a aumentar. El experto considera que la duración adecuada actualmente es aquella intermedia, de entre 3,6 - 3,7 años, siendo cautelosos ante un potencial repunte de la inflación en el corto plazo, “podríamos alargar duraciones una vez que estuviera más claro el panorama de tipos”, puntualiza Santuy.

En cuanto emergentes, mercados complejos por naturaleza, pero Santuy apunta que son positivos por la parte de deuda soberana y no tanto a nivel crediticio.

Y con esta visión ¿qué productos serían los que apoyarían esta tesis de inversión?

Antes de entrar al detalle de los productos, cabe comentar que BNP Paribas AM cuenta con una gama muy completa en ETF y fondos indexados, con 89% de ellos clasificados como art. 8 y 9 que asciende a unos 27.700 millones de euros.

Además, es uno de los mayores jugadores en Renta Fija con unos 195.000millones de euros de activos gestionados, y con fuerte experiencia en deuda gubernamental y corporativa (tanto grado de inversión como alto rendimiento).

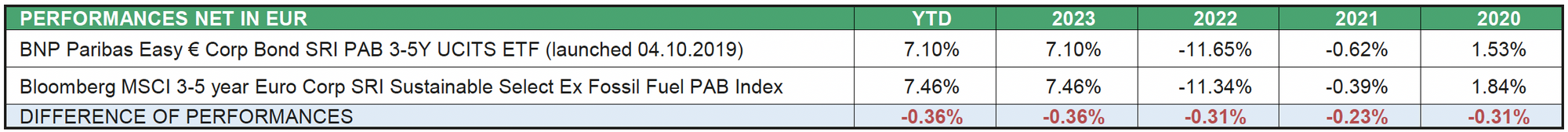

- Entre los ETF de crédito europeo con esa duración comentada por Santuy está el ETF BNP Paribas Easy € Corp Bond SRI PAB 3-5Y UCITS, con una política de distribución de acumulación y con una réplica física perfecta del índice Bloomberg MSCI 3-5Y Euro Corporate SRI Sustainable Select ex fossil fuel PAB, que parte de un índice principal como el Bloomberg Euro Aggregate Corporate 3-5Y, compuesto de bonos corporativos con grado de inversión, examinados desde el punto de vista ESG, por lo que se excluyen empresas vinculadas a la industria de los combustibles fósiles. es de El ratio de gastos totales (TER) de este ETF es de 0,20% p.a., lo que hace que se posicione como el más barato que sigue a ese índice.

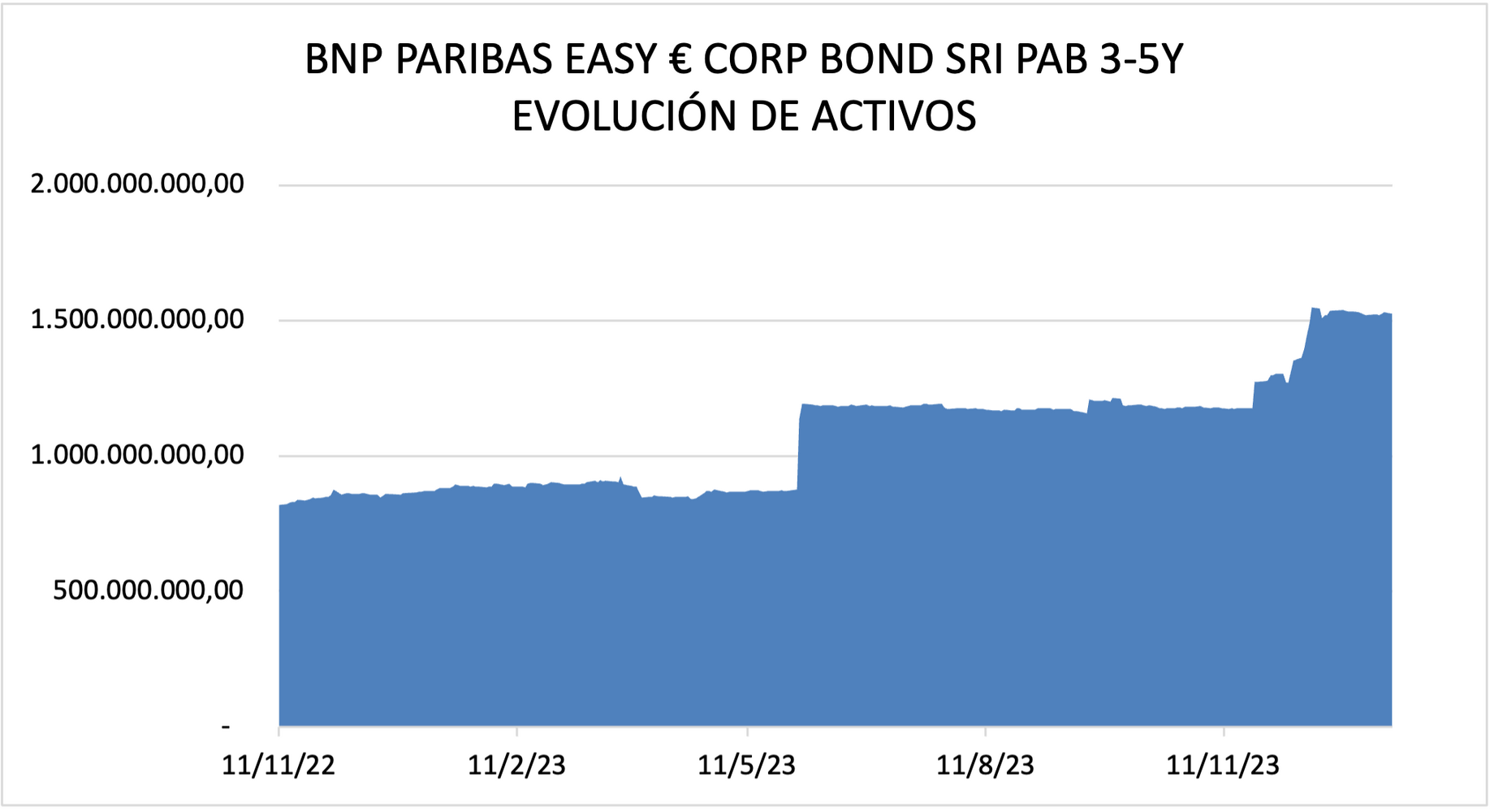

Este ETF es de gestión pasiva sobre un índice de gestión pasiva. Se lanzó a finales de octubre de 2022 y ha logrado superar los 1.530 millones de euros de activos gestionados. Es importante destacar el papel que están jugando los ETFs de renta fija en la construcción de las carteras. "Es verdad que nacieron en el lado de la RV y que dada de la construcción del mercado su desarrollo ha sido más temprano, mientas que los de RF su desarrollo ha sido más tardío, especialmente en los últimos 2-3 años, como una herramienta válida para dar diversificación, transparencia y acceso al activo", apunta Santuy. El ETF da acceso con una participación a un índice con miles de activos, muy importante para el inversor institucional como minorista.

“La demanda a este producto ha sido grande, especialmente en la última parte del año, cuando los spreads de crédito se ajustaron, los inversores comenzaron a migrar hacia este producto, aumentando ligeramente su duración de la cartera” comenta Santuy. Y ese apetito queda claramente manifestado en el rápido crecimiento de los activos gestionados del fondo.

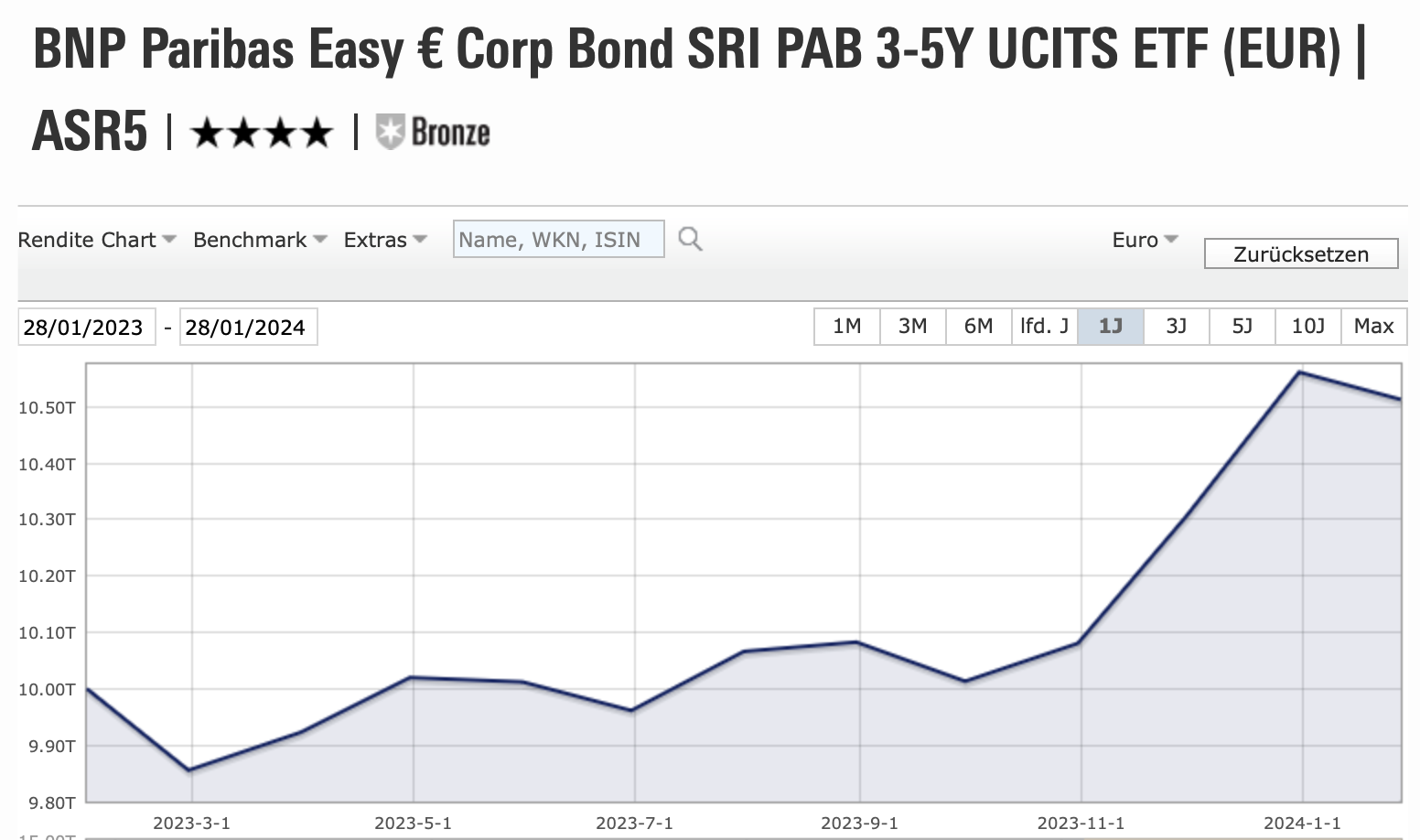

A lo anterior se suma un desempeño muy satisfactorio, especialmente desde la segunda mitad del año pasado y en especial en los últimos tres meses, lo que ha permitido que cerrara el 2023 con una rentabilidad de +7,10%, que para un fondo de renta fija es muy atractivo.

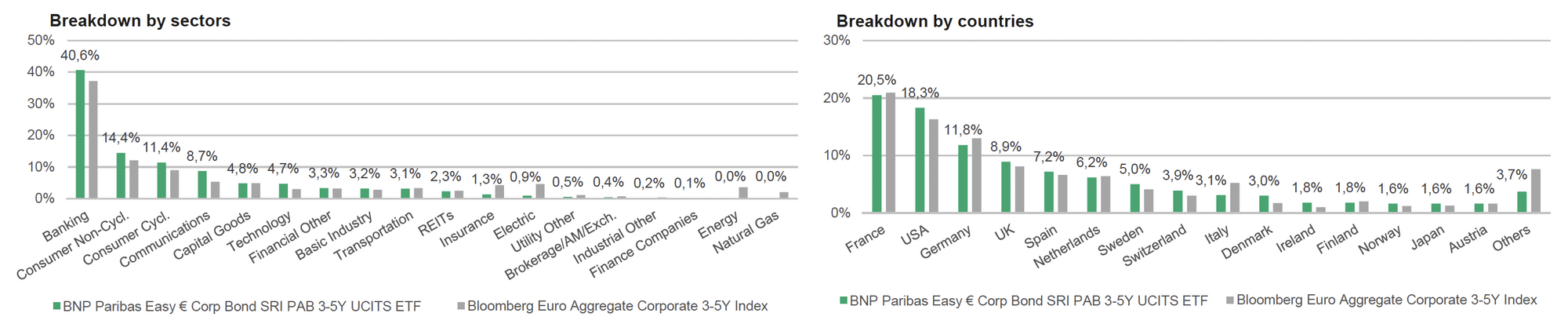

La duración del fondo cotizado es de 3,7 años y con una duración a vencimiento o YTM del 3,6%, con un cupón medio de 2,18% y con un rating medio de BBB+. La cartera de este ETF está constituida por 497 posiciones, con una alta exposición en Francia, EE.UU. y Alemania que en conjunto representan casi el 50% de los activos. En cuanto a la exposición sectorial hay un peso grande en deuda bancaria:

A pesar de esa alta ponderación en bancos vale destacar que en el proceso de construcción de cartera se aplican tanto filtros ESG/SRI y clima, de liquidez (exigiendo a cada emisión un mínimo de 500 millones de euros) y especialmente el filtro de diversificación, con un 3% de cap por emisor y el peso de los financieros combinados será igual al del índice principal (Euro Aggregate Corp 3-5 años), lo que quiere decir que la sobreponderación en bancos (barra verde vs gris del índice) se compensa con los otros financieros como seguros, brokerage y financial companies, lo que ayudó a que el producto se comportara bien contra su índice e índices no sostenibles durante la crisis de los bancos regionales americanos en el 1S2022, pero también ayuda a que tenga un tracking error contra índices no sostenible muy bajo (entre 20-30 pb).

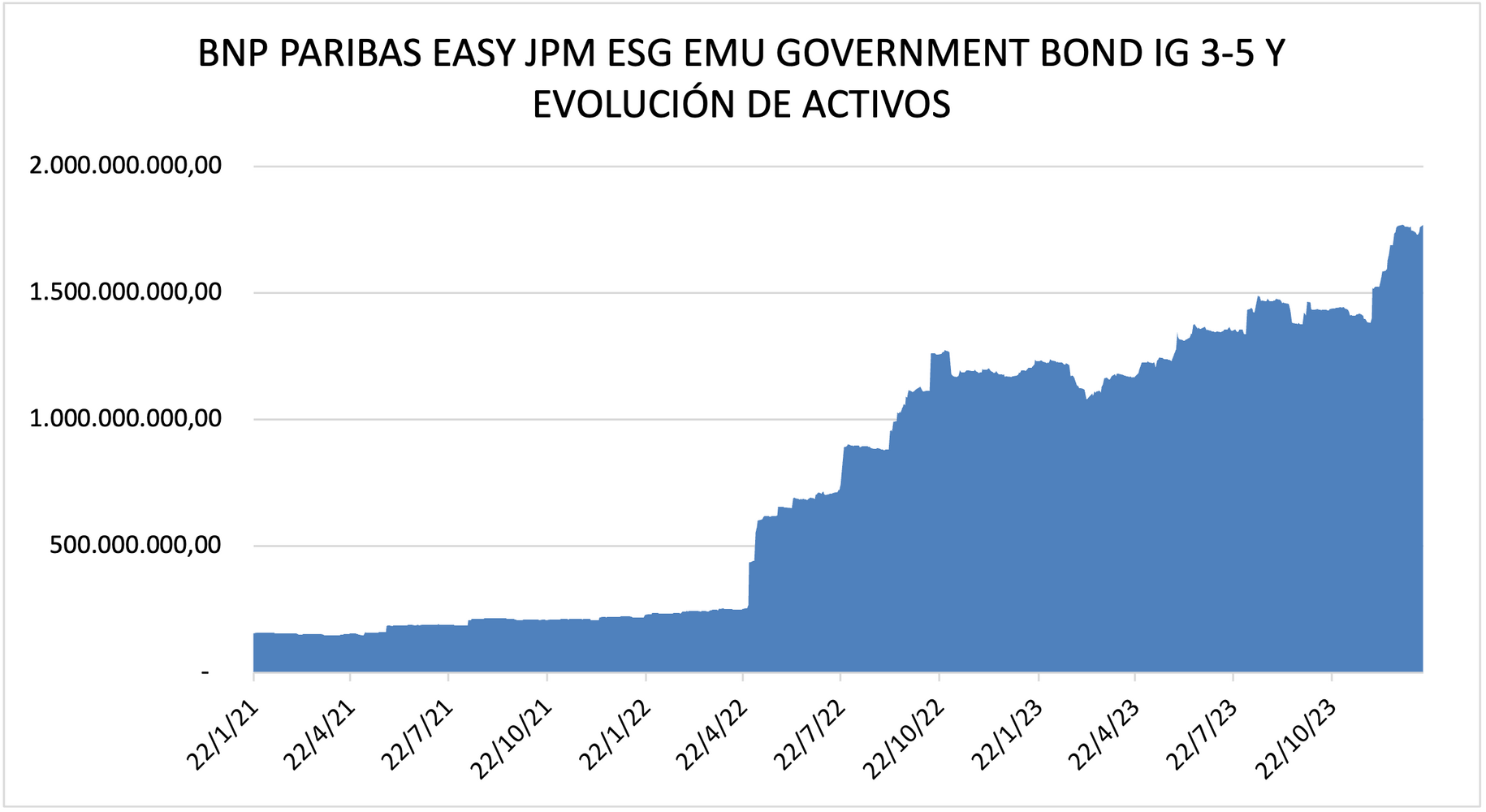

- En cuanto a la deuda gubernamental, en donde el apetito claramente está más sesgado a la deuda soberana de EE.UU., el ETF como alternativa de inversión es BNP Paribas Easy JPM ESG EMU Government Bond IG 3-5Y UCITS. Otro de esos ETFs de la gestora francesa con gran volumen de activos que ha mostrado un crecimiento significativo, especialmente destacado a partir de la segunda mitad del 2022, hasta alcanzar los 1.760 millones de euros al cierre de 2023. Este ETF también se lanzó en octubre de 2019 y cuyo índice de réplica es el JP Morgan ESG Government Bond IG 3-5T, también es una réplica física completa y con rebalanceo mensual. Es un art. 8. En este caso los componentes de la cartera son solo 63.

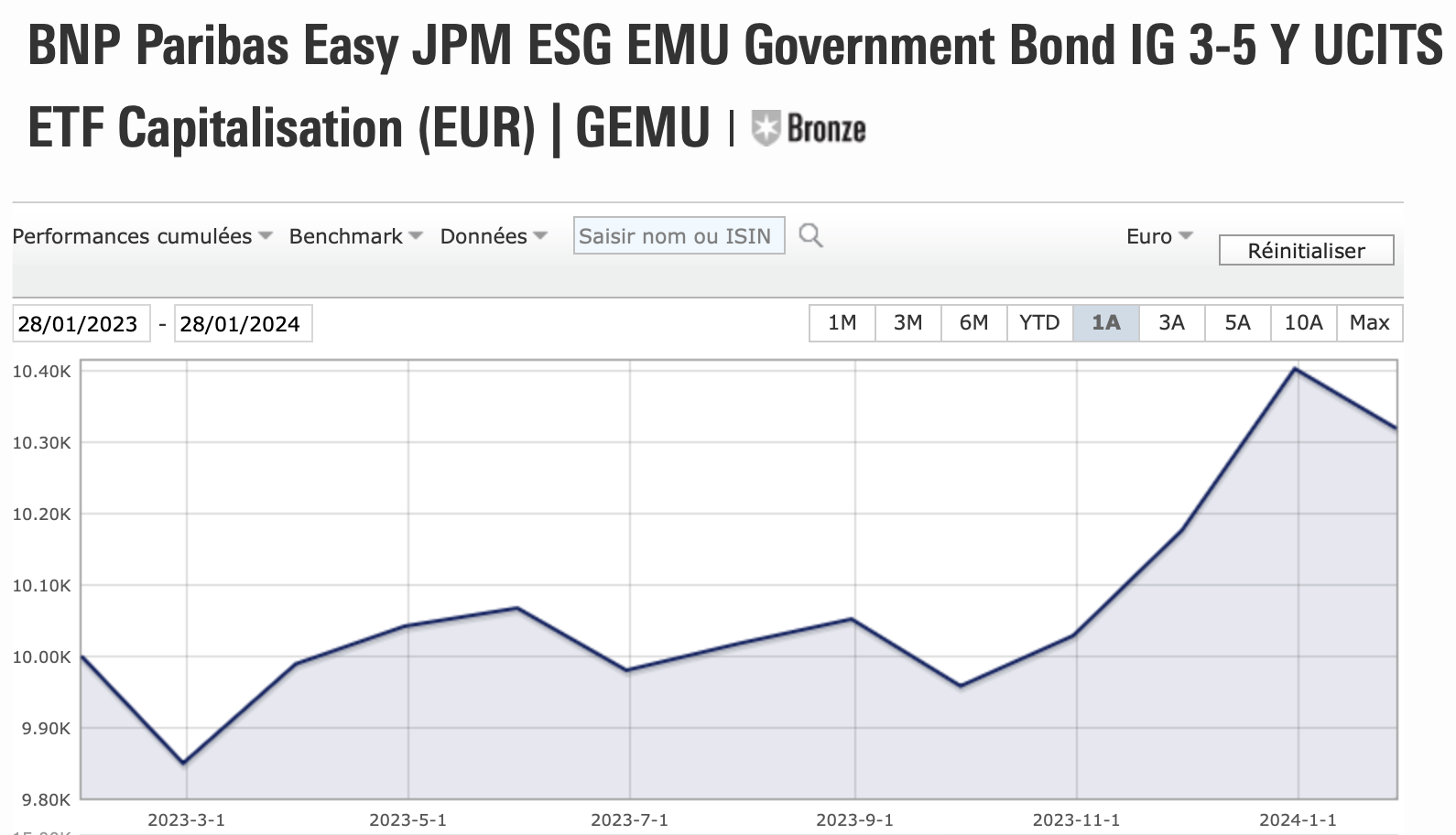

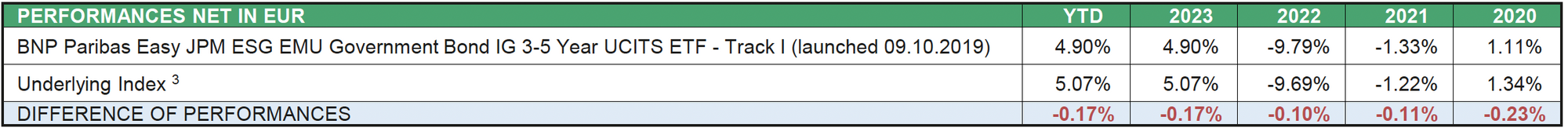

Se trata de un fondo cotizado con un YTM de 2,4% y una duración media de 3,84 años, con un cupón medio de 1,90%, y rating medio de AA-. y un TER de 20pb. Es una opción muy atractiva dada la evolución de los tipos. Además, según apunta Santuy, en la mayoría de las carteras de los inversores, el peso de gobiernos suele ser mucho mayor al de crédito corporativos, con lo que este ETF con TER de 0,15p.a. es una alternativa sumamente atractiva, además si consideramos su adecuado desempeño en 2023, cuando alcanzó una rentabilidad del 4,9% con una volatilidad a 3 años de 6,7%

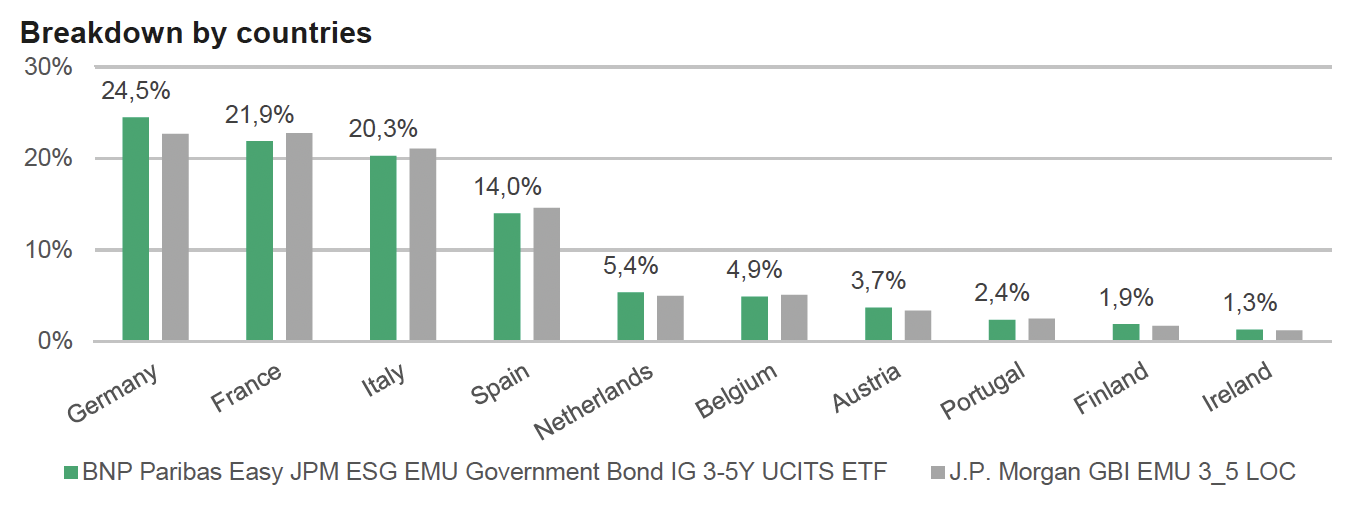

Este ETF, al igual que el anterior, sirven de "building blocks" para carteras diversificadas y como herramientas de inversión tanto táctica como estratégico, ya que da acceso a emisiones de crédito de gobiernos como Alemania, Francia e Italia, con ponderaciones superiores al 20%, y España con un 14%:

Se trata de un fondo cotizado con un YTM de 2,4% y una duración media de 3,84 años, con un cupón medio de 1,90%, y rating medio de AA-. y un TER de 20pb. Es una opción muy atractiva dada la evolución de los tipos. Además, según apunta Santuy, en la mayoría de las carteras de los inversores, el peso de gobiernos suele ser mucho mayor al de crédito corporativos, con lo que este ETF con TER de 0,15p.a. es una alternativa sumamente atractiva, además si consideramos su adecuado desempeño en 2023, cuando alcanzó una rentabilidad del 4,9% con una volatilidad a 3 años de 6,7%

TE INTERESA

Estrategias de Inversión ofrece una cartera de bolsa y fondos en la sección premium, con un objetivo de crecimiento a largo plazo y que invierte en las megatendencias más atractivas en cada momento.

Descubre las carteras y los análisis independientes para invertir en sectores con tendencia alcista en la zona premium de Estrategias de Inversión