En un período de alta inflación y tasas de interés altísimas, los inversores aprecian aún más los altos rendimientos. Obtener algunos porcentajes adicionales en su devolución puede marcar una gran diferencia.

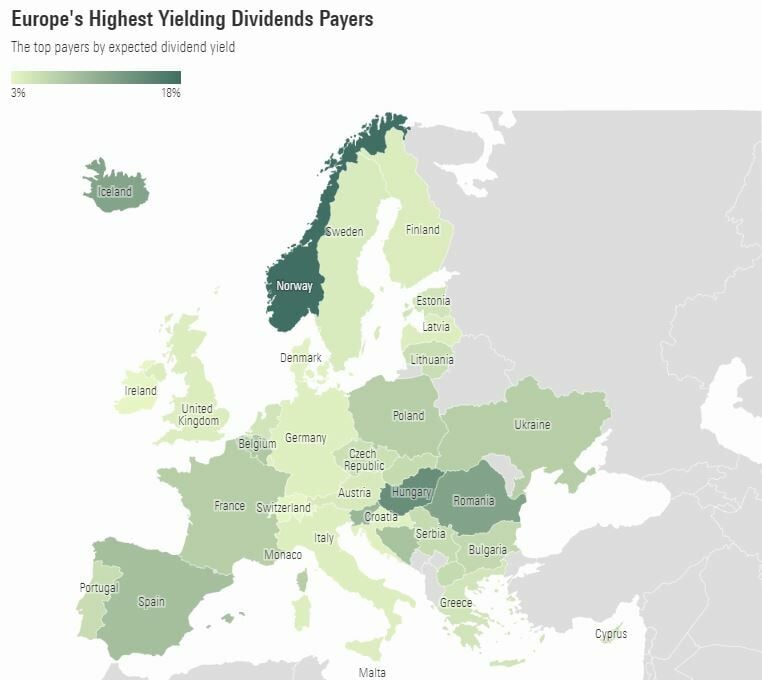

El equilibrio entre altos rendimientos e ingresos constantes puede ser difícil de lograr, por lo que hemos creado no uno, sino dos mapas de los países que más dividendos pagan en Europa. De acuerdo con Morningstar Direct, las empresas europeas que hayan pagado dividendos en algún momento desde principios de 2022 y tengan una rentabilidad por dividendo esperada (la fórmula para calcular la rentabilidad por dividendo es dividir el dividendo anual pagado por acción entre el precio actual de las acciones). Es así que se llega a que es Noruega uno de los países que concentra la mayor cantidad de empresas con una alta rentabilidad por dividendo, del 18% y con derivado de muy pocas acciones, como PasientSky, con una rentabilidad por dividendo del 480% o la petrolera Hunter Group del 457%, resultado de algunas acciones corporativas, pero como veremos más adelante, si se observa la rentabilidad por dividendo a mayor plazo, la imagen cambia ligeramente.

Con una rentabilidad por dividendo un poco menor sigue Hungría, del 14%, seguido de Rumanía con el 12% y España con el 9%. Entre los países con menor rentabilidad por dividendo son Irlanda (3%), Reino Unido (4%), Alemania (4%), etc:

Pero como siempre comentan los gestores valor, hay que mirar que ese pago de dividendo sea recurrente y que no ponga en peligro la salud financiera de las empresas que lo pagan, por lo que los inversores no deben dejarse llevar por el canto de la sirena. Al buscar empresas que paguen dividendos, es importante saber si el dividendo ha aumentado con el tiempo; un foso económico puede darle una idea de si una empresa seguirá haciéndolo.

En el mapa de rendimiento esperado, vemos a España representada por todos los fondos de inversión inmobiliaria entre los tres primeros. Las SOCIMI, como se denominan en España, distribuyen por ley el 100% de los beneficios de dividendos y al menos el 50% de los beneficios de la transmisión de inmuebles y participaciones en filiales. Además, también tienen que distribuir al menos el 80% del resto de las ganancias.

¿Cuáles son los mejores fondos dividendo en 2023?

Los fondos de dividendos dan prioridad a la generación de un flujo periódico de ingresos frente a la revalorización del capital. Son productos diseñados para inversores que quieren disfrutar de dividendos periódicos y de baja volatilidad, independientemente de las condiciones del mercado. Alcanzar este objetivo es posible siempre que se sigan ciertas reglas a la hora de elegir el producto financiero más adecuado. De hecho, el éxito de la inversión en rentas depende de muchos factores y no sólo de la elección de una cartera de valores que distribuyan elevados dividendos.

Los inversores deberían buscar fondos con retribuciones estables y un crecimiento constante de los dividendos, más que la mayor rentabilidad. Un crecimiento estable y continuo de los dividendos sugiere una gestión empresarial responsable.

Entre los fondos de gestión activa y ETFs están los siguientes:

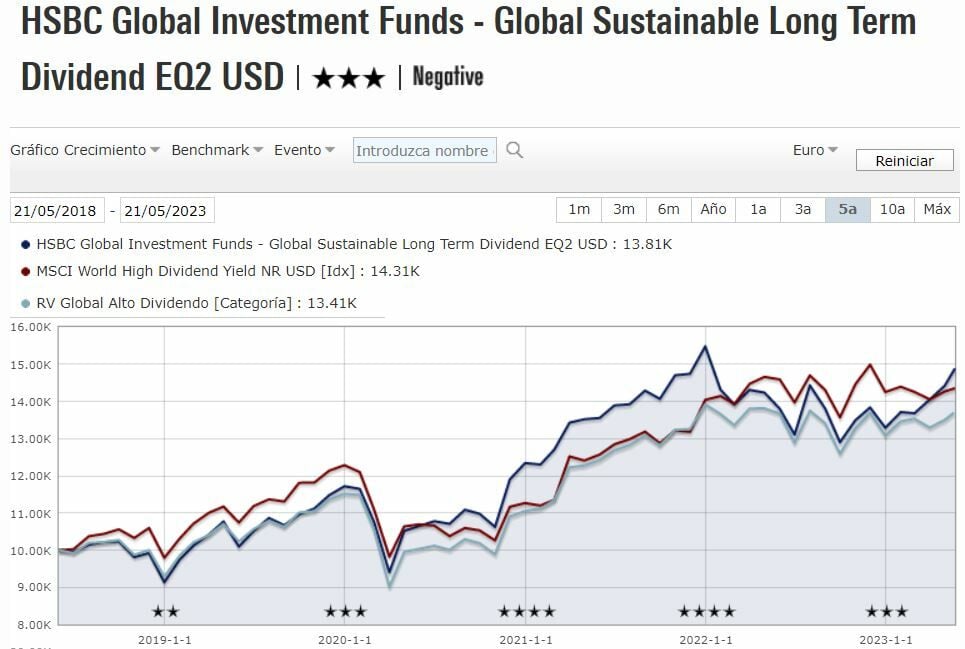

- HSBC Global Sustainable Long Term Dividend: un fondo cuyo objetivo es proporcionar ingresos por dividendos y crecimiento del capital a largo plazo, invirtiendo en empresas que puedan beneficiarse a largo plazo de la transición sostenible. Invierte como mínimo un 90% en valores de renta variable y equivalentes. El fondo alcanza una rentabilidad en lo que va del 2023 hasta el cierre de abril de 8.5%, aunque a mediados de mayo ya superaba el 12%. La rentabilidad a 5 años anualizada es del 7.98%. El pago de dividendos es trimestral. El fondo se lanzó en 2015 y la dupla de gestores son Darryl Licas y Kunaran Perinpanathan desde hace tan solo 1 año. La comisión del fondo es de 2.35%.

Se podría decir que se trata de un fondo full invested ya que en liquidez únicamente mostraba 1% al cierre de abril. Su estilo de gestión es más hacia crecimiento y alta capitalización (tanto ahora como antes del cambio del equipo gestor). La exposición sectorial está altamente dirigida a tecnología (27.5%), cuando la media de sus competidores no llegan ni al 15%, y también a consumo defensivo con casi un 20% de peso, mientras que muestra una significativa infraponderación en servicios financieros (4.4% vs 16.6% de sus competidores). En cuanto a la exposición geográfica, es una cartera bastante balanceada entre Europa desarrollada (45%) y Norteamérica (35%), aunque también hay valores de Japón, Reino Unido, Asia desarrollada, etc. Entre las principales posiciones están ASML Holdings con casi un 9% y Microsoft con un 8%, seguida de la estadounidense de software Intuit, Visa, Nintendo y la portuguesa Jeronimo Martins, entre otras.

- De la gestora internacional Fidelity International, hemos encontrado dos fondos que destacan entre aquellas soluciones de inversión con foco en dividendo, una vía un fondo mutuo y el otro vía un ETF de gestión activa: Fidelity Funds Global Dividend Fund A Acc EUR y el Fidelity Global Quality Income ETF. El fondo mutuo se lanzó hace más de 10 años, periodo en el que, a excepción de dos años con alta turbulencia bursátil, ha generado rentabilidades positivas, además unos activos gestionados superiores a los 1.100 millones de euros. Por su parte, el ETF se lanzó en marzo de 2017 y alcanza las 4 estrellas Morningstar y un total de activos que superan los 411 millones de dólares.

Como los inversores ya saben, los ETFs gozan de menores comisiones mientras que los fondos de gestión activa, en los que interviene el análisis, las visitas a compañías y un trabajo mucho más minucioso cobran mayores comisiones. En este caso, el fondo mutuo de Fidelity tiene unos gastos corrientes de 1.88%, mientras que en el ETF son de 0.40%.

En cuanto a rentabilidad, destacamos que el ETF supera en rentabilidad a su comparable fondo mutuo, con una rentabilidad media a 3 años de 14.72% vs 9.02%, con un ratio de Sharpe (rentabilidad ajustada al riesgo) también mayor de 1.02 vs 0.73. Como es lógico, a mayor rentabilidad mayor riesgo y este es el caso, ya que el ETF tiene una volatilidad del 13.68% que compara con el 12.10% del fondo mutuo.

Otra diferencia es que mientras que en el ETF se revisa la cartera de forma mensual y hay un rebalanceo anual, el gestor del fondo mutuo está día a día revisando sus posiciones y aquellas que aún cuando no están en la cartera presentan oportunidades de inversión, pudiendo ajustar su cartera con mayor flexibilidad que el ETF, aunque es aconsejable que los gestores no roten tanto la cartera ya que sería un indicativo de poca convicción y mayores gastos para el fondo. En el caso del fondo Fidelity Funds Global Dividend vemos que la rotación es menor (33,64%) que la del Fidelity Global Quality Income ETF.

Respecto a sus respectivas carteras de valores, mientras que la liquidez en el ETF era de solo 1.4% a cierre de abril, en el fondo mutuo era del 3.5%. En cuanto al estilo, ambos coinciden ahora en un estilo blend y con foco a empresas de alta capitalización bursátil. Cabe comentar, según comentaba su director Domingo Barroso, que el ETF de Fidelity International es una estrategia mejorada que recurre a una selección activa de valores basada en análisis fundamental suministrada por el equipo internacional de analistas, que también da soporte al equipo gestor del fondo mutuo. Aunque cabe comentar que no coinciden en el índice de referencia, ya que mientras el ETF tiene un índice construido específicamente y de manera interna, el fondo mutuo tiene como índice de referencia al MSCI ACWI.

Por último, en cuanto a la composición de ambas carteras, comentar que mientras el fondo mutuo tiene 44 posiciones y en la que las 10 mayores posiciones representan el 35,8% del total de activos, el ETF tiene más de 250 posiciones y las 10 mayores representan solo el 15,6% de los activos. Por tanto, el fondo mutuo tiene una cartera sumamente concentrada y de alta convicción.

Se podría decir que ambas opciones tienen sus ventajas, y queda de la mano del inversor la selección del fondo de acuerdo a sus necesidades, preferencias y horizonte de inversión. Cabe recordar que si bien los fondos mutuos siguen siendo traspasables, los ETF no lo son, pero al final por hacienda pasarán los dos.

Yo tengo claro con cuál me quedaría ¿Y usted? A pesar del tema de no traspasabilidad yo me quedaría con el ETF, dentro de una cartera formada por fondos mutuos y ETFs.