La tecnología de la nube está todavía en sus primeros estadios y es ya imprescindible en prácticamente todos los segmentos de la economía. Estamos en el mejor momento para incorporar el potencial de este negocio en nuestras carteras y una buena forma de entrar en este sector de una forma diversificada es a través del First Trust Cloud Computing UCITS ETF A USD (IE00BFD2H405). Se trata de un ETF que se negocia en Ámsterdam y en el XETRA alemán (con pasaporte europeo, UCITS). Se lanzó en diciembre de 2018 y su tamaño actual es de 237,74M€, con valor liquidativo de 24,13 USD (10/01/23). Su gestora es First Trust Advisors LP.

En su composición, el 99,82% está invertido en acciones y el 0,18% se mantiene en liquidez. Por sectores, el 90,74% corresponde al sector tecnológico y geográficamente, tiene casi un 80% invertido en EEUU.

| EE.UU. | 88,45% |

| China | 3,39% |

| Canadá | 2,13% |

| Otros | 6,03% |

Por sectores, su peso en el tecnológico es del 90,74%, seguido de bienes de consumo 3,48%, telecomunicaciones 2,98% y menos del 1% en financiero, asegurador y farmacia.

Este ETF invierte como decimos en empresas con negocio en la nube replicando de forma física el índice ISECTA Cloud Computimg Index. Sus principales posiciones son Pure Storage, Arista Networks, Oracle, Amazon, Alibaba, Microsoft o Alphabet.

| 4.47% | |

| 3.72% | |

| 3.57% | |

| 3.48% | |

| 3.39% | |

| 3.39% | |

| 3.38% |

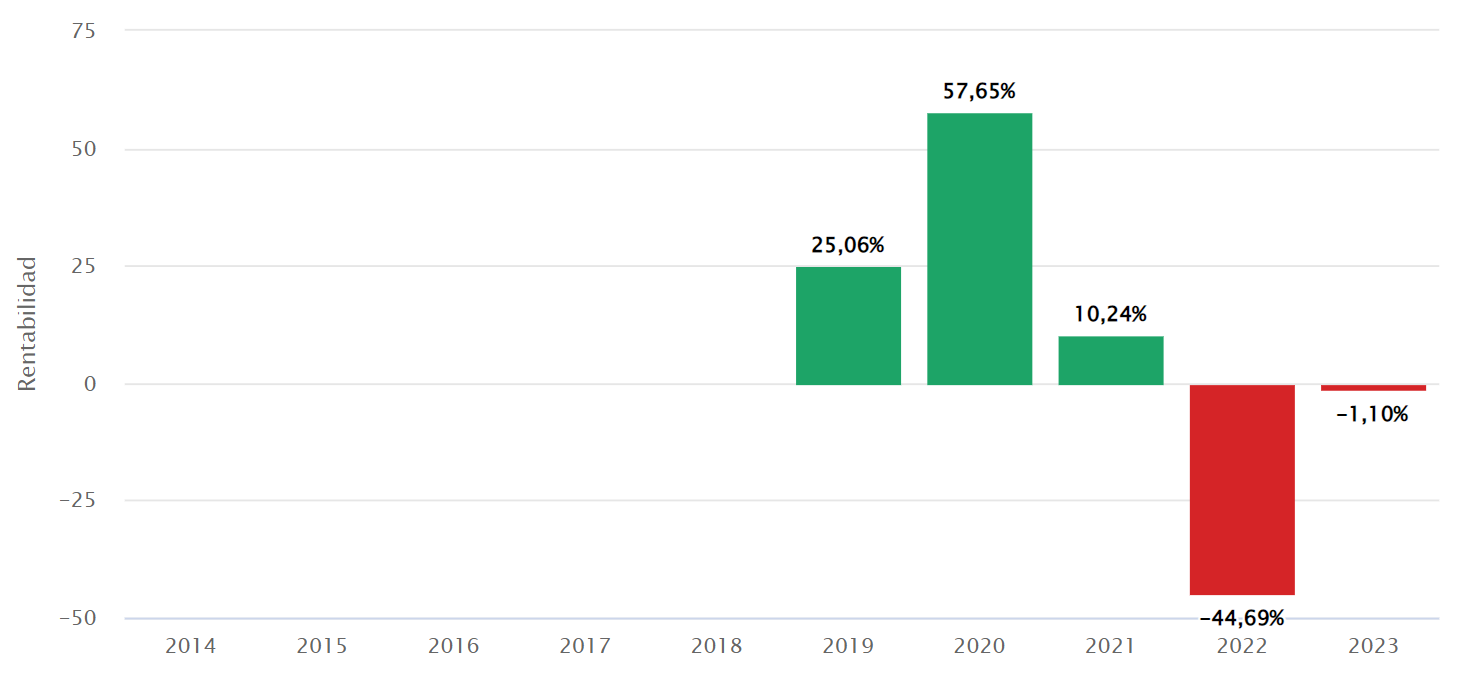

En cuanto a su rendimiento, siempre recordando que rentabilidades pasadas no aseguran rentabilidades futuras, en 2019 se revalorizaba un 25%, +57,65% en 2020, +10,24% en 2021, rentabilidad negativa del -44,69% en 2022 y en el año actual el ETF muestra una rentabilidad del -1,10%. Por el lado del riesgo, la Beta a 12 meses es del 0,77.

El Ratio de costes totales (TER por sus siglas en inglés) es del 0,60%. Este ratio nos indica el total de costes de un fondo en porcentaje sobre su valor liquidativo. Nos está mostrando, por tanto, qué porcentaje del rendimiento del fondo se pierden en gastos y facilita la comparativa entre ETFs. En este caso, un ratio del 0,60% podemos considerarlo en la media.

El Cloud se trata de un negocio muy disruptivo, que es demandado de forma trasversal desde todos los demás sectores de la economía y absolutamente necesario para una buena transición o metamorfosis digital como la que tienen ya en marcha las economías desarrolladas y que sin duda iniciarán en breve otras regiones emergentes. Grandes conglomerados integrados en este ETF como Microsoft, Oracle, Alibaba, Amazon, están desviando grandes inversiones a sus negocios o filiales del Cloud porque ven en este negocio un foco de crecimiento a largo plazo. Es sin duda un sector en el que un inversor global y con horizonte de largo plazo debería tener sobreponderado en su cartera y este ETF es una buena elección para llevar a cabo esta inversión de forma diversificada. El 2023 debería ser un año de punto de inflexión para este tipo de valores y, por tanto, para este fondo.

DISCLAIMER

Los datos, opiniones, estimaciones, previsiones y recomendaciones contenidos en este informe han sido elaborados por Estrategias de inversión y sus colaboradores con el objetivo de proporcionar a sus usuarios información sobre compañías, sectores y mercados financieros, sin que estas impliquen ni directa ni indirectamente una recomendación personalizada de la compañía o activos analizados a efectos de constituir un asesoramiento personalizado en materia de inversión. El análisis se basa en la elaboración de proyecciones financieras detalladas a partir de información pública y siguiendo la metodología del análisis fundamental tradicional. Dichos parámetros representan la opinión o estimación personal del analista. La persona que reciba este análisis deberá aplicar su propio juicio a la hora de utilizar dichos parámetros, y deberá considerarlos un elemento más en su proceso de decisión en materia de inversión. Esos parámetros no constituyen una recomendación personalizada de inversión.