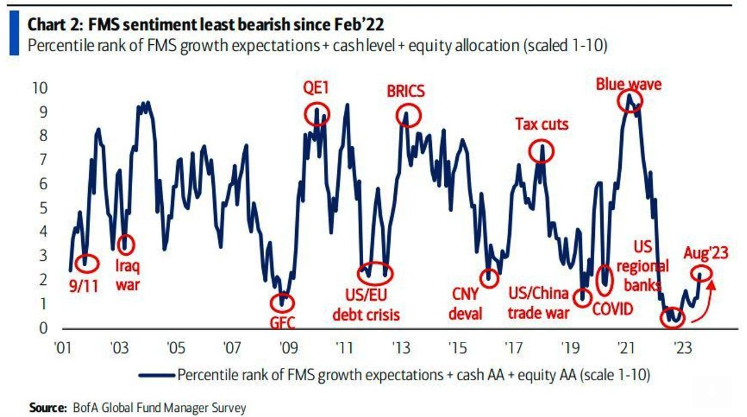

Los gestores globales encuestados por BofA afirman ser los menos bajistas respecto a los mercados desde febrero de 2022, y los inveles de efectivo caen del 5,3% al mínimo de 21 meses del 4,8%, lo que apunta al final de la señal de compra contraria de BofA de Michael Hartnett.

Cabe recordar que se activa una señal de "venta" de activos cuando ese nivel de efectivo desciende al 4%, así que atentos a este espacio y a la encuesta del próximo mes para considerar movimientos de cartera.

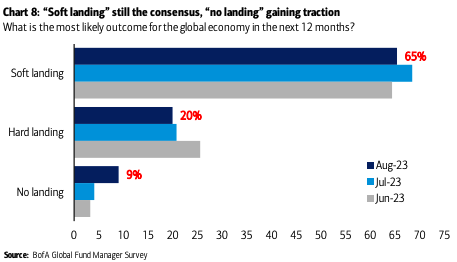

Cuatro de cada diez gestores globales encuestados prevén que la recesión es "improbable" (era 1/10 en noviembre del 22), mientras que tres de cada cuatro gestores encuestados prevén un aterrizaje suave o "sin aterrizaje": el 65% de los encuestados considera que el primer resultado es el más probable. Y uno de cada tres no ve recesión alguna a finales de 2024. Por su parte, entre los gestores europeos ha pasado del 39% al 14% de los encuestados que consideran que la economía irá a recesión en los próximos 12 meses.

Otra gran convicción entre ellos es que la Reserva Federal recortará los tipos el año que viene, a medida que la inflación se ralentice aún más.

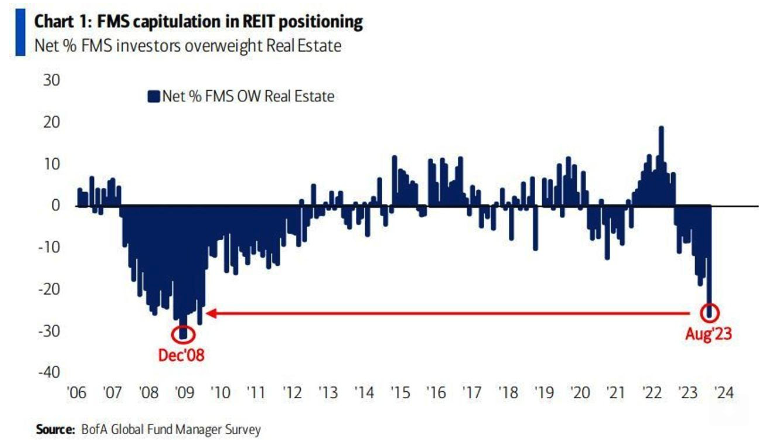

Al tiempo que abandonan el efectivo, estos gestores se han alejado de los fondos de inversión inmobiliaria, y el siguiente gráfico de Bank of America muestra una capitulación a niveles no vistos desde la crisis financiera mundial.

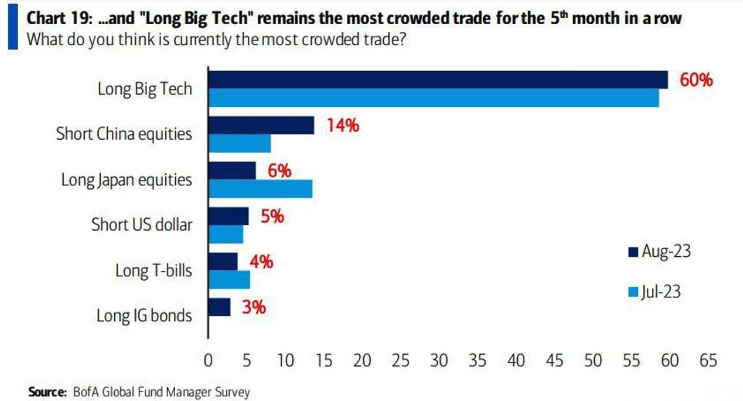

Por contra, el dinero se ha dirigido hacia la renta variable y las materias primas, pero fuera de EE.UU./ UE/Reino Unido y es dirigido hacia mercados emergentes y Japón. Además, sale del sector industrial y servicios públicos dirigido a energía y tecnología, llegando a otro punto de la encuesta: posiciones largas en grandes empresas tecnológicas, como se observa en el siguiente gráfico de barras:

Por último, el mayor riesgo de "cola" -un acontecimiento poco frecuente que podría tener graves consecuencias para los mercados- sigue siendo que la elevada inflación mantenga a los bancos centrales en una posición agresiva.

En cuanto a las operaciones contrarias, los inversores que apuestan por el riesgo intentarán adoptar una posición alcista en los REIT y bajista en los bonos, mientras que los más recelosos se inclinan por las utilities y los bajistas por la tecnología.

Los REIT son "los más fascinantes de observar", dice Hartnett. "Si no hay recesión, la encuesta de gestores apunta ir máximo largo, pero si los REIT no pueden recuperarse con un posicionamiento similar al de Lehman, entonces la recesión podría estar a la vuelta de la esquina".

Los gestores europeos están más pesimistas con la renta variable europea debido a las valoraciones y a los beneficios, con siete de cada diez esperando una caída en los próximos meses (vs 66% del mes pasado). Además el 29% considera que la renta variable europea está sobrevalorada, el porcentaje más alto en 3 años, y el 89% considera que los beneficios por acción en Europa sufrirá caídas debido a la ralentización del crecimiento y el impacto de la inflación.