2023 estuvo claramente marcado por la IA y los tipos de interés. ¿Cuáles serán las marcas para 2024? De momento analicemos que categorías de fondos fueron los de mejor comportamiento en 2023 y que gestores destacan en cada una de ellas.

¿Si le dijera que la categoría de Europa Emergente ex-Rusia se quedó tan solo 4 puntos por debajo de la rentabilidad alcanzada por el sector tecnológico que me diría? Seguramente diría que me equivoco, porque tanto hemos oído y leído sobre los magníficos 7 y sobre la IA y tan poco sobre Europa Emergente, incluso poca atención se presta ya a la guerra entre Rusia y Ucrania.

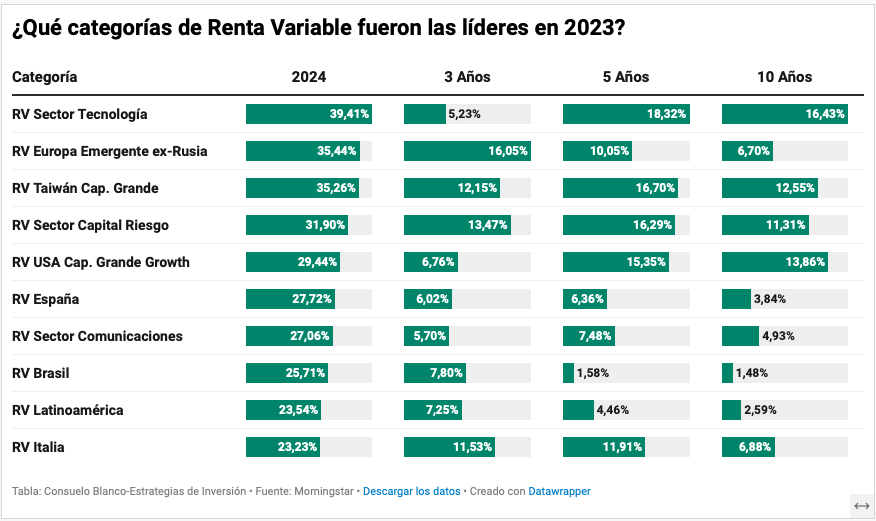

Aquí muestro aquellas categorías de Renta Variable que fueron las ganadoras en 2023:

Como se puede ver en la tabla superior, el sector tecnología, además de líder de rentabilidad en 2023, a 5 y 10 años también consigue liderar las alzas, aunque a 3 años es la RV Europa Emergente ex-Rusia la clara ganadora.

¿Y que fondo se coloca en el primer lugar en tecnología en 2023?

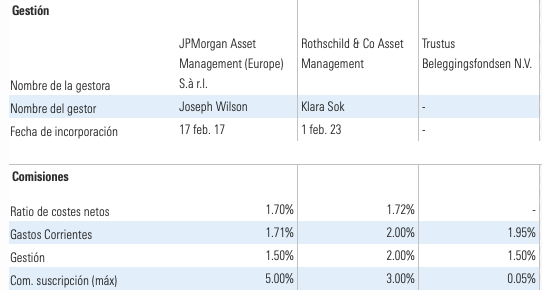

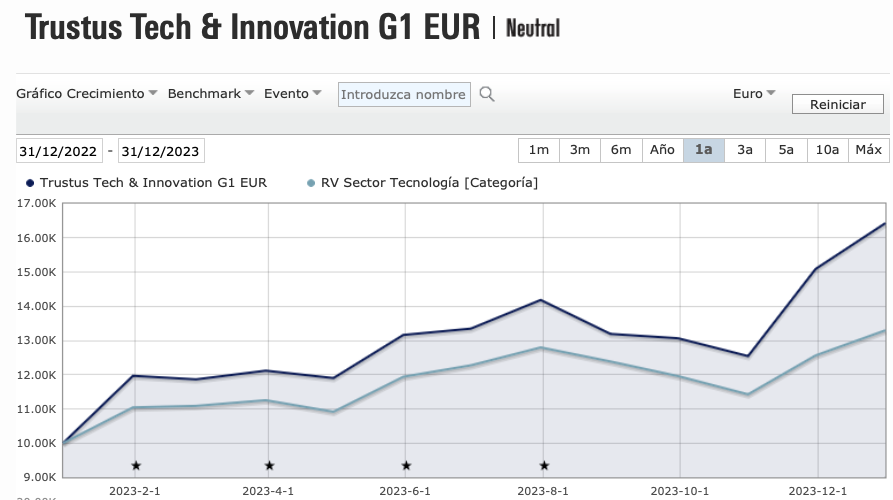

Se trata del fondo Trustus Tech & Innovation G1 EUR, perteneciente a la gestora Trustus Beleggingsfondsen N.V., lanzado en febrero de 2015 y que alcanza un patrimonio tan solo de 34 millones de euros. La categoría de RV Sector Tecnología de Morningstar está compuesta por más de 1.513 clases de fondos que al final se reducen en 97 fondos y es un fuerte logro situarse en el primer lugar por rentabilidad, como lo hiciera en 2020, aunque en 2021 se fue hasta el cuarto cuartil por rentabilidad. En fondo tiene una comisión de gestión anual de 1,5%, aunque los gastos corrientes ascienden a 1,96%, siendo el más alto de sus competidores cercanos (1,7% en promedio):

La rentabilidad del fondo a 1 año es del 54,28%, y le siguen de cerca el R-co Thematic Blockchain Global Equity C EUR y el JPMorgan Funds - US Technology Fund A (acc) - EUR (con una rentabilidad de 63,51% y 60,03% respectivamente).

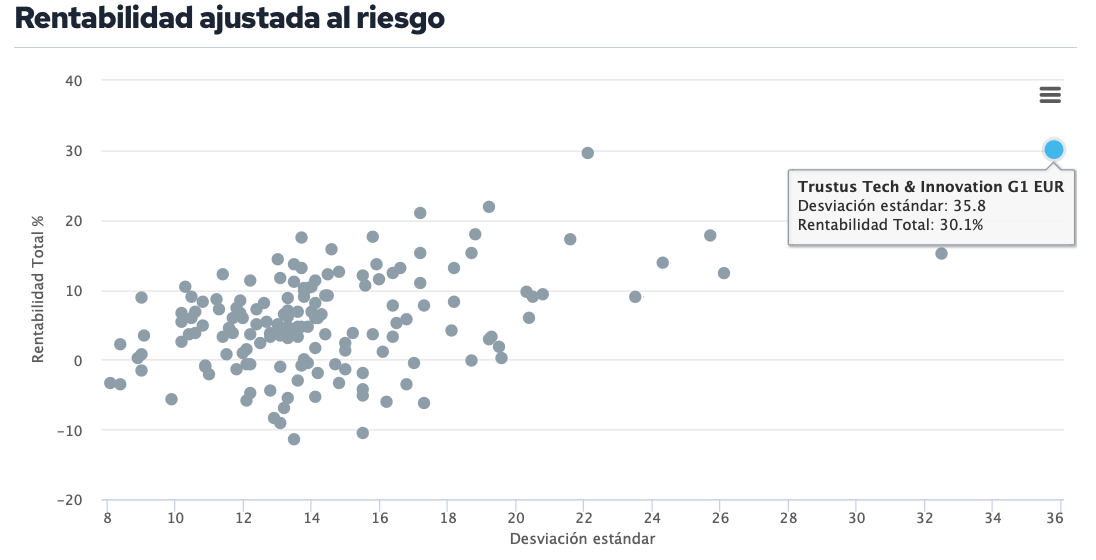

Además, de los fondos de su categoría este fondo es el de mayor volatilidad, con lo que no sería adecuado para aquellos inversores demasiado adversos al riesgo:

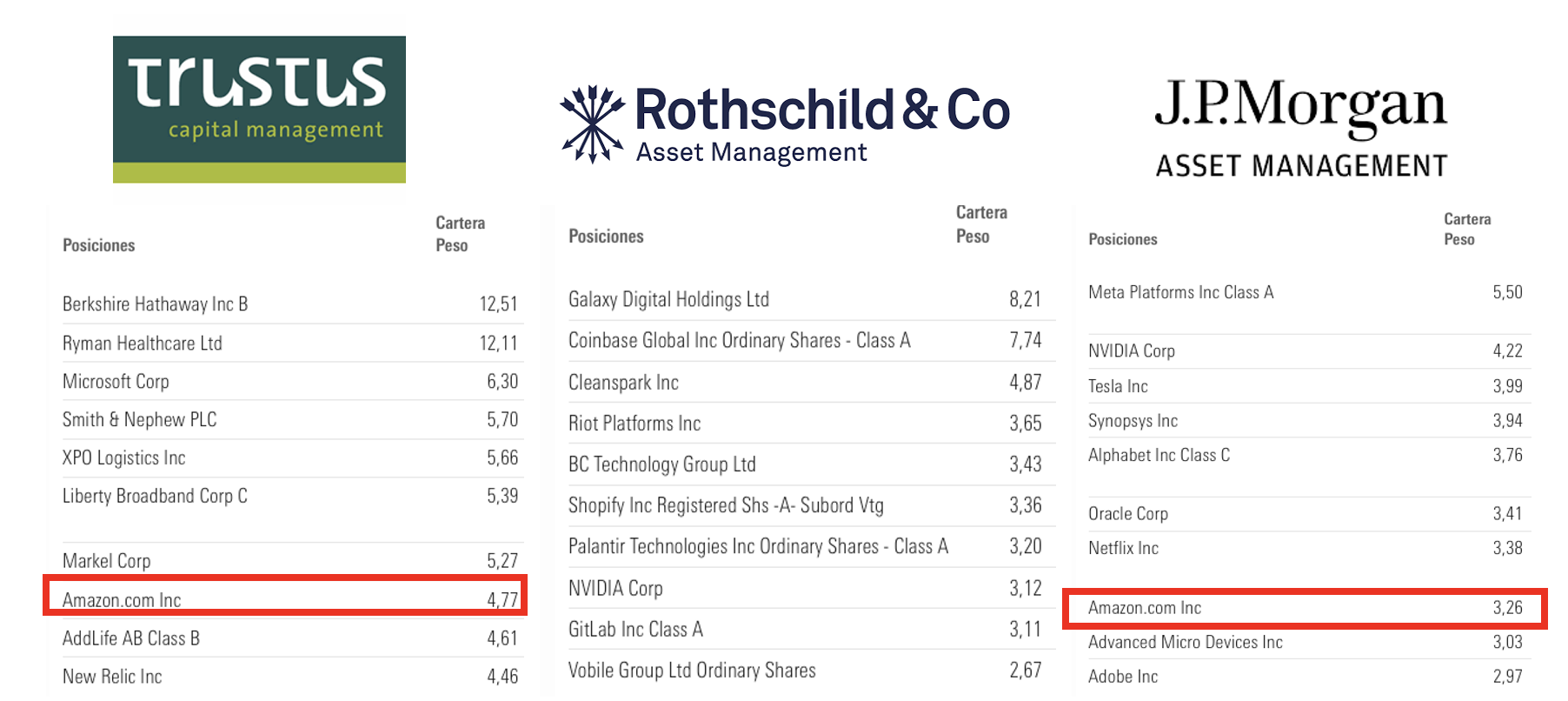

La cartera está integrada por 22 posiciones en empresas de mediana capitalización, y claro estilo de crecimiento. Tiene un active share muy alto, del 83,56, aunque el fondo R-co, perteneciente a la gestora Rothschild & Co Asset Management, tiene incluso un ratio más alto (95), pero con más del doble de posiciones (54 en total), ciando la del fondo de JPMorgan es de 61 posiciones y el active share baja a 72,5. A destacar que de la 10 mayores posiciones, solo una de ellas se repite en uno de sus principales competidores:

Otra diferencia en las carteras es el peso de las regiones. Aunque América es la región con el mayor peso en los 3 fondos, aunque en el ganador del año es solo del 74%, cuando en el de JPMorgan es más del 98% y en el Ro-co del 84%; por otro lado Australasia pesa más del 12% en el líder mientras que en el de Rothschild Asia está representada por Asia Emergente y Japón, con un peso de 9,88% entre ambos.

En la siguiente nota analizaremos el ganador de RV Europa Emergente ex-Rusia y el de Taiwán Grande Capitalización, así que atentos porque ésta última categoría podría repuntar aún más después del 13 de enero..... se lo cuento en la nota.