Se podría decir que las materias primas subieron de la mano de las altas temperaturas que hemos experimentado en el mes de julio. ¿Pasará lo mismo en agosto? No lo podemos asegurar, pero lo que si podemos decir es que los recortes de producción de la OPEP+ y la ausencia de datos económicos negativos podrían servir de apoyo a una mejora en la tendencia de las materias primas en la segunda mitad del año.

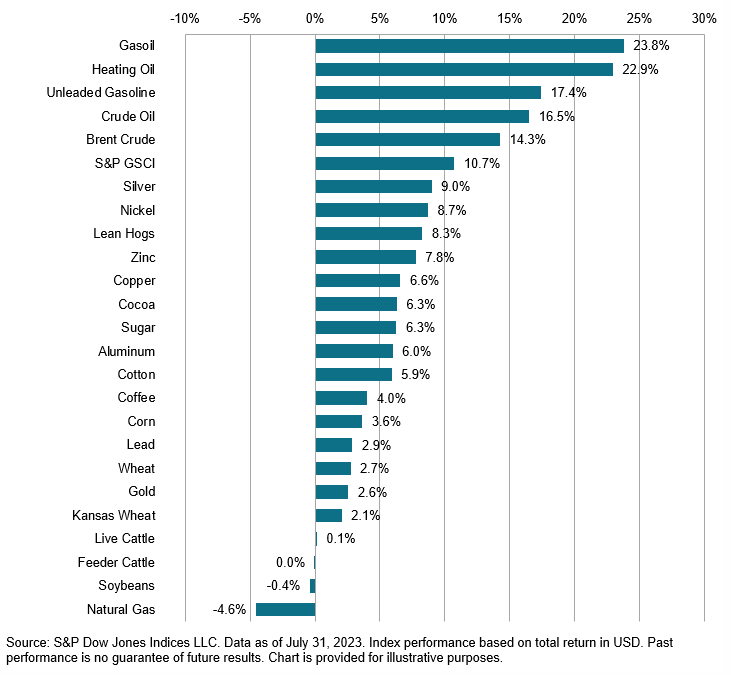

La demanda de petróleo se ha mantenido fuerte durante la transición energética, con un mundo que continúa dependiendo de las viejas formas de impulsar la economía con fuerte demanda de importación en todas las naciones, particularmente en Asia. El S&P GSCI Gasóleo y el S&P GSCI Calefacción Petróleo fueron los más destacados del mes, al subir un 23,8% y un 22,9%, respectivamente. Pero en agosto hay una de cal y otra de arena, aunque en lo que va del mes se apuntan ganancias en torno al 1.6% y 3% respectivamente.

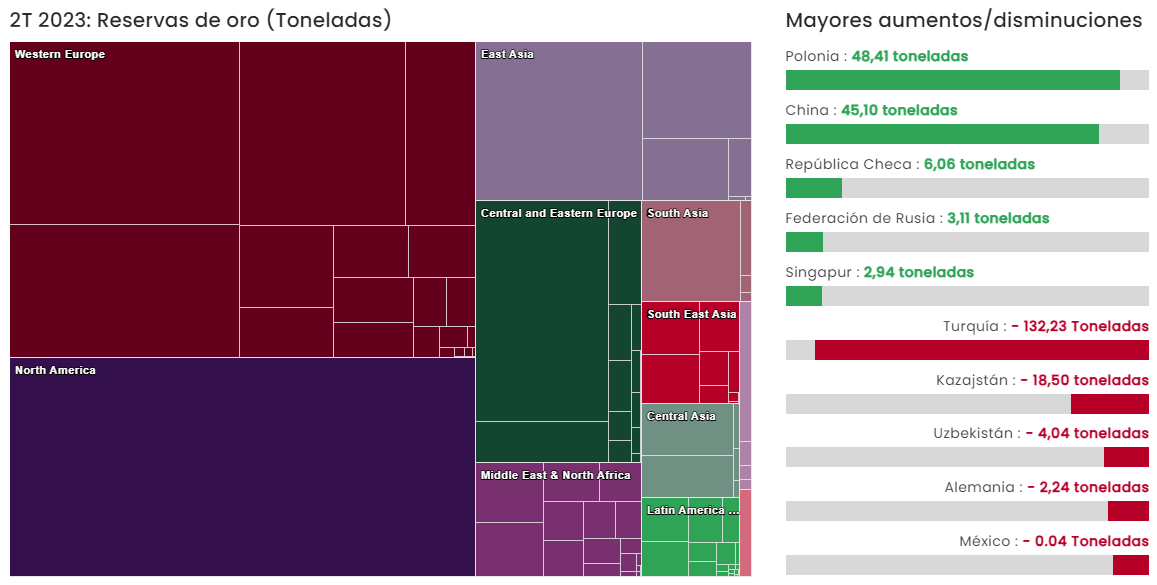

Por su parte el S&P GSCI Industrial Metals subió 6.5% en julio con los 5 metales más negociados subiendo también, aunque en agosto cae 4.8%. Del mismo modo, los metales preciosos subieron en el mes, aunque los últimos datos provenientes de Asia, y en particular de China, generan que en agosto vuelvan a dejarse casi 2.5%. Veremos si finalmente se materializa que la Reserva Federal Termine su ciclo de aumento de tasas y eso genere una debilidad en la divisa verde que vuelva a impulsar al oro. Además, se sabe que los bancos centrales han aumentado sus reservas de oro a un ritmo que no se había visto en años, precediendo a un aumento en los precios del oro.

Por su parte, el índice S&P de plata que subió cerca del 10% en julio, en agosto se ha tomado un respiro. Sin embargo, si el sentimiento es positivo en oro, la plata tiende a seguir sus movimientos aunque con retraso.

El S&P GSCI Agriculture creció un modesto 3,0%, mientras que el S&P GSCI Wheat y el S&P GSCI Corn fueron los que más subieron debido a que las preocupaciones sobre los últimos rendimientos de las cosechas fueron prominentes. Una publicación reciente de S&P Global destacó el potencial de que China haya alcanzado el pico de demanda de alimentos . China es el mayor consumidor de granos a nivel mundial, pero el Banco Mundial pronosticó recientemente que después de décadas de fuerte crecimiento, su población se reducirá en 80 millones de personas en los próximos 25 años. ¿Podría esto conducir a una menor demanda, o las nuevas áreas de demanda, como los biocombustibles más amigables con el medio ambiente, estimularán un nuevo consumo global para suplantar la caída en las necesidades alimentarias de China con el tiempo? Hoy no tenemos la respuesta... pero . . .

. . . creemos que vale la pena tener una posición estructural en materias primas. Nosotros tenemos un 5% de la cartera premium de fondos en el ETF Invesco Bloomberg Commodity UCIT, que en el año cede 3.74% pero que a 3 años alcanza un rendimiento medio del 16.8%, con una volatilidad del 16.6%.