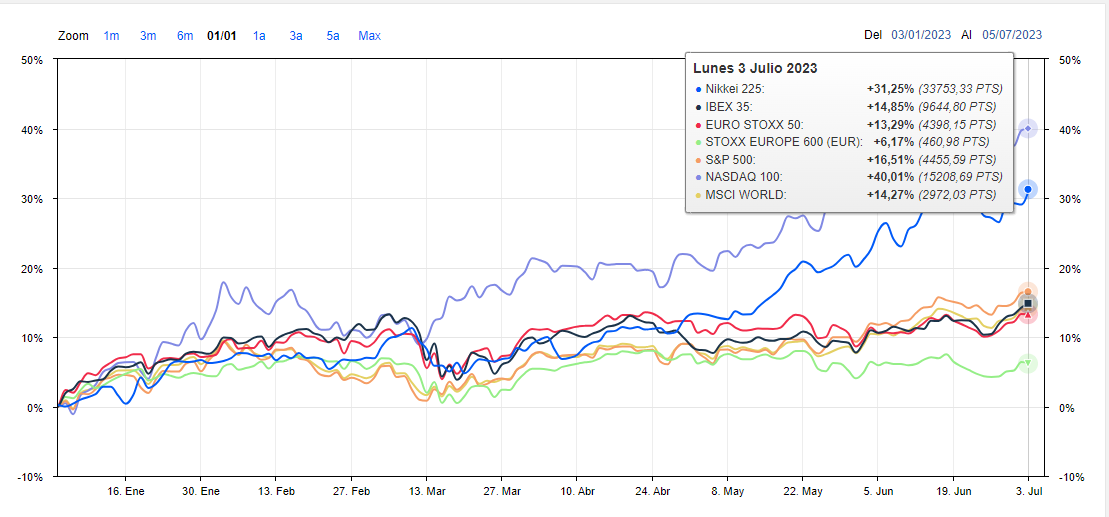

El índice Nikkei, también conocido como Nikkei 225, ha alcanzado una rentabilidad en 2023 ligeramente superior al 28%, mientras que la del S&P 5000 es algo más del 16%. Habiendo superado los 32.000 puntos a inicio de junio, sobrepasa el máximo de 33 años. Incluso el índice Topix, un índice mucho más amplio que el Nikkei, ha subido cerca del 23.5% en el año, y esto a pesar de la debilidad del yen que las lastra. Cabe destacar que el índice Nikkei solo es superado en el año por el índice tecnológico Nasdaq, como se aprecia en el siguiente gráfico:

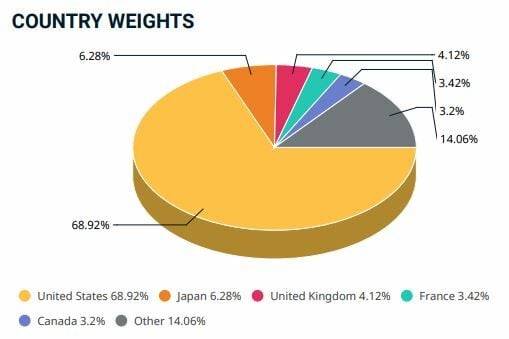

También cabe recordar que la bolsa japonesa es la tercera con mayor capitalización del mundo, por detrás de la de EE.UU. y de China, con una capitalización de mercado de en torno a los 5 billones de dólares, haciendo que sea el segundo país con mayor representación en el MSCI World, índice que incluye a a todos los países desarrollados, con EE.UU. teniendo el mayor peso:

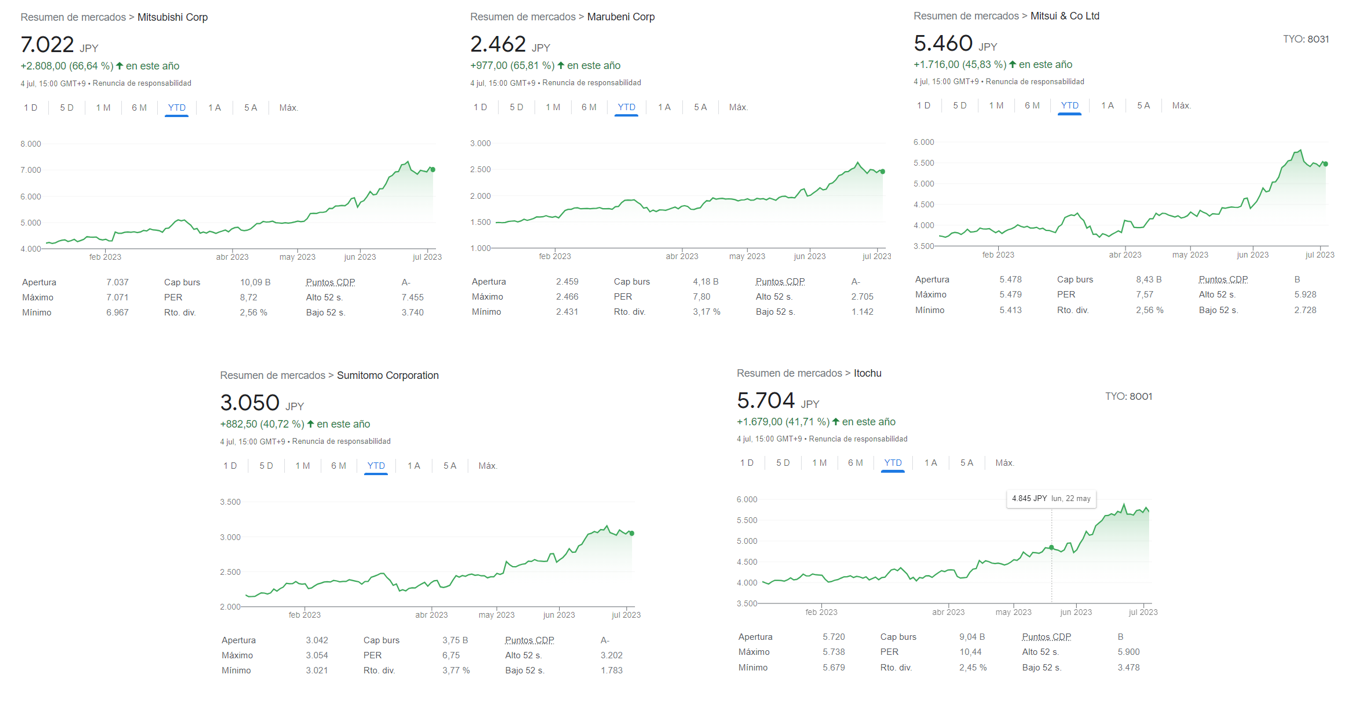

Varias razones hay detrás de ello, y que el gurú de la inversión valor nos lo dejaba saber al visitar al país nipón hace 3 meses y que de hecho le llevó a aumentar posición en alguna de las compañías de su cartera y que lo comentamos en la nota Buffett tiene preparada la katana para aumentar la inversión en Japón, ¿y usted?. Pues bien, las posiciones que el oráculo de Omaha mantiene en su cartera han triplicado su valor en más de 17 mil millones de dólares en los últimos 3 años, habiendo aumentado su participación en el mercado nipón hasta casi el 8%, integrado por Itochu, Sumitomo, Marubeni, Mitsui y Mitsubishi.

Entre esas razones podemos destacar las siguientes:

1) Su componente cíclico de las acciones japonesas, ya que la economía nipona tardó relativamente en reabrirse tras la pandemia del Covid, lo que infunde confianza en el crecimiento de los beneficios corporativos en 2023, a lo que se suma que las valoraciones siguen siendo, en algunos casos, atractivas.

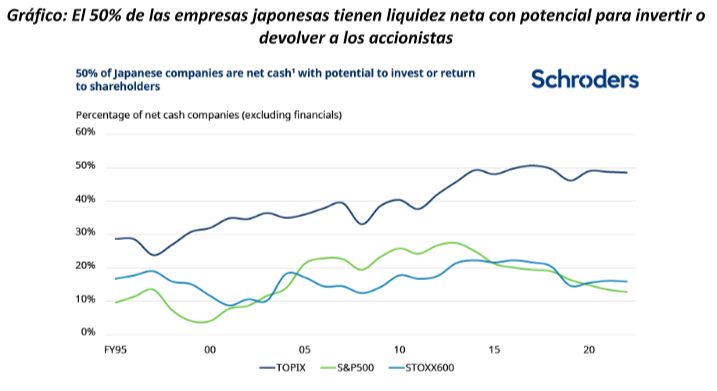

2) El llamamiento de la Bolsa de Tokio a principios de este año para que las empresas se centraran en lograr un crecimiento sostenible y mejorar el valor corporativo. Este llamamiento se dirigió especialmente a las empresas con una relación precio/valor contable inferior a uno, comentaba Masaki Taketsume, gestor de fondos de renta variable japonesa de Schroders. Si el ratio P/VC de una empresa es inferior a uno, el mercado está valorando la empresa por debajo de lo que valen sus activos. La teoría de las finanzas corporativas dice que si una empresa genera un mayor retorno de los fondos propios (ROE) por encima de su coste de capital, el ratio P/VC debería ser mayor. Entre las medidas que se aludían en el llamamiento para mejorar el P/VC estaban el impulso de iniciativas en I+D y capital humano que promueva la propiedad intelectual y activos intangibles.

Mejores estrategias de inversión en Japón

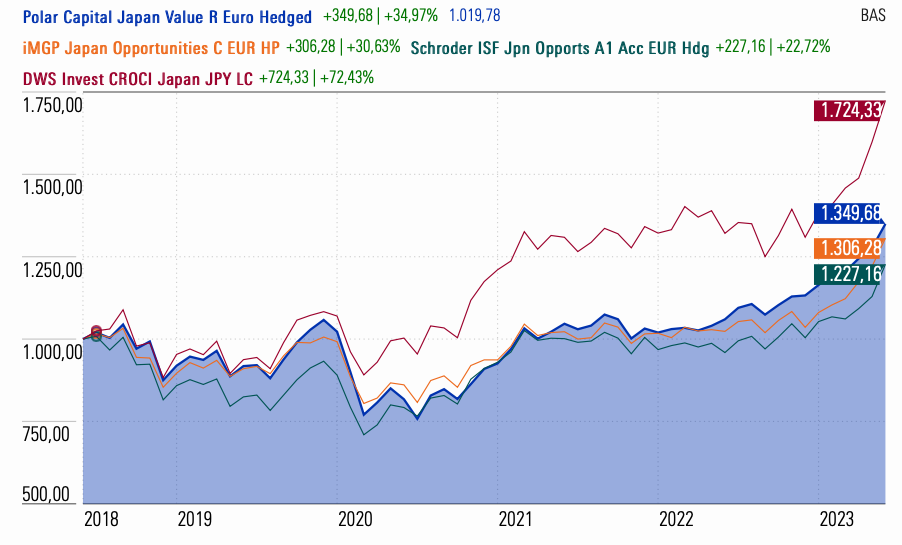

Hemos elegido los siguientes fondos por consistencia de resultados y por la fortaleza del equipo. Los describiremos por orden de preferencia:

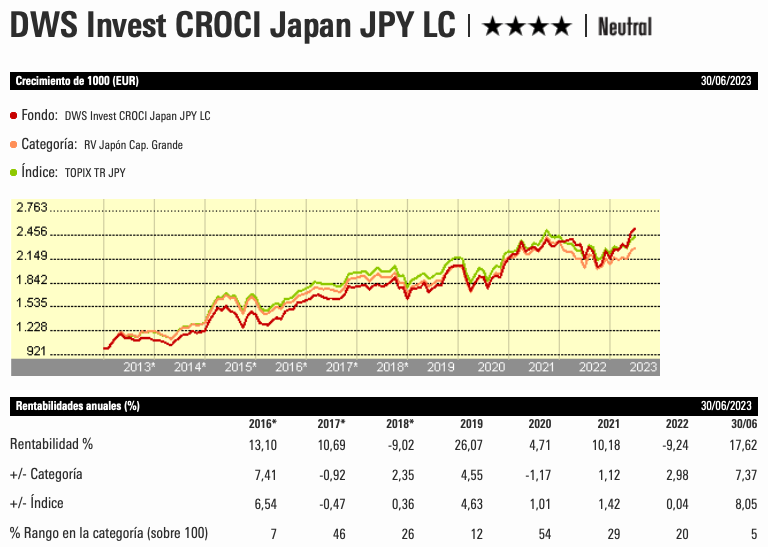

- DWS Invest - CROCI Japan (LU1769942159): el fondo promueve características ESG y es artículo 8. Su objetivo es lograr una revalorización del capital a largo plazo invirtiendo predominantemente en renta variable japonesa de gran capitalización que el equipo de gestión considere, de acuerdo a su modelo CROCI, infravaloradas. El fondo se lanzó en 2018 y alcanza un patrimonio de 24.528 millones de yenes. Tiene una comisión de suscripción del 2% y gastos corrientes del 1,13%.

La rentabilidad del fondo en 2023 supera el 33% y aunque en 2022 terminó en terreno negativo, en años anteriores se ha situado en terreno positivo, con lo que su rentabilidad media a 3 años es del 11,03%, con una volatilidad del 15,7% en el periodo. Generalmente se sitúa entre el primer y segundo cuartil, habiendo algún periodo puntual de irse al cuarto cuartil.

Se trata de un fondo que invierte en empresa de gran capitalización y alta liquidez, pero baja volatilidad. Es una cartera que muestra un fuerte sesgo a industriales y tecnología, pero está muy sobreponderado en Salud (19,6% vs 9,5% de sus peers) y materiales básicos (18% vs 5,4% de sus peers). Una cartera cien por ciento invertida, de alta convicción ya que la cartera está integrada de 30 posiciones, lo que se refleja en que el active share sea de 82,3.

Entre las principales posiciones están 4 tecnológicas como Advantest, NEC, Tokyo Electron y TDK; en materiales básicos Nitto Denko; dos de salud como Otsuka Holdings y Astellas Pharma, y Kyocera en la parte industrial.

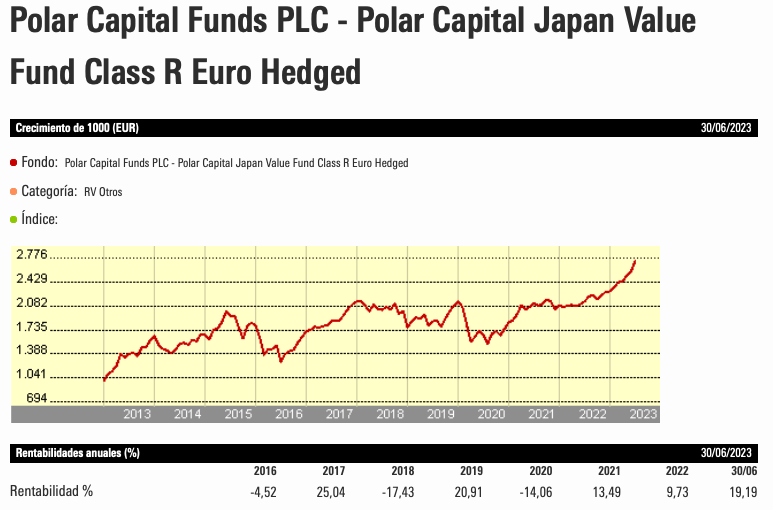

- Polar Capital Funds PLC - Polar Capital Japan Value Fund (IE00B7G7VV19): invierte en acciones japonesas o cuya mayor parte de la actividad económica se realice en Japón, especialmente en acciones de mediano o gran tamaño cotizadas en el Tokyo Stock Exchange. Tembién puede invertir en derivados con fines de cobertura, reducir riesgo.

La rentabilidad del fondo en lo que va del año es del 19,2%, mientras que anualizada a 3 y 5 años es del 19,13% y 6,84% respectivamente, y una media a 3 años del 18,96% con una volatilidad del 11,58% y un ratio de Sharpe de 1,51. El fondo tiene más de 10 años desde su lanzamiento, y alcanza un patrimonio de 28.388 millones de yenes, con una comisión máxima de suscripción del 5% y gastos corrientes del 1,52%.

El estilo de gestión es claramente value, como el de Buffet, y con una cartera de casi 50 posiciones, en la que el serctor industrial es claramente uno de los dominantes, con un peso cercano al 40% (vs. 12% del peer group), seguido de lejos por consumo cíclico y servicios financieros. Entre las 10 mayores posiciones que ascienden al 37% de los activos destacam SK Kaken (sector materiales), Sumitomo Mitsui Financial y Tokio Marine (financieras), las industriales Daiwa Industries y SECOM y Forum Engineering, así como la tecnológica Minebea Mitsumi, entre otras.

La gestora Polar Capital ha demostrado a lo largo de los años que es una gestora consistente tanto en sus procesos, adecuados controles de riesgos y estabilidad de equipos, por lo que se posiciona entre una de nuestras favoritas.

Ahora bien, si el inversor lo que busca es una inversión pasiva vía ETFs, los más destacados son:

- Xtrackers Nikkei 2205 UCIT 225, que además de ser el mejor es de los de mayor volumen; y

- iShares Nikkei 2205 UCITS