Las noticias de los semiconductores es incesante, desde la guerra de los chips entre China y los EE.UU. hasta el interesante mundo de la IA, el caso es que es un no parar respecto al rector. Mientras que a finales de octubre, dos importantes proveedores de chips dijeron que observaban cierta debilidad en la demanda de automóviles por primera vez resultado de la debilidad de la demanda ante unos tipos altos para préstamos de automóviles, por otro lado Texas Instruments daba unas expectativas poco favorables debido a la debilidad del sector industrial.

Sin embargo, el mensaje de Powell de la semana pasada y el descontar un recorte de 75 puntos básicos podría servir de un nuevo balón de oxígeno para estas compañías del mundo de semiconductores. No se trata de una moda pasajera sino de una auténtica Revolución 2.0 o incluso 3.0. Aquellos productos necesarios para seguir construyendo centros de datos que sigan alimentando la fuerte demanda de la IA es un aliciente para los inversores a pesar de un economía que podría tambalearse el año que entra. ¿Quién no ha usado los chatbots? es tal el auge que incluso ayuntamientos y algunas otras entidades públicas los han incluido en sus webs como una manera de facilitar la búsqueda de los ciudadanos.

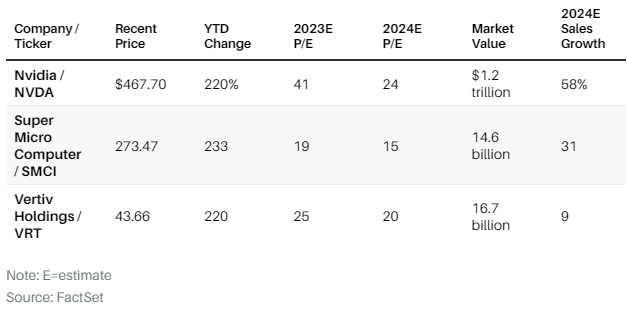

Nvidia tiene actualmente más del 70% del mercado total de chips de IA. De acuerdo a estimaciones, el mercado de unidades de procesamiento gráfico, utilizadas para la IA podría superar los 400.000 millones de dólares en 2027. De acuerdo a FacSet, los ingresos de Nvidia en centros de datos se estiman en unos 43.000 millones de dólares este año. Si el tamaño del mercado se acerca a los 400.000 millones de dólares, Nvidia prosperará durante varios años, siendo una beneficiaria clara del desarrollo de la IA. Sus acciones a pesar de una gran subida en 2023, siguen teniendo atractivo entre los inversores. Sin embargo, vale mirar los múltiplos a los que cotizan. El PER según Barron's es de 63.49x

Sin embargo, hay algunas otras empresas como Super Micro Computer, que también han despuntado en el año más del 230% y que cotizan a un PER de 25.22x o bien Broadcom, con un PER de de 33x y cuya rentabilidad por dividendo es del 1.93% y que en el año ha subido casi un 95%, Taiwan Semi Sp ADR a un PER de 16.85x y con una rentabilidad por dividendo e 2.10%, entre otras, que están preparados a seguir los pasos de Nvidia:

Según apuntan algunas encuestas de Piper Sandler o Coatue, los compradores corporativos de tecnología muestran que la infraestructura y los proyectos de IA son la máxima prioridad del gasto presupuestario durante los próximos 3 años. Además, por lo que hemos podido ver, existe un buen porcentaje de CTOs que están probando e implementando nuevos productos de IA. La inversión es significativa para poder proteger su posición en el mercado y una de las razones por las que este cambio estructural hacia la IA puede ser duradero en el tiempo.

Creo que no hace falta dar más datos para darse cuenta de la importancia de las compañías involucradas en esta revolución 3.0. Sin embargo, como siempre aconsejamos es mejor invertir de manera diversificada y de la mano de expertos. Por ello, proponemos este ETFs para tener exposición a esta megatendencia:

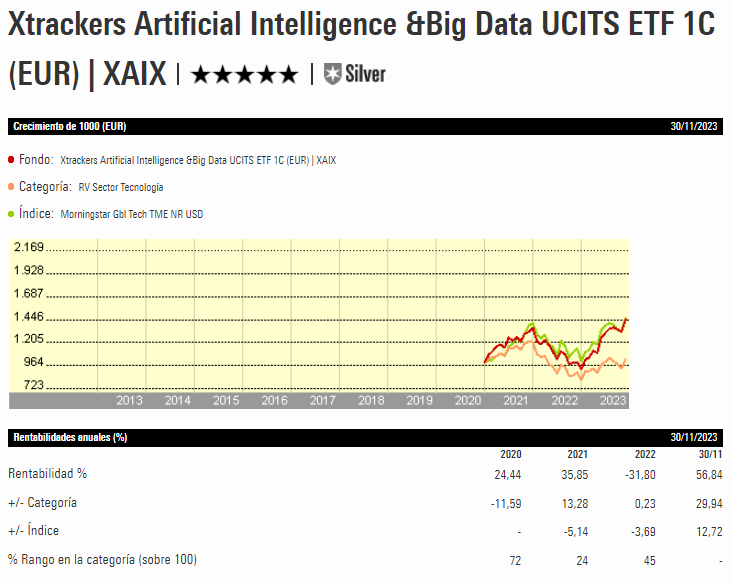

- Xtracker Artificial Intelligence & Big Data UCIT (IE00BGV5VN51): es una forma de ganar exposición a las grandes, medianas y pequeñas empresas de mercados emergentes y desarrollados a nivel mundial en temas como IA, Ciberseguridad y Big Data, vía 100 compañías seleccionadas para su inclusión y con un límite individual del 4.5%. Los activos del ETF rozan los 1.600 millones de dólares y tiene un TER de 0.35%. El fondo alcanza la máxima calificación de Morningstar 5 estrellas. El fondo se lanzó en enero de 2019

La volatilidad, a pesar de ser un ETF de renta variable, es del 20% y alcanza una rentabilidad media a 3 años del 18.09%, a pesar de la fuerte caída del mercado en 2022 y específicamente del ETF (-31.8%), aunque este año se apunta una ganancia del 51.7%, mientras que a 1 año anualizada es del 49.2%.

Entre las principales características de la cartera destaca su estilo de crecimiento y un fuerte sesgo en empresas de elevada capitalización bursátil, especialmente en el último año, ya que en años anteriores se observa un mayor rango de de capitalización, yendo incluso hasta algunas small caps.

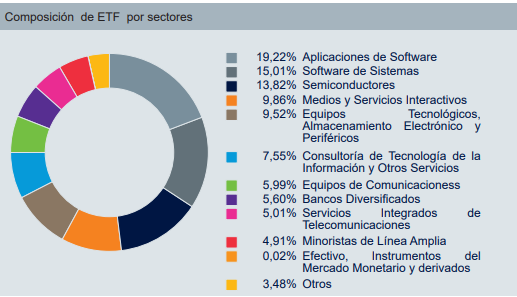

En cuanto a sectores, además del tecnológico con la mayor ponderación en la cartera (casi 75%) con exponentes como Nvidia, Microsoft, Adobe, AMD, Samsung o Apple, en subserctores como aplicaciones de software, semiconductores, equipos tecnológicos y otros:

Y con un fuerte peso en EE.UU., pero también la pequeña isla asiática Corea del Sur que ha ganado la reputación de ser un centro líder mundial en tecnologías de la información y de las comunicaciones, con infraestructura de vanguardia y las velocidades más rápidas de internet del mundo; también Irlanda, Alemania y Canadá, por mencionar algunos.