Iremos poco a poco. Se trata de un fondo que se llama Gestión Boutique VI Opportunities FI, un fondo con un patrimonio tan solo de casi 5 millones de euros, que se lanzó en 2018 y cuyo gestor se llama Raúl Sánchez, de la gestora Andbank Wealth Management.

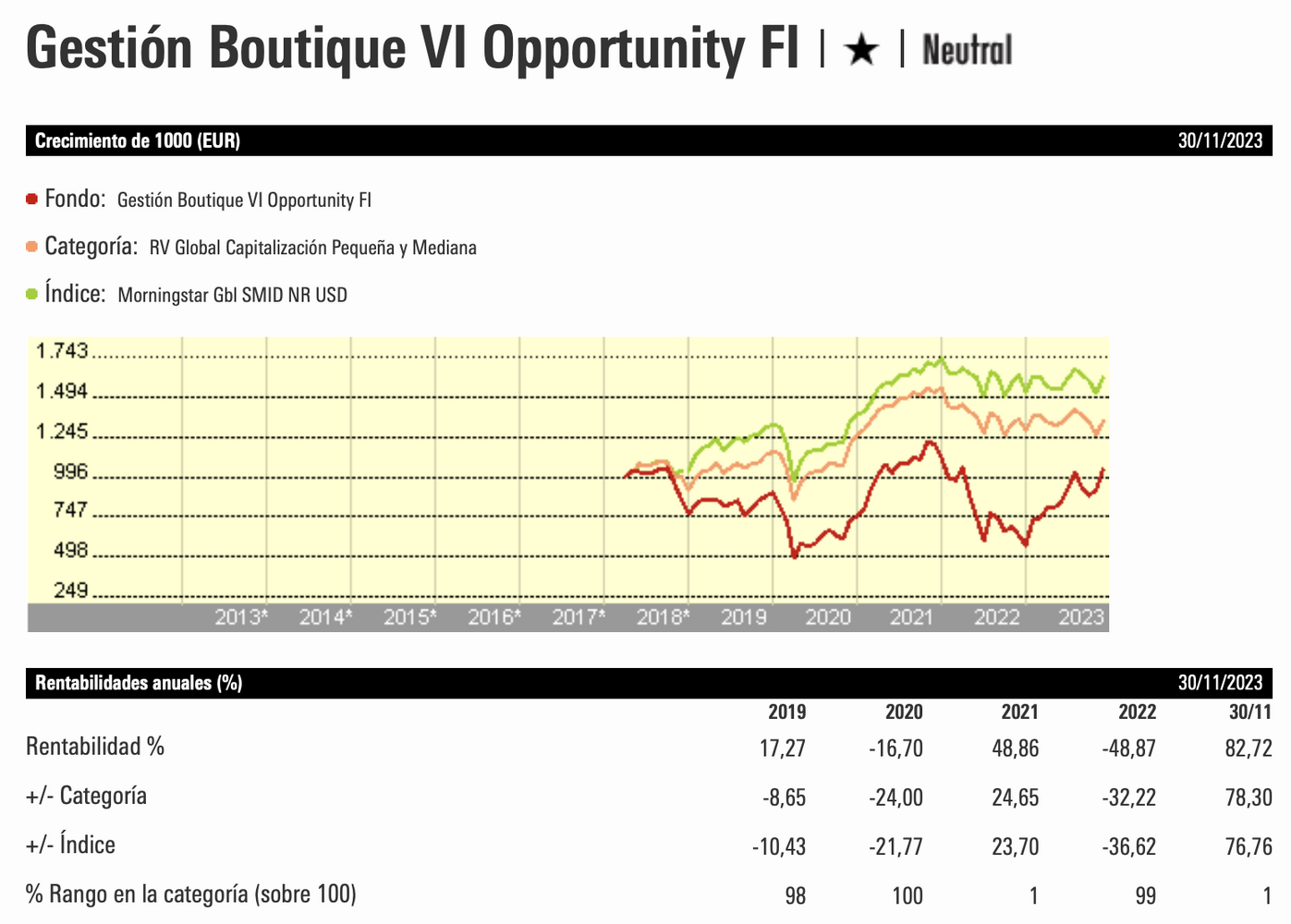

Mientras que Morningstar le otorga una sola estrella, en Citywire se coloca a la cabeza por rentabilidad de un total de 59 fondos de la categoría Renta Variable Global Valor, pero también como el fondo con la mayor desviación estándar y con la máxima caída:

Como se observa en el gráfico de rentabilidad, el fondo se posiciona este año a la cabeza de su categoría, con una rentabilidad al cierre de noviembre del 82,72%. Sin embargo, si vemos hacia atrás (y como siempre decimos: resultados pasados no garantizan resultados futuros), en 2022 prácticamente se fue a la cola, cuando el año anterior nuevamente fue el número 1, mientras que 2019 y 2020 fueron dos años malos para el fondo, en relación a su categoría, pero 2020 y 2021 también en rentabilidad, siendo ésta negativa. No obstante, la rentabilidad a 5 años anualizada es del 5,82% y del 13,2% a 3 años. Es un fondo sumamente volátil (casi 40%) y no para todo los perfiles de inversor, claramente es un fondo a largo plazo, y para inversores con "aguante". Tiene una beta mayor al mercado (1,75) y también un alfa muy significativa (10,39).

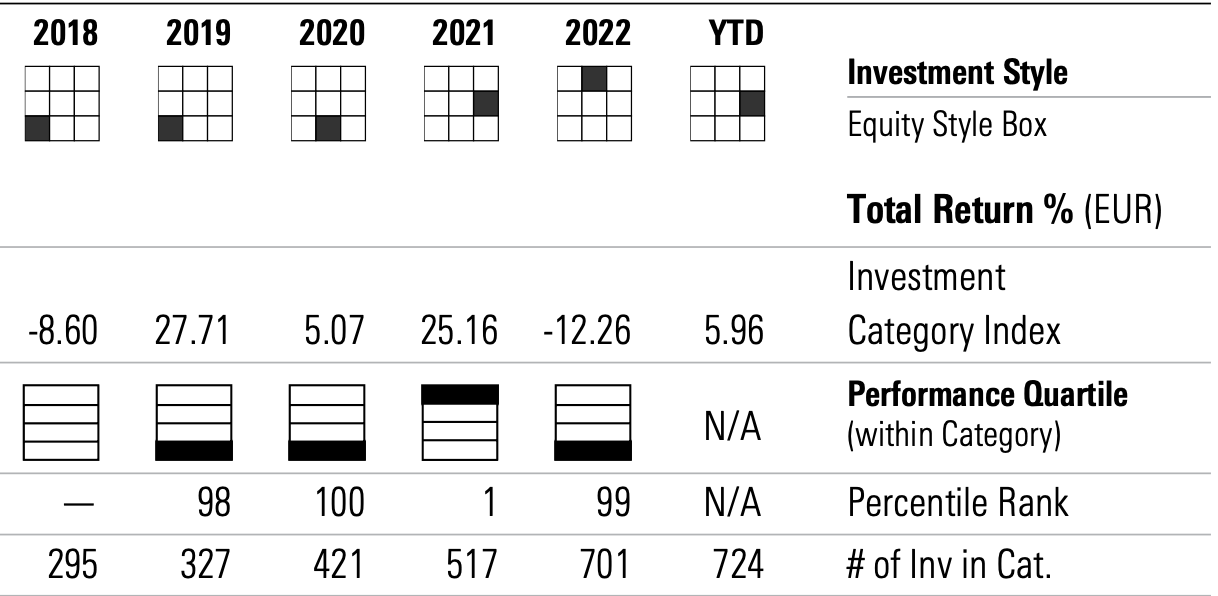

Por otro lado, el estilo de inversión ha cambiado durante estos años, habiendo comenzado con un sesgo hacia empresas de pequeña capitalización y muy value aunque en 2020 paso a blend y en 2021 cambio a empresas de mediana capitalización y estilo growth, igual que en 2023, lo cual es un claro indicio de poca consistencia aunque si que es flexible...(ver cuadro anterior) como lo apunto el KIID del fondo y que resumimos a continuación

Descripción: fondo de gestión activa y flexible, cuyo objetivo es la revalorización a medio-largo plazo, con un nivel de riesgo acorde a los activos en que invierte.

Política de inversión: directa o indirectamente a través de IIC, maÌÂÂÂÂÂs del 75% de la exposicioÌÂÂÂÂÂn total en renta variable de cualquier capitalización y sector, sin que exista predeterminacioón en cuanto a emisores/mercados (OCDE y emergentes, sin limitacioón), pudiendo existir concentración geográfica y/o sectorial, en momentos puntuales. Se invertirá en compañías que cumplan criterios de gestioÌÂÂÂÂÂn “value” (seleccionando activos infravalorados por el mercado con un alto potencial de revalorización o bien seleccionando fondos que tengan este tipo de gestión). La exposición a riesgo divisa oscilará entre 0%-75% de la exposición total. No tiene índice de referencia, ya que realiza una gestión activa y flexible.

Cartera de inversión: la inversión en renta variable era de un 69%, según la cartera al cierre de octubre, con un 38% en renta fija y un 7% en otros.

En cuanto a sectores, el fondo muestra una altísima exposición al sector de servicios financieros, un 53,4%, vs 12,6% de sus competidores, y también a servicios de comunicación con un 14,5% vs 3,1% y en tecnología más en línea con sus pares, de un 16,7%.

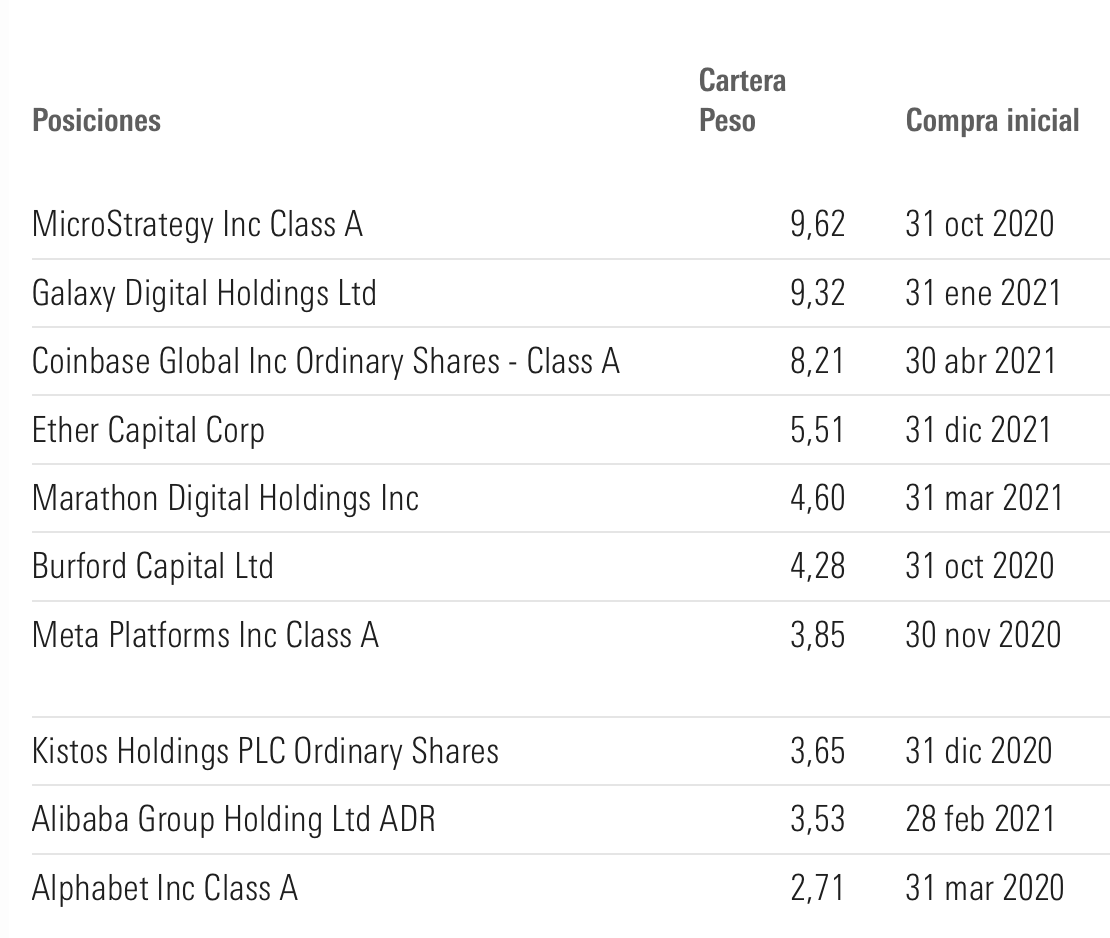

Entre sus top 10, seguramente pensaría que estaría Nvidia y los otros magníficos, pero en realidad de ellos solo está Alphabet y meta, mientras que encontramos valores como Coinbase que lleva una rentabilidad a 1 año del 289% o bien Marathon Digital, del 259%: