En el ámbito de la inversión, un factor es cualquier característica que ayuda a explicar el riesgo a largo plazo y el rendimiento de un activo. Los índices factoriales están diseñados para captar la rentabildiad de los factores que históricamente han demostrado rentabilidad superior a la del mercado a largo plazo.

Uno de esos factores es el momentum o impulso, que se refiere a la tendencia de los valores ganadores a corto plazo. El impuso como un factor de "persistencia", es decir, tiende a beneficiarse de las tendencias continuas de los mercados.

Los académicos identificaron por primera vez la prima de impulso en 1993, cuando Narasimhan Jegadeesh y Sheridan Titman, de la UCLA Jegadeesh y Sheridan Titman demostraron que la estrategia de comprar y vender los que no lo han hecho bien generaba rendimientos positivos durante periodos de 3 a 12 meses.

Desde entonces, muchos estudios han constatado la presencia del factor momentum en todos los sectores de renta variable, países y, más ampliamente, clases de activos. Puede que el momentum no se comprenda tan bien como otros factores, aunque varias teorías intentan explicarlo.

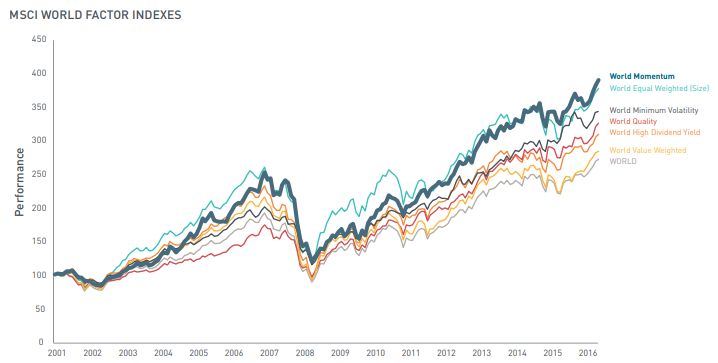

Algunos postulan que es una compensación por soportar un riesgo elevado; otros creen que puede ser consecuencia de las ineficiencias del mercado producidas por el retraso de las reacciones de los precios a la información específica de las empresas. Los estudios de MSCI muestran que, históricamente, el factor impulso ha sido uno de los mayores generadores de exceso de rentabilidad.

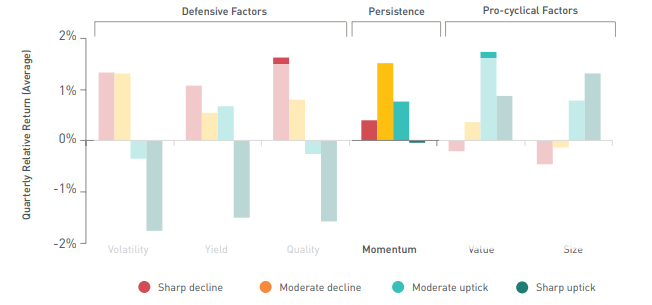

El factor de impulso ha obtenido normalmente mejores resultados en un entorno macroeconómico caracterizado por un ciclo largo en los mercados subyacentes. En general el comportamiento de los factores ha sido cíclico. Como se verá en el siguiente gráfico, el factor impulso entra en la categoría de "persistencia", lo que significa que este tipo de estrategia ha obtenido históricamente mejores resultados en condiciones de mercado estables.

En la práctica, el momentum suele combinarse con el valor para lograr diversificación, debido a la baja correlación, a menudo negativa entre ambos factores:

¿Cuándo se implementa?

Generalmente los gestores suelen aplicar el impulso seleccionando valores en función de su comportamiento en los 3 a 12 meses anteriores, omitiendo el mes más reciente para tener en cuenta los efectos de reversión a corto plazo.

En las estrategias simuladas de MSCI, tanto el enfoque de 6 meses como el de 12 meses superaron al índice MSCI World durante el periodo comprendido entre noviembre de 1992 y mayo de 2015:

Casos prácticos

1. India: las acciones indias han sido un auténtico tsunami, con una rentabilidad de en torno al 50% en los últimos 3 años. Una economía fuerte y con favorables reformas llevadas a cabo por Modi y políticas favorables a las empresas como el "Made in India", programas de inversión de capitales considerable y una gran y creciente población joven, el país asiático que ha cogido velocidad de crucero y se apuntala como el segundo gigante asiático en fabricación a bajo coste, ha sido elegido por empresas como Apple y Micron para su re-localización además de China.

Según Goldman Sachs, los beneficios empresariales crecerán un 15% en 2024 y 14% en 2025.

Sin embargo, como se observa en el anterior gráfico, el índice alcanza su máximo histórico el 10 de enero, superando el máximo anterior del 28 de diciembre. Desde entonces el índice a caído por debajo de un nivel de "ruptura", como dicen los analistas técnicos, y para un inversor de impulso o momentum, probablemente esperaría antes de invertir.

2. Acciones japonesas: un mercado que ha sido ignorado tanto por los analistas fundamentales como por los técnicos, hasta que llegó 2023 y el índice repunto dejando a más de uno con la boca abierta, a pesar de la depreciación del yen y que según nos han comentado varios gestores y estrategias, este año podría ayudar incluso la apreciación de la divisa. Los inversores extranjeros han acudido corriendo a este mercado, atraídos por algunos fundamentos atractivos: mejoras recientes en el gobierno corporativo y los retornos para los accionistas, fuertes ganancias de las empresas y crecimiento de los salarios, valoraciones razonables y nuevas esperanzas de que el prolongado episodio de deflación del país realmente haya terminado.

Los últimos datos semanales mostraron que los extranjeros compraron 6.500 millones de dólares netos en acciones japonesas, la mayor cantidad desde junio de 2023. Y eso ayudó a impulsar los principales índices de Japón, el Topix y el Nikkei, a máximos de 34 años. el 10 de enero, cuando su máximo anterior fue de 2.430 puntos de septiembre.